证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501695 83501827) 。 |

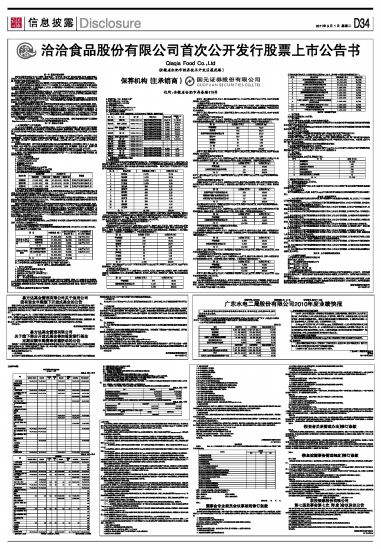

洽洽食品股份有限公司首次公开发行股票上市公告书Qiaqia Food Co.,Ltd(安徽省合肥市经济技术开发区莲花路) 2011-03-01 来源:证券时报网 作者:

保荐机构(主承销商):国元证券股份有限公司 住所:安徽省合肥市寿春路179号 第一节 重要声明与提示 洽洽食品股份有限公司(以下简称“洽洽食品”、“公司”或“本公司”)及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。 证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。 本公司已承诺将在本公司股票上市后三个月内按照《中小企业板块上市公司特别规定》的要求修改公司章程,在章程中载明“(1)股票被终止上市后,公司股票进入代办股份转让系统继续交易;(2)不对公司章程中的前款规定作任何修改。” 本公司控股股东合肥华泰集团股份有限公司、股东亚洲华海贸易有限公司和股东合肥华元投资管理有限公司承诺:自洽洽食品股份有限公司股票上市之日起三十六个月内,本公司不转让或者委托他人管理已直接或间接持有的股份公司的股份,也不由股份公司收购该部分股份。 本公司的实际控制人陈先保先生承诺:本人作为洽洽食品股份有限公司的实际控制人,自洽洽食品股份有限公司股票上市之日起三十六个月内,不转让或者委托他人管理已直接或间接持有的股份公司的股份,也不由股份公司收购该部分股份。 通过合肥华泰集团股份有限公司、合肥华元投资管理有限公司间接持有发行人股份的董事、监事、高级管理人员承诺:自洽洽食品股份有限公司股票上市之日起三十六个月内,不通过合肥华泰集团股份有限公司或合肥华元投资管理有限公司转让或者委托他人管理本人已间接持有的股份公司的股份,也不由股份公司收购该部分股份;在本人所持有的股票锁定期届满后,若仍在公司任职的,在任职期间,每年直接和间接转让的股份不超过本人所持有公司股份的25%,且在离职后六个月内不转让本人所持有的公司股份;在申报离任六个月后的十二个月内通过证券交易所挂牌交易出售公司股票数量占本人所持有公司股票总数的比例不超过50%。 本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于巨潮网站(http://www.cninfo.com.cn)的公司首次公开发行股票招股说明书全文。 第二节 股票上市情况 一、公司股票发行上市审批情况 本上市公告书是根据《中华人民共和国公司法》、《中华人民共和国证券法》、《首次公开发行股票并上市管理办法》和《深圳证券交易所股票上市规则》等有关法律、法规的规定,并按照《深圳证券交易所股票上市公告书内容与格式指引》而编制,旨在向投资者提供有关洽洽食品首次公开发行股票上市的基本情况。 经中国证券监督管理委员会证监许可[2011]198号文核准,本公司首次公开发行5,000万股人民币普通股股票。本次发行采用网下向配售对象询价配售(以下简称“网下发行”)与网上资金申购定价发行(以下简称“网上发行”)相结合的方式,其中,网下配售1,000万股,网上发行4,000万股,发行价格为40.00元/股。 经深圳证券交易所《关于洽洽食品股份有限公司人民币普通股股票上市的通知》(深证上[2011]68号)同意,本公司发行的人民币普通股股票在深圳证券交易所上市,股票简称“洽洽食品”,股票代码“002557”;其中:本次公开发行中网上定价发行的4,000万股股票将于2011年3月2日起上市交易。 本公司本次发行的招股意向书、招股说明书全文及相关备查文件可以在巨潮网站(http://www.cninfo.com.cn)查询。本公司招股意向书及招股说明书的披露距今不足一个月,故与其重复的内容不再重述,敬请投资者查阅上述内容。 二、本次上市相关信息 1、上市地点:深圳证券交易所 2、上市时间:2011年3月2日 3、股票简称:洽洽食品 4、股票代码:002557 5、首次公开发行后总股本:20,000万股 6、首次公开发行股票增加的股份:5,000万股 7、发行前股东所持股份的流通限制及期限

8、发行前股东所持股份自愿锁定的承诺 本公司法人股东合肥华泰集团股份有限公司、亚洲华海贸易有限公司、合肥华元投资管理有限公司承诺:自洽洽食品股份有限公司股票上市之日起三十六个月内,本公司不转让或者委托他人管理已直接或间接持有的股份公司的股份,也不由股份公司收购该部分股份。 本公司的实际控制人陈先保先生承诺:本人作为洽洽食品股份有限公司的实际控制人,自洽洽食品股份有限公司股票上市之日起三十六个月内,不转让或者委托他人管理已直接或间接持有的股份公司的股份,也不由股份公司收购该部分股份。 通过合肥华泰集团股份有限公司、合肥华元投资管理有限公司间接持有发行人股份的董事、监事、高级管理人员承诺:自洽洽食品股份有限公司股票上市之日起三十六个月内,不通过合肥华泰集团股份有限公司或合肥华元投资管理有限公司转让或者委托他人管理本人已间接持有的股份公司的股份,也不由股份公司收购该部分股份;在本人所持有的股票锁定期届满后,若仍在公司任职的,在任职期间,每年直接和间接转让的股份不超过本人所持有公司股份的25%,且在离职后六个月内不转让本人所持有的公司股份;在申报离任六个月后的十二个月内通过证券交易所挂牌交易出售公司股票数量占本人所持有公司股票总数的比例不超过50%。 9、本次上市股份的其他锁定安排 本次发行中网下向配售对象配售的1,000万股股份自本次网上资金申购发行的股票在深圳证券交易所上市交易之日起锁定3个月。 10、本次上市的无流通限制及锁定安排的股份 本次发行中网上定价发行的4,000万股股份无流通限制及锁定安排,自2011年3月2日起上市交易。 11、公司股份可上市流通时间表

12、股票登记机构:中国证券登记结算有限责任公司深圳分公司 13、上市保荐机构:国元证券股份有限公司(以下简称“国元证券”) 第三节 发行人、股东和实际控制人情况 一、 发行人基本情况 1、中文名称:洽洽食品股份有限公司 2、英文名称:Qiaqia Food Co.,Ltd 3、注册资本:20,000万元(本次发行后) 4、法定代表人:陈先保 5、住 所:合肥市经济技术开发区莲花路 6、经营范围:坚果炒货类食品生产和销售;农副产品的生产和收购(除粮、油);肉制品生产和销售;油炸食品生产和销售;蜜饯食品生产和销售;焙烤类食品生产和销售;膨化食品生产和销售;海藻类食品生产和销售;酱腌菜类食品生产和销售;糖果类、果冻类、豆制品类食品销售(批发)(涉及许可证的凭许可证经营)。 7、主营业务:坚果炒货食品的生产和销售 8、所属行业:“C01 食品加工业” 9、电话号码:0551-2227008 10、传真号码:0551-2227007 11、邮政编码:230088 12、电子信箱:qiaqia@qiaqiafood.com 13、公司网址:www.qiaqiafood.com 14、董事会秘书:李振武 二、 发行人董事、监事、高级管理人员及其持有公司股票、债券的情况

三、 控股股东及实际控制人情况 1、控股股东情况 本公司的控股股东为合肥华泰集团股份有限公司。华泰集团成立于1998年2月28日,法定代表人为陈先保,注册资本18,000万元,注册地址为合肥市经济技术开发区莲花路东耕耘路南,经营范围为实业投资,股权管理;建筑材料、钢材、纸制品、塑料制品、包装材料销售。(涉及行政许可项目的凭许可证经营)华泰集团的股权结构如下:

华泰集团为公司发起人之一,现持有97,500,000股公司股份,占发行前公司总股本的65%。截至本上市公告书公告之日,华泰集团持有的公司股票不存在被质押或其他有争议的情况。根据安徽皖资会计师事务所出具的皖资审字[2011]第103号《审计报告》,截止到2010年12月31日,华泰集团总资产311,082.41万元,净资产103,692.70万元,2010年度净利润19,429.10万元。 除洽洽食品之外,华泰集团控制的其他公司情况如下: (1)安徽华夏农业科技股份有限公司 华夏农业成立于2004年9月28日,注册资本1,300万元,法定代表人王光亚,住所:合肥市黄山西路624号桑夏时代广场4楼,经营范围:主要农作物常用种子、非主要农作物种子批发、零售;农业种植,农产品加工、销售(粮食收购、棉花收购加工除外);农业技术咨询;农机销售及服务;货物进出口、技术进出口、代理进出口(国家禁止、限制类除外)。华夏农业股权结构如下:

经审计,截止到2010年12月31日,华夏农业总资产5,695.95万元,净资产2,671.29万元,2010年度实现净利润1,275.82万元。 (2)合肥动力食品有限公司 动力食品成立于2005年6月7日,注册资本2,500万元人民币,法定代表人沈国云,住所:合肥市肥西县桃花工业园始信路128号。经营范围:果酸饮料、乳饮料、果汁饮料、棒棒冰生产、销售。动力食品股权结构如下:

经审计,截止到2010年12月31日,动力食品总资产11,773.90万元,净资产999.77万元,2010年度实现净利润-158.65万元。 (3)酒泉市华夏农业发展有限公司 酒泉华夏成立于2003年1月2日,注册资本360万元,法定代表人王光亚。住所:酒泉市肃州区酒金路5号。经营范围:向日葵杂交种子的种植、生产、批发,农副产品(不含原粮)收购、地膜销售。华夏农业持有其100%股权。 经审计,截止到2010年12月31日,酒泉华夏总资产1,698.12万元,净资产721.28万元,2010年度实现净利润-51.80万元。 (4)安徽华钰矿产投资有限公司 华钰矿产成立于2006年3月15日,注册资本1,500万元,法定代表人陈德明,住所:合肥经济技术开发区莲花路东耕耘路南1幢。经营范围:矿产项目及农业科技项目投资。华钰矿产股权结构如下:

经审计,截止到2010年12月31日,华钰矿产总资产4,388.54万元,净资产959.86万元,2010年度实现净利润-209.48万元。 (5)白城华夏农业科技有限公司 白城华夏成立于2007年4月4日,注册资本300万元,法定代表人王光亚。住所:白城市三合路17号。经营范围:农作物种子选育、生产、销售;农业技术咨询;农药、农作物种植。白城华夏股权结构如下:

经审计,截止到2010年12月31日,白城华夏总资产80.71万元,净资产202.42万元,2010年度实现净利润-81.96万元。 (6)哈巴河县华源矿业有限公司 华源矿业成立于2008年4月10日,注册资本500万元,法定代表人陈德明,住所:哈巴河县阿克齐镇人民中路石油公司综合楼(一单元402室)。经营范围:金矿勘探;矿产项目投资、矿产品加工、销售。股权结构如下:

截止到2010年12月31日,华源矿业总资产704.14万元,净资产500.00万元,2010年度实现净利润0元。 (7)合肥华邦投资置业有限公司 华邦置业成立于2009年8月6日,注册资本10,000万元,法定代表人何文霞,住所:合肥经济技术开发区莲花路东、锦绣大道北。经营范围:房地产开发、投资、销售。华邦置业股权结构如下:

华邦置业目前处于筹建期,未编制正式财务报表。 (8)合肥华元信用担保有限公司 信用担保公司成立于2009年4月27日,注册资本10,000万元,法定代表人孟虎,住所:合肥经济技术开发区莲花路与耕耘路东南角华顺广场商业楼。经营范围:为中小企业提供信用担保服务。信用担保公司股权结构如下:

经审计,截止到2010年12月31日,信用担保公司总资产10,228.83万元,净资产10,190.83万元,2010年度实现净利润90.21万元。 (9)合肥经济技术开发区华元小额贷款有限责任公司 小额贷款公司成立于2009年1月21日,注册资本20,000万元,法定代表人姚从云,住所:合肥经济技术开发区莲花路1110号。经营范围:发放小额贷款。小额贷款公司股权结构如下:

经审计,截止到2010年12月31日,小额贷款公司总资产31,357.16万元,净资产23,419.27万元,2010年度实现净利润2,901.32万元。 2、实际控制人情况 本公司的实际控制人为陈先保先生,身份证号码为340103195905191012,中国国籍,无境外永久居留权,住所为:安徽省合肥市包河区芜湖路209号11幢405室。陈先保先生现任本公司董事长,华泰集团董事长、总经理。除华泰集团及华泰集团控制的企业以外,陈先保先生不存在其他对外投资情况。 四、本次发行后公司前十名大股东 公司本次发行结束后上市前的股东总数为61,015人,其中前十名股东的持股情况如下:

第四节 股票发行情况 一、 发行数量 本次发行总股数为5,000万股。 二、 发行价格 本次发行价格为40.00元/股,对应的市盈率分别为: (1)54.14倍(每股收益按照2010年度经会计师事务所审计的扣除非经常性损益前后孰低的净利润除以本次发行后总股本计算); (2)40.61倍(每股收益按照2010年度经会计师事务所审计的扣除非经常性损益前后孰低的净利润除以本次发行前总股本计算)。 三、 发行方式及认购情况 本次发行采用网下向配售对象询价配售与网上资金申购定价发行相结合的方式。 本次发行规模为5,000万股,其中,网下发行1,000万股,网上发行4,000万股。 本次发行网下配售1,000万股,有效申购6,700万股,超额认购倍数为6.7倍,网下摇号配售中签率为14.93%;网上定价发行4,000万股,超额认购倍数为48.27倍,中签率为2.0716297045%。本次网上发行与网下发行均不存在余股。 四、 募集资金总额及注册会计师对资金到账的验证情况 1、本次发行募集资金总额为200,000万元。 2、华普天健会计师事务所(北京)有限公司已于2011年2月24日对发行人首次公开发行股票的资金到位情况进行了审验,并出具会验字[2011]3442号《验资报告》。 五、 发行费用 1、本次发行费用 发行费用总额为11,160万元,明细如下表:

2、每股发行费用为2.232元。 六、 募集资金净额为188,840万元。 七、 发行后每股净资产 本次发行后每股净资产为12.31元(以经审计的2010年12月31日净资产值加本次发行募集资金净额/本次发行后股本计算)。 八、发行后每股收益 发行后每股收益:0.74元/股(以发行人2010年扣除非经常性损益后的净利润按照发行后股本摊薄计算)。 第五节 其他重要事项 一、 本公司已向深圳证券交易所承诺,将严格按照中小企业板的有关规则,在上市后三个月内完善公司章程等规章制度。 二、 本公司自2011年2月11日刊登首次公开发行股票招股意向书至本上市公告书刊登前,没有发生可能对公司有较大影响的重要事项,具体如下: 1、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司生产经营情况正常,主要业务发展目标进展状况正常。 2、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司所处行业、市场无重大变化。 3、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司原材料采购价格和产品销售价格无重大变化。 4、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司未出现重大关联交易事项,包括未出现公司资金被关联方非经营性占用的事项。 5、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司没有重大投资活动。 6、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司无重大资产(股权)收购、出售及置换行为。 7、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司住所未发生变更。 8、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司董事、监事、高级管理人员及核心技术人员没有发生变化。 9、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司未涉及任何重大诉讼事项或仲裁,亦无任何尚未了结或可能面临的重大诉讼或索赔要求。 10、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司没有对外担保等或有事项。 11、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司财务状况和经营成果没有重大变化。 12、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登前,公司没有其他应披露而未披露之重大事项。 第六节 上市保荐机构及其意见 一、上市保荐机构情况 上市保荐机构:国元证券股份有限公司 法定代表人:凤良志 住 所:安徽省合肥市寿春路179号 联系电话:0551-2207983 传 真:0551-2207366 保荐代表人:王 钢、贾 梅 二、上市保荐机构的推荐意见 上市保荐机构国元证券认为洽洽食品股份有限公司首次公开发行的股票符合上市条件,并已向深圳证券交易所出具了《国元证券关于洽洽食品股份有限公司股票上市保荐书》。保荐机构的保荐意见主要内容如下: 洽洽食品符合《中华人民共和国公司法》、《中华人民共和国证券法》、《深圳证券交易所股票上市规则》等相关法律、法规所规定的股票上市条件,同意担任洽洽食品本次发行上市的保荐人,推荐其股票在深圳证券交易所上市交易,并承担相关保荐责任。 洽洽食品股份有限公司 2011年3月1日 本版导读:

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

证券时报多媒体数字报

2011年3月1日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >