证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501695 83501827) 。 |

证券代码:600973 证券简称:宝胜股份 公告编号:2011-003 宝胜科技创新股份有限公司非公开发行股票发行结果暨股份变动公告 2011-03-11 来源:证券时报网 作者:

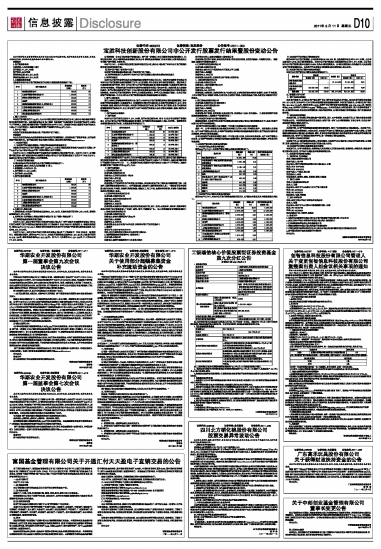

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性称述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。 重要提示 1、发行数量和价格 证券种类:人民币普通股(A股) 发行数量:47,154,300股 发行价格:18.05元/股 募集资金总额:851,135,115元 募集资金净额:822,033,915元 2、认购数量和限售期 宝胜股份本次非公开发行股票各发行对象的认购数量和限售期如下表:

3、预计上市时间 本次发行新增股份已于2011年3月9日在中国证券登记结算有限责任公司上海分公司办理完毕股份登记及股份限售手续。宝胜集团有限公司(以下简称“宝胜集团”)认购的股份自本次发行结束之日起36个月不得转让,该部分新增股份预计可流通时间为2014年3月9日。其他发行对象认购股份自发行结束之日起12个月内不得转让,该部分新增股份预计可流通时间为2012年3月9日。 4、资产过户情况 本次发行的股票全部以现金认购,不涉及资产过户情况。 特别提示 本公告目的仅为向公众投资者提供有关本次发行的简要情况。投资者如欲了解更多信息,应仔细阅读发行情况报告书。发行情况报告书全文同时刊登在上海证券交易所网站www.sse.com.cn。 一、本次发行概况 (一)本次发行的内部决策程序、中国证监会核准结论和核准文号 宝胜股份本次非公开发行股票方案于2010年8月4日经公司第四届董事会第六次会议审议通过,并于2010年8月20日经公司2010年第二次临时股东大会审议通过。 2011年1月12日,中国证监会发行审核委员会审核通过公司本次发行申请。2011年2月15日,公司收到中国证监会《关于核准宝胜科技创新股份有限公司非公开发行股票的批复》(证监许字【2011】211号),核准本公司非公开发行不超过6,000万股新股。 (二)本次发行股票的情况 公司本次向8名特定投资者非公开发行股票的具体情况如下: 1、股票类型:境内上市的人民币普通股(A 股)。 2、股票面值:人民币1.00 元。 3、发行数量:47,154,300股。 4、发行价格:18.05元/股。 5、发行对象及锁定期

6、认购方式:现金认购 7、募集资金量:本次发行募集资金总额为851,135,115元,扣除本次发行费用29,101,200元,募集资金净额为822,033,915元。 8、保荐机构(主承销商):招商证券股份有限公司(以下简称“招商证券”) (三)募集资金验资和股份登记情况 2011年3月6日,南京立信永华会计师事务所有限公司出具了《关于宝胜科技创新股份有限公司非公开发行A股网下发行申购资金总额的验证报告》(宁信会验字(2011)0019号)《验资报告》。根据该验资报告,截至2011年3月2日17:00止,招商证券为宝胜股份本次发行开立的账户已收到认购资金总额为人民币988,135,121.00元。 2011年3月6日,南京立信永华会计师事务所有限公司出具了宁信会验字(2011)0018号《验资报告》。根据该验资报告,截至2011年3月3日止,本次发行募集资金总额为851,135,115元,扣除发行费用29,101,200元,募集资金净额为822,033,915元。其中:计入注册资本47,154,300元,计入资本公积774,879,615元。 公司将依据《上市公司证券发行管理办法》、《关于进一步规范上市公司募集资金使用的通知》、《上海证券交易所上市公司募集资金管理规定》以及公司《募集资金管理制度》的有关规定,对募集资金设立专用账户进行管理,专款专用。 2011年3月9日,公司在中国证券登记结算有限责任公司上海分公司办理了本次非公开发行股票的股份登记及股份限售手续。 (四)资产过户情况(涉及资产认购) 本次发行的股票全部以现金认购,不涉及资产过户情况。 (五)保荐机构和发行人律师关于本次非公开发行过程和认购对象合规性的结论意见 1、保荐机构意见 本次非公开发行的保荐机构及主承销商招商证券股份有限公司认为:宝胜科技创新股份有限公司本次非公开发行股票的全部过程遵循了公平、公正的原则,符合目前证券市场的监管要求。通过询价方式最终确定的发行价格,符合《上市公司非公开发行股票实施细则》等法律法规和《认购邀请书》等申购文件的有关规定。所确定的发行对象符合宝胜科技创新股份有限公司2010年第二次临时股东大会规定的条件。发行对象的选择有利于保护上市公司及其全体股东的利益,发行对象的确定符合中国证监会的相关要求。本次非公开发行股票符合《中华人民共和国证券法》、《中华人民共和国公司法》、《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》等法律法规的有关规定。 2、发行人律师意见 发行人律师江苏泰和律师事务所认为:发行人本次非公开发行股票已获得必要的批准和授权,为本次发行所制作和签署的《认购邀请书》、《申购报价单》等文件合法有效,本次发行的过程公平、公正,符合有关法律、法规、规范性文件的规定,本次发行所确定的发行对象、发行价格、发行股数、各发行对象所获配售股数等发行结果公平、公正,符合发行人关于本次发行的股东大会决议和有关法律、法规、规范性文件的规定。 二、发行结果及对象简介 (一)发行结果 本次非公开发行股份总量为47,154,300股,发行对象总数为8名,符合《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》的规定,且不超过证监会核准的上限6,000万股。按照价格优先等原则确定的发行对象、认购数量等具体情况如下:

本次发行新增股份已于2011年3月9日在中国证券登记结算有限责任公司上海分公司办理完毕股份登记及股份限售手续。宝胜集团认购的股份自本次发行结束之日起36个月不得转让,该部分新增股份预计可流通时间为2014年3月9 日。其他发行对象认购股份自发行结束之日起12个月不得转让,该部分新增股份预计可流通时间为2012年3月9日。 (二)发行对象情况 1、宝胜集团有限公司 企业性质:有限责任公司 注册地址:江苏省宝应城北一路1号 法定代表人:夏礼诚 注册资本:31,000万元 经营范围:许可经营项目含汽车货运、饮食服务、承包境外机电行业工程及境内国际招标工程、上述境外工程所需的设备和材料出口、对外派遣实施上述境外工程所需的劳务人员;一般经营项目含变压器、箱式变电站、开关柜、母线槽、桥架的制造、服装加工、化工产品、金属材料的销售、自营和代理各类商品及技术的进出口业务。 2、江西育科投资有限责任公司 企业性质:有限责任公司 注册地址:南昌市抚河北路291号 法定代表人:涂冬仁 注册资本:5,000万元 经营范围:对高新技术领域的实业投资及信息系统开发,设计,咨询;对经济林,用材林,观赏林等优良苗木和种子的开发和经营;广告设计,制作,发布,代理国内广告。(以上项目国家有专项规定的除外) 3、济南北安投资有限公司 企业性质:有限责任公司 注册地址:济南市槐荫区纬八路129号 法定代表人:张铁军 注册资本:6,000万元 经营范围:以企业自有资产对外投资(未取得专项许可的项目除外) 4、杨运萍 身份证号:3210241941025XXXX 住所:北京市朝阳区安立路80号马哥孛罗大厦801A 5、鹰潭福源佳盛投资管理中心(有限合伙) 企业性质:有限合伙 注册地址:鹰潭市梅园新区中小企业局大院内 执行事务合伙人:南昌幸福园林工程有限公司 经营范围:受托资产管理,股权投资及管理,项目投资及管理,投资咨询服务,代理委托投资。(国家法律,法规有专项规定的除外) 6、江苏瑞华投资发展有限公司 企业性质:有限责任公司 注册地址:南京市江宁区经济技术开发区太平工业园 法定代表人:张建斌 注册资本:5,000万元 经营范围:实业投资;证券投资;资产管理;投资咨询。 7、上海证券有限责任公司 企业性质:有限责任公司 注册地址:上海市西藏中路336号 法定代表人:郁忠民 注册资本:261,000万元 经营范围:证券经纪;证券投资咨询;与证券交易、证券投资活动有关的财务顾问;证券(不含股票、上市公司发行的公司债券)承销;证券自营;证券资产管理;证券投资基金代销;为期货公司提供中间介绍业务。 8、浙江省商业集团有限公司 企业性质:有限责任公司(国有独资) 注册地址:杭州市惠民路56号 法定代表人:何剑敏 注册资本:150,000万元 经营范围:资产管理,投资管理,实业投资开发,经营进出口业务,咨询服务。(上述经营范围不含国家法律法规规定禁止,限制和许可经营的项目) (三)本次发行对象与公司的关联关系 根据相关规定,本次发行的8名发行对象除宝胜集团有限公司为公司的控股股东之外,其余7名发行对象与公司不存在关联关系。 (四)发行对象及其关联方与公司最近一年的重大交易情况及未来交易安排 最近一年,公司与控股股东宝胜集团及其关联方之间有少量日常关联交易外,无其他重大交易情况。对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。 公司与其他发行对象及其关联方最近一年未发生重大交易,也无未来交易安排。对于未来可能发生的交易,公司将严格按照公司章程及相关法律法规的要求,履行相应的内部审批决策程序,并作充分的信息披露。 三、本次发行前后前10名股东持股情况 (一)本次发行前10名股东持股情况 截至2011年1月31日,本次发行前公司前10名股东持股情况如下:

(二)本次发行后公司前10名股东持股情况 截至2011年3月9日,本次非公开发行新股完成股份登记后,公司前10名股东及其持股数量和比例如下:

(三)本次发行不会导致公司控制权变化 截至本次非公开发行股票前,公司总股本为156,000,000 股,宝胜集团持有公司70,092,750股,占公司总股本的44.93%,为公司的控股股东。本次非公开发行股票后,宝胜集团持有公司72,452,750股,占公司本次非公开发行股票后股本总额的35.66%,仍为公司的控股股东。公司的实际控制人仍为扬州市人民政府国有资产监督管理委员会。本次发行不会导致公司控股股东和实际控制人发生变化。 四、本次发行前后公司股本结构变动情况 本次非公开发行前后公司股本结构变动情况如下:

五、管理层讨论与分析 (一)资产结构变动情况 本次发行完成后,公司的总资产和归属于母公司所有者权益均有所增加。按本次发行募集资金净额822,033,915元,以2010年9月30日的财务报表数据为基准静态测算,本次发行完成后,公司的总资产增加到4,164,626,779.48元,增加比率为24.59%,归属于母公司所有者权益增加到1,819,356,426.44元,增加比率为82.42%,合并资产负债率从70.16%下降到56.31%。公司的资金实力将迅速提升,资产负债率将显著下降,公司的资本结构、财务状况将得到改善,财务风险将降低,公司抗风险能力将得到提高,资产负债结构更趋合理。 (二)业务结构变动情况 本次发行前,公司主要从事电线电缆产品的研发、设计、生产和销售,本次发行后,公司的主营业务范围不会发生变化。本次募集资金投资项目实施后,有助于进一步扩大公司销售规模、市场占有率,优化公司产品结构并增强公司核心竞争力。 (三)公司治理变动情况 本次发行前,公司严格按照法律法规的要求规范运作,建立了比较完善的公司治理结构。本次发行后,公司的控股股东及实际控制人未发生变更,本次发行不会对公司现有法人治理结构产生重大影响,公司将继续加强和完善公司的法人治理结构,同时,更多的投资者特别是机构投资者成为公司股东并带来新的管理理念和方法,有利于公司提高决策的科学性,进一步完善公司的治理结构。 (四)高管人员结构变动情况 本次发行后,公司的董事会和高管人员保持稳定;本次发行对公司高管人员结构不构成影响;公司董事、监事、高级管理人员不会因为本次发行而发生重大变化。 (五)本次发行对关联交易和同业竞争的影响 本次发行后,公司与控股股东、实际控制人及其关联人之间的业务关系、管理关系、关联交易、同业竞争等方面未发生变化,且不会产生同业竞争和新增关联交易。 六、本次发行的相关机构情况 (一)保荐机构(主承销商) 名称:招商证券股份有限公司 法定代表人:宫少林 办公地址:深圳市福田区益田路江苏大厦A座38-45楼 电话:0755-82943666 传真:0755-82943121 保荐代表人:于国庆、梁太福 项目协办人:林岚 项目组成员:杨梧林、颜巍、夏朝辉、鄢坚、刘海燕 (二)发行人律师 名称:江苏泰和律师事务所 负责人:马群 办公地址:南京市中山东路147号大行宫大厦15楼 电话:025-84503333 传真:025-84505533 经办律师:马群、李远扬 (三)会计师事务所 名称:南京立信永华会计师事务所有限公司 负责人:伍敏 办公地址:南京市中山北路26号新晨国际大厦8-10楼 电话:025-83311788 传真:025-83309819 经办注册会计师:肖厚祥、张笑云 七、备查文件 1、宝胜科技创新股份有限公司非公开发行股票发行情况报告暨上市公告书 2、南京立信永华会计师事务所有限公司出具的《验资报告》 3、江苏泰和律师事务所出具的法律意见书 4、招商证券股份有限公司出具的发行合规性报告 5、中国证券登记结算有限责任公司上海分公司出具的新增股份登记托管情况的证明 6、经中国证监会审核的全部发行申报材料 特此公告。 宝胜科技创新股份有限公司董事会 2011年3月11日 本版导读:

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

证券时报多媒体数字报

2011年3月11日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >