证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501695 83501827) 。 |

实施新能源战略,可转债助推公司加速转型——国电电力(600795)可转债投资价值分析报告 2011-09-02 来源:证券时报网 作者:

投资要点: ■公司基本面及股价分析。看好公司业绩的稳健性和电源结构升级带来的盈利能力的提升,以及大量优质项目进入收获期带来的未来几年业绩的大爆发。综合考虑煤价和电价等因素,我们预测2011年~2013年公司每股收益分别为0.19、0.24和0.31元。考虑到公司业绩的成长性,我们给予公司2011年20倍~25倍的市盈率,相应的合理股价应在3.80元~4.75元之间。 ■正股股价严重低估,凸显可转债投资价值。受电源结构优化升级、整体上市预期、优质项目开始收获等有利因素的影响,预计公司的基本面将持续向好。鉴于目前的正股股价仅为2.5元左右且接近大盘2008年1664点的底部,相对于3.80元~4.75元的合理价值,实际正股股价已处于严重低估状态,预计未来继续下行风险较小,上升空间巨大,大大增强了国电转债对投资者的吸引力。因此,总体来看,国电转债是一个非常不错的配置性品种,既适合股市可能的反弹行情,也适合等待正股的长期估值修复。 ■转债条款设计合理,条件较为优厚。分析国电电力本次发行可转债的发行条款,总的来说,转债条款较为优厚。首先,回售条款保护在第二个计息年度开始生效,且回售价格较高,有条件回售条款明显优于国投和川投两只电力转债;其次,大股东中国国电集团公司为可转债提供无条件的不可撤销的连带责任保证担保(担保范围包括可转债的本金、利息、违约金、损害赔偿金、实现债权的费用等),担保方实力雄厚,违约风险极小,预计二级市场流动性较好;再次,转债期限为6 年,票息分别为0.5%、0.5%、1.0%、2.0%、2.0%、2.0%,到期赎回价为110 元(含最后一年利息),面值对应的到期收益率达为2.56%,转债票息后置明显且总体票息水平较高,从节约财务成本角度考虑,有助于激励发行人早日进行转股。 ■信用资质好,债券底值较高。国电电力的资信等级为AAA级,加上中国国电的担保,能够以较低的信用风险补偿进行债务融资。目前,08 国电债到期收益率仅为5.67%,但剩余期限仅为2.7 年。考虑到目前收益率曲线颇为平坦,参考央票收益率曲线,给予本期转债5.85%的折现率,对应的债券底值为83.07 元,在国内近几年发行的可转债中处于较高位置。 ■预计该转债上市定位在106至110之间。国电电力股票的最新收盘价为2.48,使用考虑信用风险的二叉树模型,给予其25%左右的隐含波动率,并以此为中枢建立情景分析,最终得到国电转债的价值在106 至110 之间,考虑到正股当中已经包含了部分优先配售含权溢价,预计转债定位在108元附近较为合理。该定位下,国电转债具有较好的配置价值,建议投资者积极把握上市初期逢低吸纳的机会。 一、可转债投资价值分析 转债条款设计合理,条件较为优厚。分析国电电力本次发行可转债的发行条款,总的来说,该转债条款较为优厚。首先,回售条款保护在第二个计息年度开始生效,回售价格较高,总体来看,有条件回售条款明显优于国投和川投两只电力可转债;其次,中国国电集团公司为可转债提供无条件的不可撤销的连带责任保证担保(担保范围包括可转债的本金、利息、违约金、损害赔偿金、实现债权的费用等),担保方实力雄厚,违约风险极小,预计可转债二级市场流动性较好;再次,转债期限为6 年,票息分别为0.5%、0.5%、1.0%、2.0%、2.0%、2.0%,到期赎回价为110 元(含最后一年利息),面值对应的到期收益率为2.56%,转债票息后置明显且总体票息水平较高,从节约财务成本角度考虑,有助于激励发行人早日促进转股。 表1:国电电力本次可转债主要发行条款概览

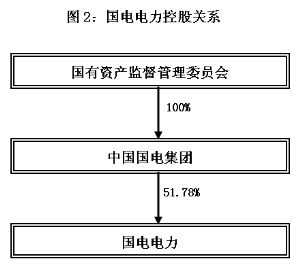

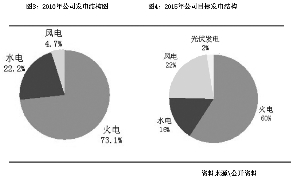

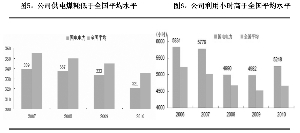

信用资质好,纯债底值较高。国电电力的资信等级为AAA级,加上中国国电的担保,能够以较低的信用风险补偿进行债务融资。目前,08 国电债到期收益率仅为5.67%,但剩余期限仅剩2.7年。考虑到目前收益率曲线颇为平坦,参考央票收益率曲线,给予本期转债5.85%的折现率,对应的债底值为83.07元,在国内近年发行的可转债中处于较高位置。 正股稀释压力中等,总利息现金收入在09年以来发行的转债中最高。国电转债全部转股对正股的稀释率为13.38%,处于中等水平,低于国投转债(23.38%),与川投转债(13.01%)相近;需要指出的是,国电电力可转债的累计现金为16元,总票面利息为8元,补偿利息为8元,总利息现金收入在09年以来发行的转债中最高。 预计该转债上市定位在106 至110之间。使用考虑信用风险的二叉树模型(TF98),按2.50的正股股价值,给予其24%左右的隐含波动率,以此为中枢建立情景分析,最终得到国电电力转债的价值在106 至110 之间,考虑到正股当中已经包含了部分优先配售含权溢价,真实股价下预计定位在108元附近。该定位下,国电电力转债具有一定的配置价值,建议投资者积极把握上市初期逢低吸纳机会。 二、公司基本面及正股股价分析 可转债的投资价值除了合理的条款设计外,很大程度上还取决于发行公司的基本面极其正股价格走势。下面我们将对公司的基本面及正股价值进行深入分析。 1.公司概况:高速行驶的发电业巨型航母 国电电力(600795)成立于1992年,于1997年3月在上海证券交易所挂牌上市,经营范围涉及电力、热力生产、销售;新能源项目、高新技术、环保产业等多个领域。经过多年的高速发展,截至2011年6月底,国电电力已经在全国23个省、市、自治区拥有61家全资及控股子公司和21家参股企业。近年来,公司坚持走“基建与收购并举”的发展道路,一方面,通过收购中国国电优质资产使规模迅速扩张;另一方面,通过资本运作积极开拓新项目。截至2011年6月底,公司拥有控股装机容量已由上市之初的2.4万千瓦增长至3059.58万千瓦,是上市之初的1200多倍,实现了连续快速增长。不仅如此,公司还积极实施多元化战略,目前的业务涉及煤炭、煤化工、金融、高科技等多个领域,是一家以发电为主的全国大型综合电力上市公司。 公司于2002年底进入中国国电集团公司,成为中国国电旗下的核心发电资产。2010年4月,中国国电明确将公司作为中国国电火电及水电业务的整合平台,力争用5 年左右时间,通过资产购并、重组等方式,将中国国电的发电业务资产(不含中国国电除国电电力外其他直接控股上市公司的相关资产、业务及权益)注入公司。中国国电集团公司是世界500 强企业,截至2010年12 月底,中国国电可控装机容量9531万千瓦,风电装机亚洲第一、世界第二,控制煤炭资源量140 亿吨,年煤炭产量4700 万吨。 2.可转债助力优化公司电源结构 公司目前的发电资产主要包括火电、水电和风电三种类型。目前,公司火电控股装机容量2237.4万千瓦,占总控股装机总量的73%,火电仍然是公司最主要的发电方式。在公司火电机组中,绝大部分为大容量、高参数、低消耗、低排放的机组,其中,投资建设的100万千瓦级机组已有9台投产,60万千瓦级机组占火电控股装机容量的53.14%,30万千瓦级机组占火电控股装机容量的87.79%;水电装机685.28万千瓦,占控股装机的22.4%;风电装机136 万千瓦,占控股装机的4.44%,清洁能源将是公司未来几年发展的重点领域。 新能源发电是公司未来发展的主要方向。在公司“大力发展新能源和建设创新型企业”战略的指引下,公司愈加重视清洁能源的开发和建设。根据公司“十二五”发展规划目标,“十二五”期间,不考虑中国国电资产注入,公司控股装机规模将超过6000 万千瓦,其中,清洁能源发电占总发电量的比例将由目前的27%上升到41%左右。 可转债项目助推公司加速转型。公司于今年4月11日公布了发行55亿元可转债计划,8月15日已经拿到证监会批文,9月2日可转债上市交易。根据公司公告,此次募集资金将全部投入新能源发电领域,具体包括大渡河大岗山和新疆水电建设以及山东、黑龙江、辽宁、山西、宁夏等地的风电建设项目。项目建成后,公司水电装机将增加302万千瓦,风电装机将增加54.45万千瓦。 水电方面,大渡河大岗山项目总投资180亿元,投资建设4台65万千瓦水轮发电机组,总装机容量达到260万千瓦;新疆伊犁和吐鲁番的水电站项目总投资42.91亿元,装机容量42.2万千瓦。风电项目方面,公司将在宁夏、黑龙江、辽宁、山西、山东等地建设11个装机容量为4.95万千瓦,总装机容量为54.45万千瓦的风电项目,项目建成后,将进一步提升风电在公司电源中的占比。我们认为,公司的此次可转债募集资金有助于进一步优化公司电源结构,增强公司盈利的稳定性和可持续发展能力。 3.优质项目进入收获季,盈利提升空间巨大 公司拥有大量的优质资产储备,其中包括大渡河水电项目、煤电一体化项目及江苏公司、北仑三发、新疆公司等一批优质资产。随着这些储备项目逐步进入收获期,公司的盈利水平有望得到大幅提升,进一步保证了在电煤成本不断上涨的情况下公司毛利水平稳中有升,真正实现规模扩张下的业绩同步增长。 大渡河项目,公司未来主要业绩增长点。大渡河是我国十三大水电基地之一,属稀缺资源,可开发装机容量2492万千瓦,预计到2020年,大渡河公司装机容量将达到1749万千瓦。国电大渡河公司在大渡河拥有16个水电项目,其中,已建成并投产电站有龚嘴电站(77 万千瓦)、铜街子电站(60 万千瓦)瀑布沟(360 万千瓦)以及深溪沟(66万千瓦),国家核准的在建电站有大岗山(260 万千瓦)等。目前,公司持有国电大渡河公司69%的股权,中国国电持有21%。在仅考虑龚嘴、铜街子、瀑布沟、深溪沟四个电站业绩的情况下,我们预计2011~2013年大渡河公司实现的利润总额分别为15.6亿元、16.7亿元和18.0亿元。 冀蒙煤电一体化项目,煤电一体化战略的典范。公司在内蒙古的冀蒙煤电一体化项目规划了布连和长滩两个电厂,配套了察哈素、刘三圪旦两个年产千万吨的煤炭资源。目前,布连电厂2台60万千瓦机组已通过的国家发改委核准,如果项目能够顺利进展,预计到2012年下半年可以投产发电。 收购中国国电项目,支起公司四成利润。去年12月,公司利用公开增发募集资金收购了中国国电持有的北仑三发50%股权、新疆公司100%股权、谏壁公司100%股权以及江苏公司20%股权。收购完成后,中国国电在长三角的发电资产已全部进入国电电力,公司控股装机容量因此增涨了16%。根据公司2010年度报告,公开增发收购的资产支起公司四成利润。我们认为,收购项目构筑了强势盈利资产结构,大大增强了公司2011年度以及未来的盈利能力。 4.非电业务,公司业绩增长的又一个引擎 大力发展非电业务。为进一步增加公司的利润来源,平滑行业周期性风险,公司积极实施多元化战略,不断加强非电产业领域的投资,并取得了巨大成就。根据公司“十二五”发展目标,十二五期间,在非电领域,公司占有煤炭资源将超过50亿吨,形成可控煤炭产能6600万吨/年;实现铁路参股里程2500公里;实现控股城市供热热网4个;实现海水淡化产能65万吨/年;实现多晶硅产能3000吨/年、硅片产能135万千瓦/年,通过合作实现海外项目也将有所突破。 宁东工业园项目,公司非电业务板块的典范。英力特宁东工业园项目是由公司持股51%的英力特集团负责开发建设的,是公司多元化发展的化工业务平台。英力特宁东工业园主要生产煤基甲醇、氯气、乙炔三大系列化工产品,这三大系列产品既可以闭合运行,又可以耦合生产,能够根据市场需要灵活调度,实现定单生产,存货和积压较少,经营风险也较小。按照宁夏自治区政府审定的发展规划,在宁东(包括但不限于宁东工业园)计划投资619亿元,将用六年左右时间,分两期建设共30多个项目。预计整个园区建成后,每年可实现工业产值603亿元,实现利税192亿元。 5.经营效率突出,毛利水平高于同行 公司今年上半年的毛利率为16.49%,略高于国内其他火电为主的发电企业。我们认为,公司之所以能够获得较高的盈利水平,主要归功于合理的装机结构和较高的经营效率。首先,毛利率较高的水电、风电发电机组占公司总装机容量的比重逐年提升,较大程度地提升了公司的毛利水平;其次,机组利用率方面,由于公司电站大多是当地的重要支撑电源点且周边电力市场需求旺盛,无论是水电机组还是火电机组,送出较有保障,使得公司机组利用率充分,近三年平均利用小时为5250小时,远高于全国平均水平;再次,公司近年来新建机组主要为高参数、低煤耗的大容量机组,有效的降低了公司的供电煤耗,统计数据显示,近年来国电电力的供电煤耗持续降低,2010年底供电煤耗为321.04克/千瓦时,明显低于全国平均水平,有效降低了公司发电成本。 资料来源\公开资料 资料来源\公开资料 6.看好发电行业未来盈利前景 国家实行电力市场化改革以来,煤炭价格已经基本实现市场化,但发电上网电价仍处于监管之下,这就使得发电行业的成本无法顺利传导,利润受到挤压。随着上游煤炭价格逐年走高,国内火电企业的毛利率已经下降到了低无可低的水平。不过,随着国内电价改革进一步深化及碳税的逐步征收,将突显水电的资源价值,在电力各方利益进行均衡性调整后,有利于减少未来改革的阻力,未来10年有望在以下四方面有所突破:上网电价形成机制的进一步理顺、直购电试点进一步推广、水火电同价试点、捋顺输配电价。中长期来看,直购电的大规模推广应该是大势所趋,电价形成过程中将越来越多加入需求因素,有助于发电企业盈利水平的提升。在建设区域电力市场的基础上,有望最终形成合约为主、现货为辅、合理监管的电价形成机制。因此,我们认为,从长期来看,国内发电企业的毛利水平将会进入一个触底回升的过程。 7.打造中国国电核心资产平台,未来整体上市可期 2006年中国国电在公司股权分置改革时就曾承诺,将公司作为中国国电全面改制的平台。2010年4月,中国国电再次承诺,力争用5年左右时间,通过资产购并、重组等方式,将中国国电的火电及水电业务(不含中国国电除国电电力外其他直接控股上市公司的相关资产、业务及权益)注入公司,最终实现中国国电发电资产的整体上市,随着中国国电电力资产注入步伐的加快,公司未来几年的装机规模将呈爆发性增长。 实际上,公司股改后在资本市场的种种动作都表明,中国国电通过国电电力上市平台实现发电业务整体上市已经箭在弦上。2006 年股改以后,公司在分配方案中就多次高比例送股,以此来扩大股本,使资本运作平台更加广阔,为中国国电整体上市创造条件。特别是2010年12月,公司公开增发30亿股A股股票,募集资金95.7亿元,并利用部分募集资金收购了中国国电持有的国电浙江北仑第三发电有限公司50%股权、国电新疆电力有限公司100%股权、国电江苏电力有限公司20%股权,距离整体上市更近一步。截至目前,公司总股本已经达到153.95亿,股本规模处于五大发电集团核心A股上市公司中的首位。 8.股价严重低估,正值买入好时机 低股价、高分红助投资者实现高额固定收益,公司股价已现最佳买点。根据2011年第一次临时股东大会决议,2010年~2012 年,公司每年现金分红不低于当年实现的可分配利润的50%。公司2010年的股利方案为每10股派发现金分红1元(含税),该方案已于2011年6月20日实施完毕。预计随着业绩的增长,未来两年公司股票每股获得的现金分红还会增加。公司股票目前最新的收盘价仅为2.48元/股,计算的每股每年的现金股利支付率为4.03%,甚至高于一年期国债利率。鉴于公司目前的股价已经接近2008年大盘1664点的底部,下行风险较小。除了4%以上固定的现金股利收益之外,投资者还可充分享受股价上升带来的高额收益,因此,我们认为,国电电力的股票已经出现了最佳买点。 国电电力是目前A股电力板块中中最具成长性的公司之一,随着众多新建和收购的优质项目开始进入收获期,公司的业绩将将进入持续快速增长的发展阶段。我们预计公司2010年~2013年公司主营收入年复合增长率为12.12%,归属于母公司股东净利的年复合增长率为24.46%。2011年~2013年的基本每股收益分别为:0.19、0.25和0.3元。 表2:公司盈利预测表

我们选取3家国内A股大型发电上市公司大唐发电(601991)、长江电力(600900)和上海电力(600021)做相对估值比较。综合考虑煤价、电价和本次收购资产对公司的业绩贡献等多个因素,我们预测2011~2013 年公司每股收益分别为0.19、0.24和0.31 元。考虑到公司业绩的超常成长性,我们给予公司2011年20倍~25倍的市盈率,相应的合理的股价应在3.80元~4.75元之间。 表3:国电电力与相关公司估值对照表

注:上表中的股价为各公司8月22日股票的收盘价 三、结论 总体上,我们认为本次可转债具有较好的投资价值。一方面,由于本次转债本身规模适中,发行条款较为优厚(尤其是较好的回售条款保护及较高的债底值),增强了该转债的防御能力;另一方面,受电源结构优化升级、整体上市预期、优质项目开始收获等多个重大有利因素的影响,公司的基本面将持续向好,鉴于目前的正股股价仅为2.5元左右且接近大盘2008年1664点的底部,相对于3.80元~4.75元的合理价值,实际正股股价已处于严重低估状态,预计未来下行风险较小,升值空间巨大,大大增强了国电转债对投资者的吸引力。因此,总体来看,国电转债是一个非常不错的配置性品种,既适合股市可能的反弹行情,也适合等待正股的长期估值修复。 (深圳市怀新企业投资顾问有限公司) 本版导读:

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

证券时报多媒体数字报

2011年9月2日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >