证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501695 83501827) 。 |

证券代码:600027 证券简称:华电国际 公告编号:2011-026 华电国际电力股份有限公司关于收购四川水电资产(活兴公司及协兴公司股权)的公告 2011-09-23 来源:证券时报网 作者:

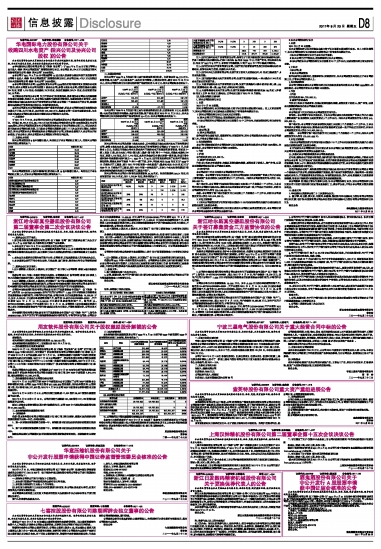

本公司及董事会全体成员保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。 ●华电国际电力股份有限公司(以下简称“本公司”) 于2011年9月22日于唐万琴等6名自然人(简称“活兴公司原股东”)签署股权转让协议,本公司以82,524.5万元收购四川活兴投资有限责任公司(简称“活兴公司”)100%股权。 ●本公司于2011年9月22日与张启明等16名自然人及成都合能达科技开发投资有限公司等5名法人(简称“协兴公司原股东”)签署股权转让协议,本公司以86,475.5万元收购四川协兴投资有限公司(简称“协兴公司”)100%股权。 ●本公司收购活兴公司100%股权及协兴公司100%股权后将间接持有其投资的水电资产股权。活兴公司及协兴公司共控股1家水电公司,参股6家水电公司;控股在建水电装机324兆瓦,前期1,116兆瓦;权益装机32.78兆瓦,权益在建装机392.74兆瓦,权益前期项目793.12兆瓦。 ●并购水电项目符合本公司“大力开发水电”的发展战略,显著增加本公司水电在建规模和前期项目规模,未来几年,本公司水电装机可望实现持续增长,电源结构将不断优化。本次控股收购四川凉山水洛河水电开发有限责任公司是本公司第一个流域水电开发公司,流域梯级电站的滚动开发具有良好的社会、环境和经济效益。 ●活兴公司及协兴公司投资的水电资产重叠情况较多,所以本公司将这两项收购股权的交易合并计算。合并计算后,总对价为169,000万元,构成本公司一项应当披露的交易。但此交易不构成本公司的关联交易亦无需经过本公司股东大会批准。 一、交易简介 于2011年9月22日,本公司分别与活兴公司原股东及协兴公司原股东签署股权转让协议,分别以82,524.5万元、86,475.5万元对价收购其持有的活兴公司100%股权及协兴公司100%股权。活兴公司原股东及协兴公司原股东均为独立于本公司的独立第三人,所以本次交易不构成本公司的关联交易,且已经本公司第五届董事会第二十三次会议审议通过。收购完成后,活兴公司及协兴公司均将成为本公司的全资子公司,其财务业绩将并入本公司合并财务报表。于本公告日,活兴公司及协兴公司股权不附带任何担保。 二、交易对方情况 活兴公司原股东为6名中国籍自然人,均为独立于本公司的独立第三人,在活兴公司的具体持股比例情况如下:

协兴公司原股东为5名在中国境内注册的法人及16名中国籍自然人,均为独立于本公司的独立第三人,在协兴公司的具体持股比例情况如下:

三、交易标的情况 活兴公司于2006年6月在四川省工商行政管理局登记注册,注册资本为26,375万元。经营范围:电力生产,电力设备生产;商品批发与零售;工程技术咨询。截至2010年10月31日止,活兴公司股权转让协议的标的净资产账面值约为2.48亿元。活兴公司的财务状况如下:

协兴公司于2006年6月在四川省工商行政管理局登记注册,注册资本为3亿元。经营范围:电站项目投资及咨询服务;高新技术投资;资产管理。截至2010年10月31日止,协兴公司股权转让协议的标的净资产账面值约为2.94亿元。协兴公司的财务状况如下:

活兴公司与协兴公司共投资7家水电企业,其中控股四川凉山水洛河水电开发有限责任公司,参股6家水电企业。四川凉山水洛河水电开发有限责任公司成立于2006年1月,注册资本3亿元,负责四川省凉山州木里县水洛河干流的水电开发建设和运营管理,有亚宗(一级)、东朗(二级,龙头电站)、宁朗(第九级)、撒多(第十级)等十一个电站,在建水电装机324兆瓦,前期1,116兆瓦,共计1,440兆瓦。水洛河为金沙江中游左岸的一级支流,为四川省中型河流中径流量较大的河流之一。 2007年4月26日,四川省发改委批准了水洛河干流水电规划报告,同意水洛河干流按“一库十一级”开发。其中,宁朗水电站(3×38兆瓦)已于2008年12月核准并开工建设,预计2011年年底前第一台机组投产;撒多水电站(3×70兆瓦)已于2009年12月核准并开工建设,预计2012年第一台机组投产。其余九个水电站将根据四川省发改委核准进度在未来几年内陆续开工建设并投产。 活兴公司与协兴公司合计拥有权益运营装机32.78兆瓦,权益在建装机392.74兆瓦,权益前期项目793.12兆瓦,共计1,218.64兆瓦。具体情况如下:

注1、四川巴郎河水电开发有限责任公司:拥有位于甘孜州康定县巴郎河流域的华山沟、巴郎口两级水电站两级电站。巴郎口水电站(96兆瓦)2009 年12月投产发电,华山沟水电站(72兆瓦)于2007年8月开工,目前处于在建阶段,计划于2011年下半年建成并网发电。 注2、四川巴河水电开发有限责任公司:主要开发并经营管理平昌县巴河的双滩电站和风滩电站,目前电站均已投运,总装机62.2兆瓦。 注3、四川中兴电力发展有限公司:负责开发甘孜州九龙县热枯河,23兆瓦已建成投产,8兆瓦机组在建。 注4、四川理塘河源水电站开发有限公司:负责开发理塘河流域,一库六级合计540兆瓦水电项目正在前期开发。 注5、大唐乡城唐电水电开发有限责任公司:负责开发硕曲河六级中的乡城(第3级,120兆瓦)及洞松电站(第4级,180兆瓦),两电站均已核准。 注6、大唐得荣唐电水电开发公司:负责开发定曲河得荣县境内的扎杂(50兆瓦)、奔都(50兆瓦)、古学(90兆瓦)三级电站,古学电站已经于2010年12月核准。 四、交易合同的主要内容 I. 活兴公司股权转让协议 1. 日期 2011年9月22日签署。 活兴公司股权转让协议所载某些条文将于协议签署日期起即时生效。在上文所述规限下,活兴公司股权转让协议的生效日期将为以下所有条件均满足当日: (i)活兴公司股权转让协议已由双方适当签署; (ii)活兴公司已召开股东会,股东同意转让活兴公司股权; (iii)本公司在活兴公司股权转让协议签署后10个工作日内,完成该股权转让有关的审批手续。 2. 订约方 (i)本公司;及 (ii)活兴公司原股东 经作出所有合理查询后,据董事所知、所悉及所信,活兴公司原股东均为独立于本公司的第三方,并非本公司的关联人士。 3. 拟收购的股权 本公司已同意按照活兴公司股权转让协议的条款及条件收购活兴公司的100%股权。完成收购后,本公司将持有活兴公司的100%股权。 4. 代价 (i)代价 总代价约为825,245,000元。 (ii)厘定代价的基准 代价由订约双方考虑现有、在建以及规划装机规模,原股东累计的投入,资产净值,以及水电资源的稀缺性后经公平磋商后厘定。 (iii)支付代价 本公司应按下列方式向活兴公司原股东支付代价: 首付款: 本公司需于本协议生效后,且活兴公司完成双方约定的资产剥离工作并办理以上需剥离资产企业的股权工商变更登记5个工作日内,向活兴公司原股东支付人民币330,098,000元。 第二笔对价:本公司需于完成目标股权交割之日起第三个月的最后一个工作日,且本公司与活兴公司就乡城水电站、洞松水电站项目建设事宜达成一致并作出适当安排后,向活兴公司原股东支付人民币330,098,000元。 余款:本公司需于第二笔对价款支付之日起第三个月的最后一个工作日,向活兴公司原股东支付人民币165,049,000元。 5. 其他主要条款 (i)活兴公司原股东须于收取首付款日期起计十日内完成目标股权交割并办理完成相关的股权变更工商登记手续。 (ii)于完成活兴公司股权转让协议及办妥活兴公司的工商局变更登记后,本公司将对活兴公司享有全部的权利及承担全部的义务。 II.协兴公司股权转让协议 1. 日期 2011年9月22日签署。 协兴公司股权转让协议所载某些条文将于协议签署日期起即时生效。在上文所述规限下,协兴公司股权转让协议的生效日期将为以下所有条件均满足当日: (i)协兴公司股权转让协议已由双方适当签署; (ii)协兴公司已召开股东会,股东同意转让协兴公司股权; (iii)本公司在协兴公司股权转让协议签署后10个工作日内,完成该股权转让有关的审批手续。 2. 订约方 (i)本公司;及 (ii)协兴公司原股东 经作出所有合理查询后,据董事所知、所悉及所信,协兴公司原股东均为独立于本公司的第三方,并非本公司的关联人士。 3. 拟收购的股权 本公司已同意按照协兴公司股权转让协议的条款及条件收购协兴公司的100%股权。完成收购后,本公司将持有协兴公司的100%股权。 4. 代价 (i)代价 总代价约为864,755,000元。 (ii)厘定代价的基准 代价由订约双方考虑现有、在建以及规划装机规模,原股东累计的投入,资产净值,以及水电资源的稀缺性后经公平磋商后厘定。 (iii)支付代价 本公司应按下列方式向协兴公司原股东支付代价: 首付款: 本公司需于本协议生效后,且协兴公司完成双方约定的资产剥离工作并办理以上需剥离资产企业的股权工商变更登记5个工作日内,向协兴公司原股东支付人民币345,902,000元。 第二笔对价:本公司需于完成目标股权交割之日起第三个月的最后一个工作日,且本公司与活兴公司就乡城水电站、洞松水电站项目建设事宜达成一致并作出适当安排后,向协兴公司原股东支付人民币345,902,000元。 余款: 本公司需于第二笔对价款支付之日起第三个月的最后一个工作日,向协兴公司原股东支付人民币172,951,000元。 5. 其他主要条款 (i)协兴公司原股东须于收取首付款日期起计10个工作日内完成目标股权交割并办理完成相关的股权变更工商登记手续。 (ii)于完成协兴公司股权转让协议及办妥协兴公司的工商局变更登记后,本公司将对协兴公司享有全部的权利及承担全部的义务。 五、交易对本公司的影响及给本公司带来的益处 近年来,随着水电开发的不断推进,国内和四川省内类似水电资源逐步稀缺,并购水电项目符合本公司“大力开发水电”的发展战略。此项并购将显著增加本公司水电在建规模和前期项目规模,未来3~5年,通过水洛河等流域梯级电站的滚动开发,本公司水电装机可望实现持续增长,电源结构将不断优化。 此项并购的水电资产,特别是控股收购四川凉山水洛河水电开发有限责任公司是公司第一个流域水电开发公司,按照流域梯级开发建设,整个流域开发移民较少,指标具有一定的区域相对竞争力,开发建设具有良好的社会、环境和经济效益。另外,水电是国家大力发展的清洁能源,将受益于国家现时的激励政策以及未来的激励政策。 本公司董事(包括独立非执行董事)认为,协兴公司股权转让协议、活兴公司股权转让协议及其项下拟进行的交易乃按正常商业条款订立,属公平合理,并符合本公司及其股东的整体利益。 六、备查文件 1、华电国际五届董事会第二十三次董事会决议; 2、《唐万琴、马玉霞、樊天龙、刘发祥、钟耀荣、张绍贤与华电国际电力股份有限公司股权转让协议》及《四川协兴投资有限公司全体各股东与华电国际电力股份有限公司股权转让协议》。 特此公告 华电国际电力股份有限公司 2011年9月22日 本版导读:

|

证券时报多媒体数字报

2011年9月23日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >