证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

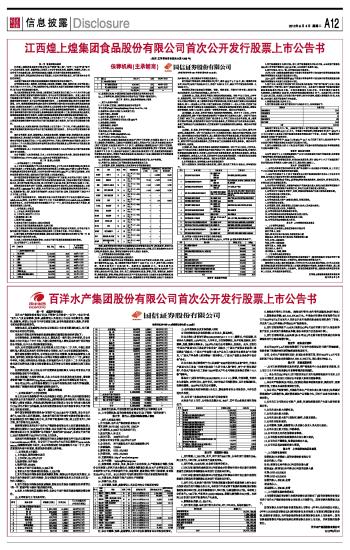

江西煌上煌集团食品股份有限公司首次公开发行股票上市公告书(住所:江西省南昌市迎宾大道1298号) 2012-09-04 来源:证券时报网 作者:

保荐机构(主承销商):国信证券股份有限公司 (深圳市红岭中路1012号国信证券大厦16-26层) 第一节 重要声明与提示 江西煌上煌集团食品股份有限公司(以下简称“煌上煌”、“公司”、“本公司”或“发行人”)及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。 证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。 本次发行前股东所持股份的流通限制和自愿锁定股份的承诺如下: 公司控股股东煌上煌集团,实际控制人徐桂芬、褚建庚、褚浚、褚剑承诺:自公司股票上市之日起三十六个月内,不转让或者委托他人管理其本次发行前直接或间接持有的公司股份,也不由公司回购该部分股份。 法人股东国信弘盛承诺:自对煌上煌增资的工商变更登记日起三十六个月内不转让或者委托他人管理已直接或间接持有的股份,也不由公司回购该部分股份。且煌上煌公开发行股票前已发行的股份,自发行人股票上市之日起18月内不转让或者委托他人管理已直接或间接持有的股份,也不由公司回购该部分股份。上述两项锁定期以孰长作为最终锁定期限。此外,根据国家财政部等《境内证券市场转持部分国有股充实全国社会保险基金实施办法》的规定和本次发行上市方案以及深圳市人民政府国有资产监督管理委员会的批复,将201.6798万股股份在公司发行上市时转由全国社会保障基金理事会持有。根据《境内证券市场转持部分国有股充实全国社会保障基金实施办法》第十三条,国信弘盛转由全国社会保障基金理事会持有的股份,全国社会保障基金理事会将承继国信弘盛的禁售期义务。 股东陈崇熙、牛丽丽均承诺:自公司股票上市之日起三十六个月内,不转让或者委托他人管理其直接或间接持有的公司公开发行股票前已发行的股份,也不由公司回购该部分股份。 股东熊人杰、天津达晨承诺:自公司股票上市之日起十二个月内,不转让或者委托他人管理其直接或间接持有的公司公开发行股票前已发行的股份,也不由公司回购该部分股份。 担任公司董事、监事、高级管理人员的股东徐桂芬、褚建庚、褚浚、褚剑还承诺:在前述锁定期结束后,其在担任公司董事、监事、高级管理人员期间每年转让的股份不得超过其所持有公司股份总数的百分之二十五;离职后半年内,不转让其所持有的公司股份;离职六个月后的十二个月内通过证券交易所挂牌交易出售公司股票数量占其所持有公司股票总数的比例不超过50%。 如无特别说明,本上市公告书中的简称或名词的释义与本公司首次公开发行股票招股说明书中的相同。 本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于巨潮网站(http://www.cninfo.com.cn)的本公司招股说明书全文。 第二节 股票上市情况 一、公司股票发行上市审批情况 本上市公告书是根据《中华人民共和国公司法》、《中华人民共和国证券法》和《首次公开发行股票并上市管理办法》、《深圳证券交易所股票上市规则(2012年修订)》等有关规定,并按照《深圳证券交易所股票上市公告书内容与格式指引(2012年2月修订)》而编制,旨在向投资者提供有关煌上煌首次公开发行股票上市的基本情况。 经中国证券监督管理委员会“证监许可[2012]944号”文核准,本公司公开发行3,098万股人民币普通股。本次发行采用网下向询价对象询价配售与网上资金申购定价发行相结合的方式,其中网下配售930.40万股,网上定价发行2,167.60万股,发行价格为30.00元/股。 经深圳证券交易所《关于江西煌上煌集团食品股份有限公司人民币普通股股票上市的通知》(深证上[2012]283号文)同意,本公司发行的人民币普通股股票在深圳证券交易所上市,股票简称“煌上煌”,股票代码“002695”;本次公开发行的3,098万股股票将于2012年9月5日起上市交易。 本次发行的招股意向书、招股说明书全文及相关备查文件可以在巨潮网站(www.cninfo.com.cn)查询。本公司已于2012年8月27日在巨潮网站(www.cninfo.com.cn)披露招股说明书全文。本公司招股说明书的披露距今不足一个月,故与其重复的内容不再重述,敬请投资者查阅上述内容。 二、公司股票上市概况 1、上市地点:深圳证券交易所 2、上市时间:2012年9月5日 3、股票简称:煌上煌 4、股票代码:002695 5、首次公开发行后总股本:123,876,522股 6、首次公开发行股票增加的股份:3,098万股 7、发行前股东所持股份的流通限制及期限:根据《公司法》的有关规定,公司公开发行股份前已发行的股份,自公司股票在证券交易所上市交易之日起一年内不得转让。 8、发行前股东所持股份的流通限制、期限及对其股份自愿锁定的承诺详见“第一节 重要声明与提示”部分相关内容。 9、本次上市股份的其他锁定安排:本次公开发行股票无流通限制及锁定安排。 10、公司股份可上市交易时间:

11、股票登记机构:中国证券登记结算有限责任公司深圳分公司 12、上市保荐机构:国信证券股份有限公司(以下简称 “国信证券”) 第三节 发行人、股东和实际控制人情况 一、发行人的基本情况 1、中文名称:江西煌上煌集团食品股份有限公司 英文名称:Jiangxi Huangshanghuang Group Food Co., Ltd. 2、注册资本:123,876,522元(本次发行后) 3、法定代表人:徐桂芬 4、设立日期:2008年9月26日 5、公司住所:江西省南昌市迎宾大道1298号 6、邮政编码:330052 7、董事会秘书:曾细华 8、电话号码:0791-85985546 传真号码:0791-85950696 9、发行人电子信箱:hshspb@163.com 10、公司网址:www.jxhsh.com.cn 11、经营范围:肉制品(酱卤肉制品)的生产(凭许可证经营,有效期至2014年6月15日);蛋制品(再制蛋类)、豆制品(非发酵型豆制品)、其他水产加工品(风味鱼制品)的生产(凭许可证经营,有效期至2013年9月29日);蔬菜制品(酱腌菜)的生产(凭许可证经营,有效期至2013年4月27日);预包装食品、散装食品的批发兼零售(凭许可证经营,有效期至2013年5月19日);食用农产品的加工;国内贸易(涉及凭许可证、资质证或其他批准文件经营的项目除外);自营和代理各类商品和技术的进出口业务(国家限定公司经营或禁止进出口的商品和技术除外)。 12、主营业务:酱卤肉制品及佐餐凉菜快捷消费食品的开发、生产和销售。 13、所属行业:食品加工业下属的屠宰及肉类蛋类加工业 二、公司董事、监事、高级管理人员及其持有公司股票的情况

附注:董事傅哲宽持有深圳市达晨财智创业投资管理有限公司1.5%的股份,深圳市达晨财智创业投资管理有限公司持有天津达晨5.40%的合伙人份额,而天津达晨持有本公司5,990,338股股份,因此,傅哲宽间接持有公司4,852.17股股份。 三、公司控股股东及实际控制人情况 1、公司控股股东及实际控制人情况简介 煌上煌集团有限公司为本公司控股股东,现持有本公司股份6448.80万股,占本公司发行前股份的86.11%。煌上煌集团有限公司成立于 1999年11月3日,法定代表人为徐桂芬,住所为南昌市丁公路103号,注册资本10,000.00万元,营业执照号为360100210004225,目前的经营范围为:产业投资管理;油茶树的种植(限分支机构凭许可证经营);林业技术开发;五金、交电、化工(危险品除外)批发、零售;百货、普通机械、金属材料、纺织品批发、零售;种植;经营本企业自产产品及技术的出口业务和本企业所需的机械设备、零配件、原辅材料及技术的进口业务,但国家限定公司经营或禁止进出口的商品及技术除外(以上项目国家有专项规定的除外)。 经立信会计师事务所(特殊普通合伙)审计,截至2012年6月30日,煌上煌集团有限公司(母公司)总资产58,822.63万元,净资产9,029.76万元,2012年半年度实现净利润-1,108.06万元。 徐桂芬及其核心家族成员褚建庚、褚浚、褚剑直接、间接合计持有煌上煌发行前86.11%的股份,为公司的实际控制人,简介如下: (1)徐桂芬:女,汉族,身份证号码为360103195010190020。1950年10月出生,大学学历,高级经济师。1976年开始参加工作,先后担任南昌市食品公司门市部经理、江西煌上煌实业有限公司董事长、煌上煌集团有限公司董事局主席;并担任全国工商联女企业家商会副会长、第十一届全国人大代表、中国工商联执委、江西省第十一届人大代表、江西省工商联副主席、江西省工商联女企业家商会会长、中国肉类协会常务理事等社会职务;荣获全国劳动模范、全国三八红旗手、全国五一劳动奖章等荣誉。现任本公司董事长。 (2)褚建庚:男,汉族,身份证号码为360103194909090058。1949年9月出生,大学学历,高级经济师,2007年被中国肉类协会评为“中国肉类行业影响力人物”。1968年开始在江西氨厂参加工作,先后担任江西氨厂团支部书记、华灵工贸实业总公司经理、煌上煌集团有限公司总裁;并担任南昌市农业产业化协会会长、江西省农业产业化龙头企业会长、全国工商联农业产业商会副会长、江西省油茶产业协会副会长等社会职务。现任本公司副董事长。 (3)褚浚: 男,汉族,身份证号码为360103197610060018。1976年10月出生,清华大学EMBA,高级经济师。1997年开始参加工作,先后担任江西煌上煌实业有限公司经理、江西煌上煌合味源实业有限公司董事长,煌上煌集团有限公司常务副总裁,并担任南昌市西湖区政协委员、南昌市工商联(总商会)第十一届执行委员会副主席、南昌市青年商会副会长、南昌市青年企业家协会副会长、江西省食品工业协会副会长等社会职务。现任本公司副董事长、总经理。 (4)褚剑:男,汉族,身份证号码为360103197810010015。1978年10月出生,大学学历。2003年开始在江西煌上煌集团食品有限公司参加工作,担任过该公司副总经理;并担任江西省家禽协会副理事长、江西省人民对外友好协会常务理事、南昌鸭业协会会长、南昌县工商联副会长、南昌县人大代表、江西农村专业技术协会常务理事、中国绿色食品协会理事、中国家禽业协会理事等社会职务。现任本公司董事、副总经理。 2、公司控股股东、实际控制人对外投资情况简介 发行人控股股东、实际控制人除投资煌上煌外,还投资了其他14家企业,具体情况如下:

四、公司前十名股东持有公司发行后股份情况 此次发行后上市前,公司股东总数为31,618人,公司前10名股东情况具体如下:

第四节 股票发行情况 1、发行股票数量为3,098万股。其中,网下配售数量为930.40万股,占本次发行数量的30%;网上定价发行数量为2,167.60万股,占本次发行总量的70%。 2、发行价格为:30元/股,此价格对应的市盈率为: (1)35.71倍(每股收益按照2011年经会计师事务所审计的扣除非经常性损益前后孰低的净利润除以本次发行前总股本计算); (2)47.62倍(每股收益按照2011年经会计师事务所审计的扣除非经常性损益前后孰低的净利润除以本次发行后总股本计算)。 3、发行方式:本次发行采用网下向询价对象询价配售(下称“网下配售”)与网上资金申购定价发行(下称“网上发行”)相结合的发行方式。本次发行中通过网下配售向配售对象配售的股票为930.40万股,有效申购数量为9,486万股,有效申购的中签率为9.808138%,认购倍数为10.20倍,有效报价的股票配售对象为13个。本次发行网上定价发行2,167.60万股,本次网上定价发行的中签率2.9873764189%,超额认购倍数为33倍。本次网上定价发行及网下配售均不存在余股。 4、募集资金总额:92,940万元。 5、发行费用总额:本次发行费用共计8,362.03万元,具体明细如下:

每股发行费用2.70元/股。(每股发行费用=发行费用总额/本次发行股本) 6、募集资金净额:84,577.97万元。立信会计师事务所(特殊普通合伙)已于2012年8月31日对发行人首次公开发行股票的资金到位情况进行了审验,并出具“信会师报字(2012)第113886号”验资报告。 7、发行后每股净资产:10.22元(按2011年12月31日归属于发行人股东的净资产与本次发行筹资净额之和除以本次发行后总股本计算)。 8、发行人每股收益:0.63元/股(以公司2011年扣除非经常性损益后的净利润按照发行后股本摊薄计算)。 第五节 财务会计资料 本公司2012年1-6月的财务数据已于公告中的招股说明书进行详细披露,投资者欲了解相关情况请详细阅读招股说明书。 目前,公司生产经营情况良好,各项业务进展正常,预计2012年1-9月可实现归属于母公司股东的净利润为7,300~7,600万元,同比增长28%以上。 第六节 其他重要事项 一、公司已向深圳证券交易所承诺,将严格按照中小企业板的有关规则,在上市后三个月内尽快完善公司章程等相关规章制度。 二、本公司自2012年8月10日刊登首次公开发行股票招股意向书至本上市公告书刊登前,没有发生可能对公司有较大影响的重要事项: 1、本公司严格依照《公司法》、《证券法》等法律法规的要求,规范运作,经营状况正常;主营业务目标进展情况正常; 2、本公司生产经营情况、外部条件或生产环境未发生重大变化(包括原材料采购和产品销售价格、原材料采购和产品销售方式、所处行业或市场的重大变化等); 3、公司未订立可能对公司资产、负债、权益和经营成果产生重大影响的重要合同; 4、公司未发生重大关联交易; 5、公司未发生重大投资; 6、公司未发生重大资产(或股权)购买、出售及置换; 7、公司住所没有变更; 8、公司董事、监事、高级管理人员及核心技术人员未发生变化; 9、公司未发生重大诉讼、仲裁事项; 10、公司未发生对外担保等或有事项; 11、公司的财务状况和经营成果未发生重大变化; 12、公司未召开董事会、监事会和股东大会; 13、公司无其他应披露的重大事项。 第七节 上市保荐机构及其意见 一、上市保荐机构情况 保荐机构(主承销商):国信证券股份有限公司 法定代表人:何如 住所:深圳市红岭中路1012号国信证券大厦 联系地址:深圳市红岭中路1012号国信证券大厦 电话:0755-82130833 传真:0755-82130620 保荐代表人: 李震、戴锋 项目协办人:徐学文 项目联系人: 李震、戴锋 二、上市保荐机构的推荐意见 上市保荐机构国信证券已向深圳证券交易所提交了《国信证券股份有限公司关于煌上煌实业股份有限公司股票上市保荐书》,国信证券的推荐意见如下: 国信证券认为煌上煌申请其股票上市符合《中华人民共和国公司法》、《中华人民共和国证券法》及《深圳证券交易所股票上市规则》等国家有关法律、法规的有关规定,煌上煌股票具备在深圳证券交易所上市的条件。国信证券愿意推荐煌上煌股票在深圳证券交易所上市交易,并承担相关保荐责任。 江西煌上煌集团食品股份有限公司 2012年9月3日 本版导读:

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

证券时报多媒体数字报

2012年9月4日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >