证券时报网络版郑重声明

经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。

|

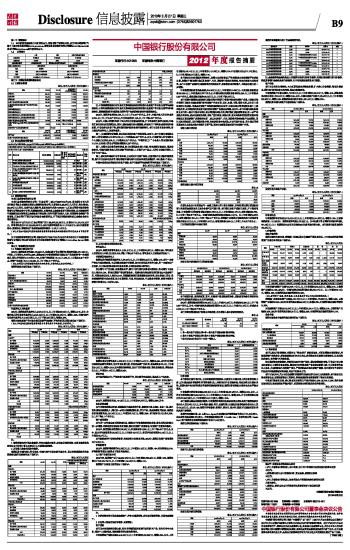

证券代码:601988 证券简称:中国银行 TitlePh 中国银行股份有限公司2012年度报告摘要 2013-03-27 来源:证券时报网 作者:

第一节 重要提示 1.1 本年度报告摘要来自年度报告全文,投资者欲了解详细内容,应当仔细阅读同时刊载于上海证券交易所网站www.sse.com.cn、香港交易及结算所有限公司网站www.hkexnews.hk及本行网站www.boc.cn的年度报告全文。 1.2 公司简介 | | A股 | H股 | A股可转换公司债券 | | 证券简称 | 中国银行 | 中国银行 | 中行转债 | | 证券代码 | 601988 | 3988 | 113001 | | 上市证券交易所 | 上海证券交易所 | 香港联合交易所有限公司 | 上海证券交易所 | | 联系人和联系方式 | 董事会秘书 | 证券事务代表 | | 姓名 | 范耀胜 | 罗楠 | | 电话 | (86)10-66592638 | (86)10-66592638 | | 传真 | (86)10-66594568 | (86)10-66594568 | | 电子信箱 | bocir@bank-of-china.com | bocir@bank-of-china.com |

第二节 主要财务数据和股东变化 2.1 主要财务数据 单位:百万元人民币(百分比除外) | 项目 | 2012年 | 2011年 | 本报告期比

上年同期增减(%) | 2010年 | | 营业收入 | 366,091 | 328,166 | 11.56% | 276,817 | | 营业利润 | 187,305 | 168,539 | 11.13% | 142,163 | | 利润总额 | 187,380 | 168,644 | 11.11% | 142,145 | | 归属于母公司所有者的净利润 | 139,432 | 124,276 | 12.20% | 104,502 | | 扣除非经常性损益后归属于母公司所有者的净利润 | 138,567 | 123,097 | 12.57% | 103,458 | | 基本每股收益(元) | 0.50 | 0.45 | 12.19% | 0.40 | | 稀释每股收益(元) | 0.48 | 0.43 | 12.00% | 0.39 | | 基本每股收益(元,扣除非经常性损益后) | 0.50 | 0.44 | 12.57% | 0.39 | | 稀释每股收益(元,扣除非经常性损益后) | 0.48 | 0.43 | 12.36% | 0.38 | | 净资产收益率(%,加权平均) | 18.10% | 18.27% | 下降0.17个百分点 | 18.86% | | 净资产收益率(%,加权平均,扣除非经常性损益后) | 17.99% | 18.09% | 下降0.10个百分点 | 18.68% | | 经营活动产生的现金流量净额 | 263,924 | 214,357 | 23.12% | 308,997 | | 项目 | 2012年

12月31日 | 2011年

12月31日 | 本报告期末比

上年末增减(%) | 2010年

12月31日 | | 资产总计 | 12,680,615 | 11,829,789 | 7.19% | 10,459,703 | | 归属于母公司所有者权益合计 | 824,677 | 723,914 | 13.92% | 644,858 |

2.2 前10名股东持股情况 | 2012年12月31日股东总数:1,050,591(其中包括818,139名A股股东及232,452名H股股东) | | 本报告披露日前第五个交易日末股东总数:1,033,657(其中包括808,146名A股股东及225,511名H股股东) | | 2012年12月31日,前十名股东持股情况 单位:股 | | 序号 | 股东名称 | 期末持股数量 | 持股比例 | 持有有限售条件股份数量 | 质押或冻结的股份数量 | 股东性质 | 股份种类 | | 1 | 中央汇金投资有限责任公司 | 189,052,193,085 | 67.72% | - | 无 | 国家 | A股 | | 2 | 香港中央结算(代理人)有限公司 | 81,644,559,295 | 29.25% | - | 未知 | 境外法人 | H股 | | 3 | The Bank of Tokyo-Mitsubishi UFJ Ltd. | 520,357,200 | 0.19% | - | 未知 | 境外法人 | H股 | | 4 | 中国人寿保险股份有限公司-分红-个人分红-005L-FH002沪 | 295,437,114 | 0.11% | - | 无 | 国有法人 | A股 | | 5 | 生命人寿保险股份有限公司-分红-团体分红 | 165,543,425 | 0.06% | - | 无 | 境内非国有法人 | A股 | | 6 | 生命人寿保险股份有限公司-传统-普通保险产品 | 162,383,310 | 0.06% | - | 无 | 境内非国有法人 | A股 | | 7 | 神华集团有限责任公司 | 99,999,900 | 0.04% | - | 无 | 国有法人 | A股 | | 7 | 中国铝业公司 | 99,999,900 | 0.04% | - | 无 | 国有法人 | A股 | | 9 | 中国南方电网有限责任公司 | 90,909,000 | 0.03% | - | 无 | 国有法人 | A股 | | 10 | 汇添富上证综合指数证券投资基金 | 62,950,203 | 0.02% | - | 无 | 境内非国有法人 | A股 |

2.3 控股股东情况 中央汇金投资有限责任公司 中央汇金投资有限责任公司(“汇金公司”)成立于2003年12月16日,是依据《中华人民共和国公司法》由国家出资设立的国有独资公司,注册资本8,282.09亿元人民币,实收资本8,282.09亿元人民币,法定代表人楼继伟。组织机构代码为71093296-1。汇金公司是中国投资有限责任公司的全资子公司,根据国家授权,对国有重点金融企业进行股权投资,以出资额为限代表国家依法对国有重点金融企业行使出资人权利和履行出资人义务,实现国有金融资产保值增值。汇金公司不开展其他任何商业性经营活动,不干预其控股的国有重点金融企业的日常经营活动。 截至2011年12月31日1,汇金公司资产总计202,095,021.08万元,负债合计14,878,418.10万元,所有者权益合计187,216,602.98万元。2011年度净利润为33,747,875.08万元。2011年度经营活动、投资活动、筹资活动产生的现金流量净额为-3,769,377.45万元。 (注1:汇金公司2012年度的财务报告需待其控参股机构财务报表审计完成后方可进行审计。) 关于中国投资有限责任公司,请参见本行于2007年10月9日对外发布的《关于中国投资有限责任公司成立有关事宜的公告》和中国投资有限责任公司网站(www.china-inv.cn)的相关信息。 第三节 管理层讨论与分析 3.1 利润表主要项目分析 2012年,集团实现净利润1,455.22亿元,实现归属于母公司所有者的净利润1,394.32亿元,分别比上年增长11.51%和12.20%,剔除2011年中银香港雷曼兄弟相关产品的影响2等一次性因素后,同比分别增长14.57%和14.79%。总资产净回报率(ROA)1.19%,比上年提高0.02个百分点。净资产收益率(ROE)18.10%,比上年下降0.17个百分点。 (注2:为雷曼兄弟迷你债相关押品回收款项,扣除相关支出后的净额。) 集团利润表主要项目如下表所示: 单位:百万元人民币(百分比除外) | 项目 | 2012年 | 2011年 | 变动 | 变动比率 | | 利息净收入 | 256,964 | 228,064 | 28,900 | 12.67% | | 非利息收入 | 109,127 | 100,102 | 9,025 | 9.02% | | 其中:手续费及佣金净收入 | 69,923 | 64,662 | 5,261 | 8.14% | | 营业收入 | 366,091 | 328,166 | 37,925 | 11.56% | | 营业支出 | (178,786) | (159,627) | (19,159) | 12.00% | | 其中:业务及管理费 | (116,436) | (106,905) | (9,531) | 8.92% | | 资产减值损失 | (19,387) | (19,355) | (32) | 0.17% | | 营业利润 | 187,305 | 168,539 | 18,766 | 11.13% | | 利润总额 | 187,380 | 168,644 | 18,736 | 11.11% | | 所得税费用 | (41,858) | (38,142) | (3,716) | 9.74% | | 净利润 | 145,522 | 130,502 | 15,020 | 11.51% | | 归属于母公司所有者的净利润 | 139,432 | 124,276 | 15,156 | 12.20% |

利息净收入与净息差 2012年,集团实现利息净收入2,569.64亿元,比上年增加289.00亿元,增幅12.67%。其中,中国内地人民币业务利息净收入2,121.16亿元,比上年增加270.18亿元,增幅14.60%。中国内地外币业务利息净收入19.06亿美元,比上年下降5.28亿美元,降幅21.69%。 集团主要生息资产和付息负债项目的平均余额3、平均利率及其同比变动如下表所示: (注3:平均余额是根据集团管理账目计算的每日平均余额,未经审计。) 单位:百万元人民币(百分比除外) | 项目 | 2012年 | 2011年 | 变动 | | 平均余额 | 平均利率 | 平均余额 | 平均利率 | 平均余额 | 平均利率 | | 集团 | | | | | | | | 生息资产 | | | | | | | | 客户贷款 | 6,707,626 | 5.54% | 6,096,396 | 4.87% | 611,230 | 67Bps | | 债券投资1 | 2,108,955 | 3.08% | 1,924,479 | 2.95% | 184,476 | 13Bps | | 存放中央银行 | 2,104,028 | 1.28% | 1,819,332 | 1.38% | 284,696 | (10)Bps | | 存拆放同业 | 1,046,204 | 4.13% | 903,365 | 3.80% | 142,839 | 33Bps | | 小计 | 11,966,813 | 4.23% | 10,743,572 | 3.85% | 1,223,241 | 38Bps | | 付息负债 | | | | | | | | 客户存款 | 9,095,330 | 2.05% | 8,180,446 | 1.71% | 914,884 | 34Bps | | 同业存拆入及对央行负债 | 2,034,919 | 2.73% | 1,755,697 | 2.20% | 279,222 | 53Bps | | 其他借入资金2 | 184,943 | 3.98% | 162,050 | 4.04% | 22,893 | (6)Bps | | 小计 | 11,315,192 | 2.21% | 10,098,193 | 1.83% | 1,216,999 | 38Bps | | 净息差 | | 2.15% | | 2.12% | | 3Bps | | 中国内地人民币业务 | | | | | | | | 生息资产 | | | | | | | | 客户贷款 | 4,928,955 | 6.50% | 4,405,534 | 5.80% | 523,421 | 70Bps | | 债券投资 | 1,514,358 | 3.43% | 1,378,485 | 3.11% | 135,873 | 32Bps | | 存放中央银行 | 1,624,723 | 1.57% | 1,417,868 | 1.58% | 206,855 | (1)Bps | | 存拆放同业 | 790,366 | 4.64% | 741,194 | 3.95% | 49,172 | 69Bps | | 小计 | 8,858,402 | 4.90% | 7,943,081 | 4.41% | 915,321 | 49Bps | | 付息负债 | | | | | | | | 客户存款 | 7,097,825 | 2.34% | 6,526,238 | 1.96% | 571,587 | 38Bps | | 同业存拆入及对央行负债 | 1,101,976 | 4.51% | 857,823 | 3.69% | 244,153 | 82Bps | | 其他借入资金 | 150,537 | 4.31% | 136,395 | 4.12% | 14,142 | 19Bps | | 小计 | 8,350,338 | 2.66% | 7,520,456 | 2.19% | 829,882 | 47Bps | | 净息差 | | 2.39% | | 2.33% | | 6Bps | | 中国内地外币业务 | | | 单位:百万美元(百分比除外) | | 生息资产 | | | | | | | | 客户贷款 | 82,030 | 3.42% | 94,945 | 2.85% | (12,915) | 57Bps | | 债券投资 | 22,348 | 1.72% | 23,388 | 2.16% | (1,040) | (44)Bps | | 存拆放同业及存放中央银行 | 67,319 | 0.76% | 25,383 | 1.34% | 41,936 | (58)Bps | | 小计 | 171,697 | 2.16% | 143,716 | 2.47% | 27,981 | (31)Bps | | 付息负债 | | | | | | | | 客户存款 | 75,040 | 1.15% | 61,162 | 0.82% | 13,878 | 33Bps | | 同业存拆入及对央行负债 | 72,102 | 1.28% | 57,468 | 1.05% | 14,634 | 23Bps | | 其他借入资金 | 105 | 8.57% | 108 | 7.41% | (3) | 116Bps | | 小计 | 147,247 | 1.22% | 118,738 | 0.94% | 28,509 | 28Bps | | 净息差 | | 1.11% | | 1.69% | | (58)Bps |

注: 1 债券投资包括可供出售债券、持有至到期日债券、应收款项债券投资、交易性债券及指定为以公允价值计量且其变动计入当期损益的债券。 2 其他借入资金包括应付债券。 集团以及中国内地人民币业务、中国内地外币业务的利息收支,及其受规模因素和利率因素变动而引起的变化如下表所示: 单位:百万元人民币 | 项目 | 2012年 | 2011年 | 变动 | 对利息收支变动的因素分析注 | | 规模因素 | 利率因素 | | 集团 | | | | | | | 利息收入 | | | | | | | 客户贷款 | 371,394 | 296,913 | 74,481 | 29,767 | 44,714 | | 债券投资 | 64,973 | 56,728 | 8,245 | 5,442 | 2,803 | | 存放中央银行 | 26,996 | 25,157 | 1,839 | 3,929 | (2,090) | | 存拆放同业 | 43,165 | 34,304 | 8,861 | 5,428 | 3,433 | | 小计 | 506,528 | 413,102 | 93,426 | 44,566 | 48,860 | | 利息支出 | | | | | | | 客户存款 | 186,667 | 139,905 | 46,762 | 15,645 | 31,117 | | 同业存拆入及对央行负债 | 55,538 | 38,579 | 16,959 | 6,143 | 10,816 | | 其他借入资金 | 7,359 | 6,554 | 805 | 925 | (120) | | 小计 | 249,564 | 185,038 | 64,526 | 22,713 | 41,813 | | 利息净收入 | 256,964 | 228,064 | 28,900 | 21,853 | 7,047 | | 中国内地人民币业务 | | | | | | | 利息收入 | | | | | | | 客户贷款 | 320,237 | 255,447 | 64,790 | 30,358 | 34,432 | | 债券投资 | 51,988 | 42,832 | 9,156 | 4,226 | 4,930 | | 存放中央银行 | 25,540 | 22,415 | 3,125 | 3,268 | (143) | | 存拆放同业 | 36,664 | 29,304 | 7,360 | 1,942 | 5,418 | | 小计 | 434,429 | 349,998 | 84,431 | 39,794 | 44,637 | | 利息支出 | | | | | | | 客户存款 | 166,177 | 127,616 | 38,561 | 11,203 | 27,358 | | 同业存拆入及对央行负债 | 49,652 | 31,666 | 17,986 | 9,009 | 8,977 | | 其他借入资金 | 6,484 | 5,618 | 866 | 583 | 283 | | 小计 | 222,313 | 164,900 | 57,413 | 20,795 | 36,618 | | 利息净收入 | 212,116 | 185,098 | 27,018 | 18,999 | 8,019 |

| 中国内地外币业务 | | | | 单位:百万美元 | | 利息收入 | | | | | | | 客户贷款 | 2,808 | 2,705 | 103 | (368) | 471 | | 债券投资 | 384 | 505 | (121) | (22) | (99) | | 存拆放同业及存放中央银行 | 512 | 337 | 175 | 562 | (387) | | 小计 | 3,704 | 3,547 | 157 | 172 | (15) | | 利息支出 | | | | | | | 客户存款 | 866 | 501 | 365 | 114 | 251 | | 同业存拆入及对央行负债 | 923 | 604 | 319 | 154 | 165 | | 其他借入资金 | 9 | 8 | 1 | - | 1 | | 小计 | 1,798 | 1,113 | 685 | 268 | 417 | | 利息净收入 | 1,906 | 2,434 | (528) | (96) | (432) |

注:计算规模因素变化对利息收支影响的基准是报告期内生息资产和付息负债平均余额的变化;计算利率因素变化对利息收支影响的基准是报告期内生息资产和付息负债平均利率的变化,因规模因素和利率因素共同作用产生的影响归结为利率因素变动。 2012年,集团净息差为2.15%,比上年上升0.03个百分点。其中,中国内地人民币净息差2.39%,比上年上升0.06个百分点;外币净息差为1.11%,比上年下降0.58个百分点。 2012年,中国人民银行两次下调人民币存贷款基准利率,扩大利率和汇率浮动区间,利率和汇率市场化改革进程加快。同时,国际金融市场大幅震荡,多国央行下调利率或维持低利率政策,外币业务收益率下降。面对国际国内经济金融环境的变化,本行主动优化业务结构,努力提高利息净收入,改善净息差。 第一,合理配置信贷资源,加快业务结构和客户结构调整。2012年,本行中国内地贷款总额中人民币贷款的占比为91.19%,比上年末提高2.22个百分点。其中,内地新增人民币贷款中个人贷款占比为52.23%,比上年提高18.11个百分点。“中银信贷工厂”小企业人民币贷款增长37.67%,比内地人民币公司贷款增幅高31.28个百分点。 第二,加强主动负债和定价管理,努力拓展低成本核心存款,有效控制存款成本,提高贷款定价。中国内地新发生人民币贷款平均利率比上年提升19个基点;人民币存贷款利差比上年扩大32个基点。 第三,面对低利率的外币市场环境,主动优化外币资产结构,适度增加外币贷款和债券投资,提升外币业务收益水平。第四季度中国内地外币业务净息差企稳回升,环比提高7个基点。 中国内地按业务类型划分的客户贷款、客户存款的平均余额和平均利率如下表所示: 单位:百万元人民币(百分比除外) | 项目 | 2012年 | 2011年 | 变动 | | 平均余额 | 平均利率 | 平均余额 | 平均利率 | 平均余额 | 平均利率 | | 中国内地人民币业务 | | | | | | | | 客户贷款 | | | | | | | | 公司贷款 | 3,271,931 | 6.77% | 3,011,945 | 6.00% | 259,986 | 77Bps | | 个人贷款 | 1,516,848 | 5.89% | 1,316,184 | 5.24% | 200,664 | 65Bps | | 票据贴现 | 140,176 | 6.65% | 77,405 | 7.38% | 62,771 | (73)Bps | | 小计 | 4,928,955 | 6.50% | 4,405,534 | 5.80% | 523,421 | 70Bps | | 其中: | | | | | | | | 中长期贷款 | 3,347,769 | 6.39% | 3,186,630 | 5.78% | 161,139 | 61Bps | | 1年以内短期贷款及其他 | 1,581,186 | 6.72% | 1,218,904 | 5.85% | 362,282 | 87Bps | | 客户存款 | | | | | | | | 公司活期存款 | 1,918,084 | 0.83% | 1,885,430 | 0.89% | 32,654 | (6)Bps | | 公司定期存款 | 1,624,196 | 3.31% | 1,539,553 | 2.66% | 84,643 | 65Bps | | 个人活期存款 | 1,036,587 | 0.52% | 913,279 | 0.54% | 123,308 | (2)Bps | | 个人定期存款 | 1,954,651 | 3.42% | 1,824,746 | 2.74% | 129,905 | 68Bps | | 其他存款注 | 564,307 | 4.28% | 363,230 | 4.09% | 201,077 | 19Bps | | 小计 | 7,097,825 | 2.34% | 6,526,238 | 1.96% | 571,587 | 38Bps | | 中国内地外币业务 | | 单位:百万美元(百分比除外) | | 客户贷款 | 82,030 | 3.42% | 94,945 | 2.85% | (12,915) | 57Bps | | 客户存款 | | | | | | | | 公司活期存款 | 24,439 | 0.24% | 22,172 | 0.23% | 2,267 | 1Bps | | 公司定期存款 | 17,119 | 3.00% | 7,253 | 2.10% | 9,866 | 90Bps | | 个人活期存款 | 11,705 | 0.06% | 9,485 | 0.09% | 2,220 | (3)Bps | | 个人定期存款 | 14,741 | 0.79% | 15,631 | 0.73% | (890) | 6Bps | | 其他存款注 | 7,036 | 2.43% | 6,621 | 2.66% | 415 | (23)Bps | | 小计 | 75,040 | 1.15% | 61,162 | 0.82% | 13,878 | 33Bps |

注:其他存款包含结构性存款。 非利息收入 2012年,集团实现非利息收入1,091.27亿元,比上年增加90.25亿元,增幅9.02%。非利息收入在营业收入中的占比为29.81%,同比下降0.69个百分点。非利息收入主要构成项目如下: 手续费及佣金净收入 集团实现手续费及佣金净收入699.23亿元,比上年增加52.61亿元,增幅8.14%。本行一方面严格执行减免费政策,主动调整减免部分手续费,加大对实体经济支持力度。另一方面加快产品创新,大力推动轻资本型中间业务发展,中间业务结构不断优化。 加快银行卡产品创新,改善服务水平,银行卡发行量和交易额大幅增长,带动银行卡业务收入增长39.13%。积极拓展资产管理托管业务,在国内率先推出跨市场和跨境ETF基金等产品,托管业务相关收入增长31.07%。巩固国际结算和贸易融资业务优势,加快跨境人民币、供应链融资等新兴业务发展,努力拓展结算、代理、养老金业务,代理业务手续费、结算与清算手续费分别增长16.74%和13.42%。 单位:百万元人民币(百分比除外) | 项目 | 2012年 | 2011年 | 变动 | 变动比率 | | 集团 | | | | | | 银行卡手续费 | 14,952 | 10,747 | 4,205 | 39.13% | | 代理业务手续费 | 14,171 | 12,139 | 2,032 | 16.74% | | 结算与清算手续费 | 14,051 | 12,389 | 1,662 | 13.42% | | 信用承诺手续费及佣金 | 11,099 | 13,268 | (2,169) | (16.35%) | | 外汇买卖价差收入 | 6,808 | 8,545 | (1,737) | (20.33%) | | 顾问和咨询费 | 5,690 | 6,507 | (817) | (12.56%) | | 托管和其他受托业务佣金 | 2,371 | 1,809 | 562 | 31.07% | | 其他 | 6,056 | 4,614 | 1,442 | 31.25% | | 手续费及佣金收入 | 75,198 | 70,018 | 5,180 | 7.40% | | 手续费及佣金支出 | (5,275) | (5,356) | 81 | (1.51%) | | 手续费及佣金净收入 | 69,923 | 64,662 | 5,261 | 8.14% | | 中国内地 | | | | | | 银行卡手续费 | 12,014 | 8,126 | 3,888 | 47.85% | | 代理业务手续费 | 10,013 | 6,887 | 3,126 | 45.39% | | 结算与清算手续费 | 12,165 | 10,905 | 1,260 | 11.55% | | 信用承诺手续费及佣金 | 7,899 | 10,480 | (2,581) | (24.63%) | | 外汇买卖价差收入 | 6,011 | 7,695 | (1,684) | (21.88%) | | 顾问和咨询费 | 5,604 | 6,466 | (862) | (13.33%) | | 托管和其他受托业务佣金 | 2,080 | 1,496 | 584 | 39.04% | | 其他 | 4,501 | 3,267 | 1,234 | 37.77% | | 手续费及佣金收入 | 60,287 | 55,322 | 4,965 | 8.97% | | 手续费及佣金支出 | (1,715) | (1,690) | (25) | 1.48% | | 手续费及佣金净收入 | 58,572 | 53,632 | 4,940 | 9.21% |

其他非利息收入 集团实现其他非利息收入392.04亿元,比上年增加37.64亿元,增幅10.62%。本行针对持续旺盛的贵金属市场需求,加大市场拓展力度,丰富贵金属产品种类,贵金属业务收入比上年增加24.21亿元,增幅34.81%。加大银保战略转型,加快产品和服务创新,强化基础建设,保险业务收入比上年增加14.48亿元,增幅18.86%。 营业支出 本行坚持勤俭办行,严格控制行政运营开支,优化费用支出结构,提高投入产出效率。 单位:百万元人民币(百分比除外) | 项目 | 2012年 | 2011年 | 变动 | 变动比率 | | 营业税金及附加 | 22,925 | 18,581 | 4,344 | 23.38% | | 业务及管理费 | 116,436 | 106,905 | 9,531 | 8.92% | | 资产减值损失 | 19,387 | 19,355 | 32 | 0.17% | | 其他业务成本 | 20,038 | 14,786 | 5,252 | 35.52% | | 合计 | 178,786 | 159,627 | 19,159 | 12.00% |

2012年,集团营业支出1,787.86亿元,比上年增加191.59亿元,增幅12.00%。其中: 业务及管理费 本行持续推进网点转型、渠道建设和系统改造升级,继续加大重点地区、业务一线、海外及附属机构资源投入,同时进一步优化资源配置机制,厉行节约,提高资源使用效率。集团业务及管理费支出1,164.36亿元,比上年增加95.31亿元,增幅8.92%。本行成本收入比为31.81%,比上年下降0.77个百分点。 资产减值损失 本行进一步完善全面风险管理体系,继续执行审慎稳健的拨备政策,整体风险抵御能力进一步增强。持续推进信贷结构优化调整,强化信贷资产质量管理,信贷资产质量保持稳定。 2012年,集团贷款减值损失190.86亿元;信贷成本为0.29%,比上年下降0.03个百分点。其中,组合评估减值损失148.38亿元,比上年减少42.43亿元;单项评估减值损失42.48亿元,比上年增加40.57亿元。 本行继续减持外币结构类债券,有效防范主权债务风险。2012年,集团其他资产减值损失共计3.01亿元。 所得税费用 2012年,集团所得税费用418.58亿元,比上年增加37.16亿元,增幅9.74%;实际税率22.34%。所得税费用增加主要是由于营业利润增长。 3.2 资产负债项目分析 2012年末,集团资产总计126,806.15亿元,比上年末增加8,508.26亿元,增幅7.19%。集团负债合计118,190.73亿元,比上年末增加7,464.21亿元,增幅6.74%。 集团资产负债表主要项目如下表所示: 单位:百万元人民币(百分比除外) | 项目 | 2012年12月31日 | 2011年12月31日 | | | 金额 | 占比 | 金额 | 占比 | | 资产 | | | | | | 客户贷款净额 | 6,710,040 | 52.92% | 6,203,138 | 52.44% | | 证券投资1 | 2,210,524 | 17.43% | 2,000,759 | 16.91% | | 存放中央银行 | 1,934,297 | 15.25% | 1,919,651 | 16.23% | | 存拆放同业 | 1,052,350 | 8.30% | 983,799 | 8.31% | | 其他资产 | 773,404 | 6.10% | 722,442 | 6.11% | | 资产总计 | 12,680,615 | 100.00% | 11,829,789 | 100.00% | | 负债 | | | | | | 客户存款 | 9,173,995 | 77.62% | 8,817,961 | 79.64% | | 同业存拆入及对央行负债 | 1,926,757 | 16.30% | 1,683,597 | 15.20% | | 其他借入资金2 | 233,178 | 1.97% | 196,626 | 1.78% | | 其他负债 | 485,143 | 4.11% | 374,468 | 3.38% | | 负债合计 | 11,819,073 | 100.00% | 11,072,652 | 100.00% |

注: 1 证券投资包括可供出售金融资产、持有至到期投资、应收款项债券投资、交易性金融资产。 2 其他借入资金包括应付债券、长期借款。 客户贷款 本行加大信贷结构调整力度,优先支持国民经济重要行业和新兴产业,优先支持中小企业,增加个人贷款投放,贷款规模保持适度均衡增长。 年末集团客户贷款总额68,646.96亿元,比上年末增加5,218.82亿元,增幅8.23%。其中,人民币贷款52,469.44亿元,比上年末增加4,714.50亿元,增幅9.87%;外币贷款折合2,573.79亿美元,比上年末增加86.34亿美元,增幅3.47%。 本行密切关注宏观经济形势变化,加强主动风险管理。严格控制地方政府融资平台贷款总量,加强对产能过剩行业以及房地产、光伏、造船等行业的风险管控,有效化解重大风险事件,全行不良资产余额和比率继续保持在较低水平,拨备覆盖率持续提升,风险抵补能力进一步增强。 年末集团贷款减值准备余额1,546.56亿元,比上年末增加149.80亿元。不良贷款拨备覆盖率236.30%,比上年末提高15.55个百分点。中国内地机构贷款拨备率为2.62%,比上年末提高0.06个百分点。重组贷款总额为105.18亿元,比上年末下降5.35亿元。 本行根据中国银监会制定的《贷款风险分类指引》衡量与管理信贷资产质量。《贷款风险分类指引》要求中国商业银行将信贷资产分为正常、关注、次级、可疑、损失五类,其中后三类被视为不良贷款。为提高信贷资产风险管理的精细化水平,中国内地公司类贷款实施十三级风险分类,对风险状况发生重大变化的信贷资产实施动态调整。2012年,本行中国内地机构继续由总行和一级分行集中审核认定公司贷款风险分类,同时强化贷款期限管理,进一步严格贷款分类标准,逐步完善监控手段,形成“贷后管理、风险分类、重大风险事项报送和定期风险排查相互联系的资产质量监控体系”,重点对房地产、光伏、造船等风险领域客户动态跟踪,及时反映风险状况,适时调整风险分类,有效防范集中性风险。对本行海外业务,若当地适用规则及要求比《贷款风险分类指引》更严谨,则按当地规则及要求进行信贷资产分类。 贷款五级分类状况 单位:百万元人民币(百分比除外) | | 2012年12月31日 | 2011年12月31日 | | | 金额 | 占比 | 金额 | 占比 | | 集团 | | | | | | 正常 | 6,591,713 | 96.03% | 6,087,036 | 95.97% | | 关注 | 207,535 | 3.02% | 192,504 | 3.03% | | 次级 | 28,643 | 0.42% | 26,153 | 0.41% | | 可疑 | 24,276 | 0.35% | 24,584 | 0.39% | | 损失 | 12,529 | 0.18% | 12,537 | 0.20% | | 合计 | 6,864,696 | 100.00% | 6,342,814 | 100.00% | | 不良贷款总额 | 65,448 | 0.95% | 63,274 | 1.00% | | 中国内地 | | | | | | 正常 | 5,300,574 | 95.36% | 4,966,201 | 95.33% | | 关注 | 195,352 | 3.51% | 182,567 | 3.50% | | 次级 | 27,210 | 0.49% | 24,964 | 0.48% | | 可疑 | 23,254 | 0.42% | 23,621 | 0.45% | | 损失 | 12,292 | 0.22% | 12,341 | 0.24% | | 合计 | 5,558,682 | 100.00% | 5,209,694 | 100.00% | | 不良贷款总额 | 62,756 | 1.13% | 60,926 | 1.17% |

集团贷款五级分类迁徙率 单位:% | | 2012年 | 2011年 | 2010年 | | 正常 | 2.61 | 2.56 | 2.02 | | 关注 | 15.31 | 12.94 | 5.13 | | 次级 | 44.55 | 55.42 | 23.05 | | 可疑 | 8.48 | 5.68 | 15.66 |

根据《企业会计准则第22号—金融工具确认和计量》的规定,若有客观证据证明贷款的预计未来现金流量减少且减少金额可以可靠计量,本行确认该客户贷款已减值,并计提减值准备。年末集团已识别减值贷款总额654.55亿元,比上年末增加21.49亿元,减值贷款率0.95%,比上年末下降0.05个百分点。中国内地机构减值贷款总额628.44亿元,比上年末增加16.85亿元,减值贷款率1.13%,比上年末下降0.04个百分点。香港澳门台湾及其他国家机构已识别减值贷款总额26.11亿元,比上年末增加4.64亿元,减值贷款率0.20%,比上年末上升0.01个百分点。 已识别减值贷款年内变化情况 单位:百万元人民币 | | 2012年 | 2011年 | 2010年 | | 集团 | | | | | 期初余额 | 63,306 | 63,876 | 76,006 | | 增加额 | 28,246 | 20,804 | 20,780 | | 减少额 | (26,097) | (21,374) | (32,910) | | 期末余额 | 65,455 | 63,306 | 63,876 | | 中国内地 | | | | | 期初余额 | 61,159 | 62,211 | 73,680 | | 增加额 | 26,387 | 19,726 | 20,020 | | 减少额 | (24,702) | (20,778) | (31,489) | | 期末余额 | 62,844 | 61,159 | 62,211 |

按货币划分的贷款和已识别减值贷款 单位:百万元人民币 | | 2012年12月31日 | 2011年12月31日 | 2010年12月31日 | | | 贷款总额 | 减值贷款 | 贷款总额 | 减值贷款 | 贷款总额 | 减值贷款 | | 集团 | | | | | | | | 人民币 | 5,246,944 | 52,301 | 4,775,494 | 50,541 | 4,149,806 | 54,583 | | 外币 | 1,617,752 | 13,154 | 1,567,320 | 12,765 | 1,510,815 | 9,293 | | 合计 | 6,864,696 | 65,455 | 6,342,814 | 63,306 | 5,660,621 | 63,876 | | 中国内地 | | | | | | | | 人民币 | 5,069,127 | 52,226 | 4,634,915 | 50,056 | 4,127,410 | 54,359 | | 外币 | 489,555 | 10,618 | 574,779 | 11,103 | 631,175 | 7,852 | | 合计 | 5,558,682 | 62,844 | 5,209,694 | 61,159 | 4,758,585 | 62,211 |

本行按照审慎、真实的原则,及时、足额地计提贷款减值准备。贷款减值准备包括按单独方式评估的准备和按组合方式评估的准备。 2012年,集团贷款减值损失190.86亿元,比上年减少1.86亿元,信贷成本0.29%,比上年下降0.03个百分点。其中,中国内地机构贷款减值损失178.12亿元,比上年减少11.15亿元,信贷成本0.33%,比上年下降0.05个百分点。 本行持续加强贷款客户的集中风险控制,符合借款人集中度的监管要求。 单位:% | 主要监管指标 | 监管标准 | 2012年

12月31日 | 2011年

12月31日 | 2010年

12月31日 | | 单一最大客户贷款比例 | ≤10 | 2.6 | 3.1 | 2.9 | | 最大十家客户贷款比例 | ≤50 | 16.9 | 18.9 | 20.2 |

注: 1 单一最大客户贷款比例=单一最大客户贷款余额/资本净额。 2 最大十家客户贷款比例=最大十家客户贷款余额/资本净额。 下表列示2012年末本行十大单一借款人。 单位:百万元人民币(百分比除外) | | 行业 | 贷款余额 | 占贷款总额百分比 | | 客户A | 水利、环境和公共设施管理业 | 25,542 | 0.37% | | 客户B | 制造业 | 21,862 | 0.32% | | 客户C | 水利、环境和公共设施管理业 | 20,000 | 0.29% | | 客户D | 采矿业 | 17,900 | 0.26% | | 客户E | 能源、采矿及农业 | 15,987 | 0.23% | | 客户F | 运输业及物流业 | 14,341 | 0.21% | | 客户G | 商业及服务业 | 13,911 | 0.20% | | 客户H | 商业及服务业 | 12,763 | 0.19% | | 客户I | 电力、燃气及水的生产和供应业 | 12,365 | 0.18% | | 客户J | 运输业及物流业 | 12,308 | 0.18% |

证券投资 本行积极把握市场时机,主动调整债券投资结构。适度加大中国内地人民币债券投资力度,适当提高政府类债券和信用类债券占比。持续优化外币投资结构,有效防范主权债务风险。加强对海外机构和附属公司债券投资的统筹管理,集团证券投资组合整体收益水平稳步提高。 年末集团证券投资总额22,105.24亿元,比上年末增加2,097.65亿元,增幅10.48%。其中,人民币证券投资总额15,863.36亿元,比上年末增加1,179.32亿元,增幅8.03%。外币证券投资总额折合993.06亿美元,比上年末增加148.17亿美元,增幅17.54%。 本行继续压缩高风险欧洲债券。年末集团持有欧洲各国政府及各类机构发行债券账面价值折合人民币455.71亿元,其中英国、德国、荷兰、法国和瑞士五国相关债券账面价值折合人民币436.21亿元,占比95.72%。集团不持有希腊、葡萄牙、爱尔兰、意大利、西班牙五国政府及各类机构发行的债券。 集团持有美国次级、Alt-A及Non-Agency住房贷款抵押债券账面价值合计11.03亿美元,相关减值准备余额5.99亿美元。持有美国房地美公司(Freddie Mac)和房利美公司(Fannie Mae)发行债券和担保债券的账面价值共计0.46亿美元。 集团证券投资结构如下表所示: 单位:百万元人民币(百分比除外) | 项目 | 2012年12月31日 | 2011年12月31日 | | | 金额 | 占比 | 金额 | 占比 | | 交易性金融资产 | 71,590 | 3.24% | 73,807 | 3.69% | | 可供出售金融资产 | 686,400 | 31.05% | 553,318 | 27.65% | | 持有至到期投资 | 1,183,080 | 53.52% | 1,074,116 | 53.69% | | 应收款项债券投资 | 269,454 | 12.19% | 299,518 | 14.97% | | 合计 | 2,210,524 | 100.00% | 2,000,759 | 100.00% |

按发行人划分的证券投资: 单位:百万元人民币(百分比除外) | 项目 | 2012年12月31日 | 2011年12月31日 | | | 金额 | 占比 | 金额 | 占比 | | 债券 | | | | | | 中国内地发行人 | | | | | | 政府 | 786,167 | 35.55% | 736,515 | 36.80% | | 公共实体及准政府 | 20,810 | 0.94% | 20,593 | 1.03% | | 政策性银行 | 350,077 | 15.84% | 327,971 | 16.39% | | 金融机构 | 101,144 | 4.58% | 46,160 | 2.31% | | 公司 | 244,223 | 11.05% | 199,025 | 9.95% | | 东方资产管理公司 | 160,000 | 7.24% | 160,000 | 8.00% | | 小计 | 1,662,421 | 75.20% | 1,490,264 | 74.48% | | 香港澳门台湾及其他国家发行人 | | | | | | 政府 | 253,232 | 11.45% | 182,801 | 9.14% | | 公共实体及准政府 | 56,721 | 2.57% | 53,037 | 2.65% | | 金融机构 | 162,388 | 7.35% | 203,457 | 10.17% | | 公司 | 37,264 | 1.69% | 32,642 | 1.63% | | 小计 | 509,605 | 23.06% | 471,937 | 23.59% | | 权益性证券 | 33,932 | 1.53% | 34,146 | 1.71% | | 其他 | 4,566 | 0.21% | 4,412 | 0.22% | | 合计 | 2,210,524 | 100.00% | 2,000,759 | 100.00% |

按货币划分的证券投资: 单位:百万元人民币(百分比除外) | 项目 | 2012年12月31日 | 2011年12月31日 | | | 金额 | 占比 | 金额 | 占比 | | 人民币 | 1,586,336 | 71.77% | 1,468,404 | 73.39% | | 美元 | 356,597 | 16.13% | 286,193 | 14.30% | | 港币 | 133,992 | 6.06% | 118,644 | 5.93% | | 其他 | 133,599 | 6.04% | 127,518 | 6.38% | | 合计 | 2,210,524 | 100.00% | 2,000,759 | 100.00% |

集团持有规模最大的十支金融债券情况: 单位:百万元人民币(百分比除外) | 债券名称 | 面值 | 年利率 | 到期日 | 减值 | | 2011年政策性银行债券 | 7,840 | 3.58% | 2014-11-17 | - | | 2005年政策性银行债券 | 6,800 | 3.42% | 2015-08-02 | - | | 2010年政策性银行债券 | 6,070 | 一年期定期存款利率+0.52% | 2017-01-26 | - | | 2006年政策性银行债券 | 5,000 | 一年期定期存款利率+0.60% | 2016-12-12 | - | | 2011年政策性银行债券 | 4,910 | 3.55% | 2016-12-06 | - | | 2010年政策性银行债券 | 4,750 | 一年期定期存款利率+0.59% | 2020-02-25 | - | | 2009年政策性银行债券 | 4,660 | 一年期定期存款利率+0.54% | 2016-09-01 | - | | 2011年政策性银行债券 | 4,400 | 3.83% | 2018-11-24 | - | | 2012年政策性银行债券 | 3,820 | 3.45% | 2013-04-06 | - | | 2005年政策性银行债券 | 3,600 | 4.67% | 2020-03-29 | - |

注:金融债券指金融机构法人在债券市场发行的有价债券,包括政策性银行发行的债券、同业及非银行金融机构发行的债券,但不包括重组债券及央行票据。 客户存款 本行主动优化负债结构,大力拓展低成本的资金来源,扩大核心存款规模,降低负债成本。同时实行新增存款日均考核,提高存款稳定性。 年末集团客户存款总额91,739.95亿元,比上年末增加3,560.34亿元,增幅4.04%,剔除结构性存款后增长7,531.04亿元,增幅9.12%。其中,中国内地客户存款75,151.65亿元,比上年末增加818.80亿元,增幅1.10%,剔除结构性存款后增长4,807.48亿元,增幅6.99%。 集团以及中国内地客户存款结构如下表所示: 单位:百万元人民币(百分比除外) | 项目 | 2012年12月31日 | 2011年12月31日 | | | 金额 | 占比 | 金额 | 占比 | | 集团 | | | | | | 公司存款 | | | | | | 活期存款 | 2,506,854 | 27.32% | 2,451,185 | 27.80% | | 定期存款 | 2,216,104 | 24.16% | 2,021,651 | 22.93% | | 结构性存款 | 90,567 | 0.99% | 221,479 | 2.51% | | 小计 | 4,813,525 | 52.47% | 4,694,315 | 53.24% | | 个人存款 | | | | | | 活期存款 | 1,634,545 | 17.82% | 1,423,524 | 16.14% | | 定期存款 | 2,373,145 | 25.87% | 2,171,950 | 24.63% | | 结构性存款 | 73,450 | 0.80% | 339,608 | 3.86% | | 小计 | 4,081,140 | 44.49% | 3,935,082 | 44.63% | | 发行存款证 | 226,867 | 2.47% | 138,880 | 1.57% | | 其他存款 | 52,463 | 0.57% | 49,684 | 0.56% | | 合计 | 9,173,995 | 100.00% | 8,817,961 | 100.00% | | 中国内地 | | | | | | 公司存款 | | | | | | 活期存款 | 2,197,757 | 29.25% | 2,199,660 | 29.59% | | 定期存款 | 1,759,557 | 23.41% | 1,619,585 | 21.79% | | 结构性存款 | 86,636 | 1.15% | 217,610 | 2.93% | | 小计 | 4,043,950 | 53.81% | 4,036,855 | 54.31% | | 个人存款 | | | | | | 活期存款 | 1,235,417 | 16.44% | 1,086,552 | 14.62% | | 定期存款 | 2,115,039 | 28.14% | 1,924,228 | 25.89% | | 结构性存款 | 71,297 | 0.95% | 339,191 | 4.56% | | 小计 | 3,421,753 | 45.53% | 3,349,971 | 45.07% | | 其他存款 | 49,462 | 0.66% | 46,459 | 0.62% | | 合计 | 7,515,165 | 100.00% | 7,433,285 | 100.00% |

按货币划分的客户存款: 单位:百万元人民币(百分比除外) | 项目 | 2012年12月31日 | 2011年12月31日 | | | 金额 | 占比 | 金额 | 占比 | | 人民币 | 7,268,004 | 79.23% | 7,282,091 | 82.59% | | 美元 | 739,364 | 8.06% | 584,531 | 6.63% | | 港币 | 720,594 | 7.85% | 608,878 | 6.90% | | 其他 | 446,033 | 4.86% | 342,461 | 3.88% | | 合计 | 9,173,995 | 100.00% | 8,817,961 | 100.00% |

所有者权益 年末集团所有者权益合计8,615.42亿元,比上年末增加1,044.05亿元,增幅13.79%。主要影响因素有:(1)2012年,集团实现净利润1,455.22亿元,其中归属于母公司所有者的净利润1,394.32亿元;(2)根据股东大会审议批准的2011年度利润分配方案,本行派发年度现金股利432.68亿元。 3.3分部报告 地区分部报告 集团主要在中国内地、香港澳门台湾以及其他国家开展业务活动。三大地区的利润贡献及资产负债总体情况如下表所示: 单位:百万元人民币 | 项目 | 中国内地 | 港澳台 | 其他国家 | 抵 销 | 集 团 | | 2012年 | 2011年 | 2012年 | 2011年 | 2012年 | 2011年 | 2012年 | 2011年 | 2012年 | 2011年 | | 利息净收入 | 224,622 | 201,021 | 23,024 | 21,018 | 9,318 | 6,025 | - | - | 256,964 | 228,064 | | 非利息收入 | 78,678 | 68,923 | 28,382 | 29,899 | 2,772 | 2,856 | (705) | (1,576) | 109,127 | 100,102 | 其中:手续费及佣

金净收入 | 58,572 | 53,632 | 9,259 | 9,167 | 2,743 | 2,396 | (651) | (533) | 69,923 | 64,662 | | 营业支出 | (150,717) | (136,380) | (24,769) | (21,779) | (4,005) | (2,314) | 705 | 846 | (178,786) | (159,627) | | 其中:资产减值损失 | (17,396) | (18,112) | (1,460) | (1,752) | (531) | 509 | - | - | (19,387) | (19,355) | | 利润总额 | 152,497 | 133,421 | 26,696 | 29,287 | 8,187 | 6,666 | - | (730) | 187,380 | 168,644 | | 于年底 | | | | | | | | | | | | 资产 | 10,196,577 | 9,612,716 | 2,048,370 | 1,868,870 | 1,087,203 | 904,756 | (651,535) | (556,553) | 12,680,615 | 11,829,789 | | 负债 | 9,531,288 | 9,025,576 | 1,882,619 | 1,719,249 | 1,056,540 | 884,219 | (651,374) | (556,392) | 11,819,073 | 11,072,652 |

年末中国内地资产总额4101,965.77亿元,比上年末增加5,838.61亿元,增幅6.07%,占集团资产总额的76.48%。2012年,中国内地机构实现利润总额1,524.97亿元,比上年增加190.76亿元,增幅14.30%,对集团利润总额的贡献为81.38%。 (注4:分部资产总额、利润总额,以及在集团中的占比均为抵销前数据。) 香港澳门台湾地区资产总额20,483.70亿元,比上年末增加1,795.00亿元,增幅9.60%,占集团资产总额的15.36%。2012年实现利润总额266.96亿元,降幅8.85%,对集团利润总额的贡献为14.25%。 其他国家资产总额10,872.03亿元,比上年末增加1,824.47亿元,增幅20.17%,占集团资产总额的8.16%。2012年实现利润总额81.87亿元,增幅22.82%,对集团利润总额的贡献为4.37%。 业务分部 集团主要业务分部的利润总额情况如下表所示: 单位:百万元人民币(百分比除外) | 项目 | 2012年 | 2011年 | | 金额 | 占比 | 金额 | 占比 | | 商业银行业务 | | | | | | 其中:公司金融业务 | 104,472 | 55.75% | 101,887 | 60.42% | | 个人金融业务 | 39,344 | 21.00% | 37,523 | 22.25% | | 资金业务 | 37,143 | 19.82% | 19,166 | 11.36% | | 投资银行及保险业务 | 1,987 | 1.06% | 2,674 | 1.59% | | 其他业务及抵销项目 | 4,434 | 2.37% | 7,394 | 4.38% | | 合计 | 187,380 | 100.00% | 168,644 | 100.00% |

3.4 资本管理 本行认真执行监管规定,牢固树立“将本求利”的经营理念,不断加强资本规划管理,持续推进资产结构优化,积极探索资本补充方式方法,确保资本充足率满足监管要求,适应风险状况变化,支持银行可持续发展。 结合最新资本监管规定,持续优化表内外资产结构,通过加强预算考核,引导全行树立资本约束意识,自觉优化业务结构。通过加大对轻资本资产业务资本配置力度、大力发展非利息收入业务、合理控制表外风险资产增长、严格控制高风险权重资产规模、加大授信环节的保证和抵质押风险缓释要求等措施,有效节约资本占用。 本行于2012年11月27日在全国银行间债券市场成功发行230亿元次级债券。本行密切关注资本监管动态,加强创新资本工具研究,积极探索新资本监管规则下资本补充渠道。 年末本行资本充足率、核心资本充足率和杠杆率分别为13.63%、10.54%、5.15%,保持在规划目标区间,资本回报水平稳步提升,实现监管合规和股东价值持续增值。 单位:百万元人民币 | | 2012年12月31日 | 2011年12月31日 | | 资本基础组成部分 | | | | 核心资本: | | | | 股本 | 279,132 | 279,122 | | 储备 | 478,876 | 389,156 | | 少数股东权益 | 36,865 | 33,223 | | 核心资本小计 | 794,873 | 701,501 | | 附属资本: | | | | 一般准备金 | 68,647 | 63,428 | | 已发行长期次级债券 | 146,433 | 123,451 | | 已发行可转换公司债券 | 39,776 | 39,776 | | 其他 | 11,141 | 8,108 | | 附属资本小计 | 265,997 | 234,763 | | 扣减前资本基础合计 | 1,060,870 | 936,264 | | 扣减: | | | | 商誉 | (1,796) | (1,727) | 对未并表银行及未并表非银行

金融机构的资本投资 | (10,581) | (9,383) | | 对非自用不动产的投资 | (17,142) | (14,616) | | 对工商企业的资本投资 | (27,313) | (28,587) | | 其他扣减项 | (15,380) | (17,680) | | 扣减后资本基础合计 | 988,658 | 864,271 | | 扣减后核心资本基础 | 764,261 | 671,244 | | 加权风险资产及市场风险资本调整 | 7,253,230 | 6,656,034 | | 调整后表内资产余额 | 12,695,457 | N.A. | | 调整后表外项目余额 | 2,180,233 | N.A. | | 调整后的表内外资产余额 | 14,845,078 | N.A. |

第四节 涉及财务报告的相关事项 4.1与上年度财务报告相比,会计政策、会计估计和核算方法发生变化的具体说明 不适用。 4.2报告期内重大会计差错的内容、更正金额、原因及其影响 不适用。 4.3与上年度财务报告相比,财务报表合并范围发生变化的具体说明 无重大变化。 4.4董事会、监事会对会计师事务所出具非标准审计意见的说明 不适用。 中国银行股份有限公司董事会 2013年3月26日 证券代码:601988 证券简称:中国银行 公告编号:临2013-007 转债代码:113001 转债简称:中行转债 中国银行股份有限公司董事会决议公告 中国银行股份有限公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。 中国银行股份有限公司(简称“中国银行”或“本行”)2013年3月26日董事会会议通知于2013年3月11日通过书面及电子邮件方式送达至本行所有董事和监事,会议于2013年3月26日在北京现场召开。董事会会议应出席董事14名,实际亲自出席董事14名,符合《中华人民共和国公司法》及中国银行章程的相关规定。监事会成员及高级管理层成员列席了会议。会议由副董事长李礼辉先生主持,出席会议的董事逐项审议并以记名方式投票表决通过了如下议案: (下转B10版)

|

< 上一期 下一期 >

< 上一期 下一期 > < 上一期 下一期 >

< 上一期 下一期 >