|

|

| 花瓣美素/供图 官兵/制图 |

陈嘉禾

预测牛市容易吗?许多人觉得很容易:“你看看现在难道不就是牛市?”很多时候,我们也会听到这样的投资建议:“在牛市的时候应该买某种股票,等牛市结束了又应该怎样交易。”在这些投资建议看来,预测牛市似乎是一件很容易的、顺理成章的事情,“在牛市应该如何操作”似乎就像“晴天要涂防晒霜”那样简单。至于什么时候是牛市,似乎也像判断今天的天气那样容易:你看一眼就知道了呗。

牛市能否预测?

随便否定别人不是一个好习惯,现在就让我们姑且假设,投资者真的可以知道何时是牛市、何时不是牛市。那么,如果真的能预测牛市,我们又能赚到多少钱呢?这里,就让我们来做一个简单的计算。

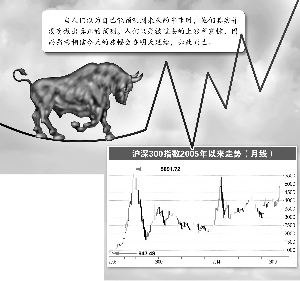

以沪深300指数为例,从2005年开始到2020年年中,这个指数至少走出了5个牛市。第一个牛市从2005年的最低点808点,涨到2007年的最高点5892点;第二个从2008年底的1607点,涨到2009年8月的3803点;之后,市场阴跌到2014年,第三个牛市从2014年夏天的大约2150点,涨到一年以后的5380点;第四个牛市则2016年2月的2821点,上涨到2018年年初的4403点;第五个牛市则是最近的这一个:从2020年3月的3503点,上涨到7月初的大约4800点。

对于沪深300指数来说,从2005年到2020年,15年的时间里只有5个牛市,似乎是一件很好判断的事情。而在每个牛市里,我们都能听到许多投资者说,现在真的是牛市呀!发财的机会到了!在证券公司的营业部大厅里,在网络上的股吧里,如果这时候冒出来说一句“你们怎么知道这就是牛市”,往往会被人嘲笑:这么简单的事情你都搞不清楚,还做什么投资?

那么,如果一个投资者真的能在15年里,预测对了以上的5个沪深300指数所代表的牛市,他能赚多少钱?

在这5个牛市里,他分别会赚到629%、137%、150%、56%和37%。这几个数字看起来不大,但是把这个结果叠加起来,你会发现,这位能预测牛市的聪明投资者,他会赚到9135%的回报率,也就是本金会变成原来的92倍。而即使把第1个最大的牛市去掉,只在后面4个牛市里分别赚137%、150%、56%和37%的钱,这位投资者也会赚到1166%的利润:而这只是在2009年到2020年7月初这么短的一段时间里,所能取得的回报。

要知道,在牛市里,说自己不懂“现在是不是牛市”是个很丢人的事情。那么,既然大家都号称自己懂得什么时候是牛市,又有多少人在2005年到2020年的这段时间里,把自己的资产变成了原来的92倍呢?有多少人在2009年到2020年之间,让自己的资产变成原来的12.7倍呢?只要看看有经过审计的公开业绩的公募基金,就可以知道得到以上两个收益率有多难。

从2008年底到2020年7月9日,在Wind基金分类的“灵活配置型”分类下(这个分类允许基金自由调配仓位,所以理论上可以“调整仓位抓住牛市”,股票型基金则受限于最低60%的股票仓位,理论上没法用仓位的变化“抓住牛市”),共有35个公募基金有连续的业绩。其中业绩最高的基金赚了614%,回报率的中位数则是287%,和“猜对牛市”所能取得的1166%,不可同日而语。而从2005年至今赚取90多倍的回报,几乎闻所未闻。

其实,用沪深300指数来衡量“如果预测对了牛市能赚多少钱”,是并不恰当的。在2010年到2020年的A股市场,小公司股票其实比蓝筹股更受到投资者的青睐。如果用中小板综指做标准,那么在2008年到2020年年中的12年里,只有3个牛市:2008年底到2010年的牛市里,中小板综合指数从1959点上涨到8017点,涨幅309%;从2012年底的4013点上涨到2015年6月份的18437点,涨幅359%;从2019年初的7112点到2020年7月初的大约12800点,涨幅80%。

如果投资者在12年的时间里,预测到了仅仅这3个牛市,那么他会赚到3283%的回报,比同期最好的灵活配置型公募基金的614%回报多出了足足2770%。而如果投资者还能预测对2005到2007年的中小板综指牛市(期间指数从大约1000点上涨到6315点),他的本金在2020年年中的时候,就会变成2005年的214倍。而这位投资者所需要做的,仅仅是预测对2005年到2020年这15年之间,4个中小板综指的牛市而已。

所以,预测牛市可能吗?

有人也许会说,预测牛市也不一定要正好抄底、逃顶,只要能预测个大概就行了,所以收益率可能略低于以上的数值。但是要知道,以上的模拟,也没有包括在“正确预测对了牛市”以后,可能从以下各个方面获得的高于指数的收入:通过杠杆可能取得的高收益,通过捕捉“强势股”可能取得的高收益,股票的并未计入股票指数的股息,2005年前后股权分置改革并未计入股票指数的送股,通过新股申购可能取得的高收益,等等。

如果把以上这些点考虑进去,那么一个真正能预测到牛市的投资者,取得的恐怕不止以上的90倍、甚至214倍的回报。

那么,既然“预测牛市”其实是一件不可能发生的事情,为什么我们总感觉自己能预测牛市呢?为什么在市场上涨了以后,有那么多人会自信地说,牛市要来了,或者现在已经是牛市了呢?为什么我们总觉得自己能知道什么时候是牛市,但就是赚不到那么多钱呢?

其中的秘密,就蕴含在沃伦·巴菲特先生那句名言中:“预测并不反映市场的未来,它只反映预测者的现在。”当人们以为自己能预测到未来的牛市时,他们其实并没有做出真正的预测。人们只是被过去的上涨所震惊,因而愿意相信今天的涨幅会在明天延续,如此而已。

我们以为自己在预测牛市,其实我们只不过在宣泄自己的情绪。

不光对股票指数的预测如此,许多时候,对具体企业的理解也是一样。比如说,今天的许多投资者,言必称贵州茅台、腾讯控股的投资价值,但是在2014年到2020年年中,贵州茅台上涨了大约11倍,腾讯控股上涨了大概5倍,有多少投资产品的涨幅可以与它们相比?如果说公募基金受限于“单个股票持仓不能高于10%”的限制,为什么能够查询到业绩的私募基金,也没有几个能追上这个涨幅?

莫当新时代赵括

信言不美,美言不信。投资的预测本来是世界上最难的事情。任何一个可以正确做出哪怕一点点预测的人,都可以点石成金、视钱财如粪土。而在今天浮躁的市场里,我们却以为自己能轻松预测到牛市的来临,这岂不是一件危险的事吗?

在战国时代的长平之战以前多年,赵国的大将赵奢,就经常与自己的儿子赵括讨论兵法。赵括自幼饱读兵书,赵奢往往说不过自己的儿子。看到儿子说起兵法来头头是道,赵奢却面无喜色。他的妻子问他,儿子这么会说兵法,难道不好吗?赵奢说,打仗是一件极其艰难的事情,而赵括却说得如此轻易,如果赵国让赵括带兵,一定会大败啊。“兵,死地也,而括易言之。使赵不将括即已,若必将之,破赵军者必括也。”

今天,那些觉得自己能轻松预测牛市的人们,那些带着轻蔑的笑容鄙视同伴们“这么简单的牛市你都看不出来”的投资者们,他们又何尝不是新时代的赵括?

随着中国经济的发展,对于那些估值低、基本面优秀的公司来说,牛市一定会到来。但是,这种牛市的到来却是无法预测的,它也许在短时间里已经来过,也许就发生在今天,也许会在未来很长时间持续蔓延。对于投资来说,预测牛市既不可能,也根本不重要。只要让自己投资组合的价值不断增长,那么最终的财富,一定会属于这些冷静而务实的投资者。(作者系九圜青泉科技首席投资官)

- 假如你能预测牛市 2020-07-11

- 传统虽可恋 未来更可期 2020-07-11

- 熟悉的行情 不同的背景 2020-07-11