证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

五年持续回报 穿越牛熊长线是金 2012-03-26 来源:证券时报网 作者:

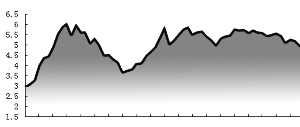

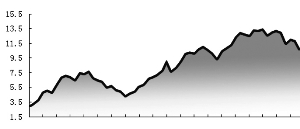

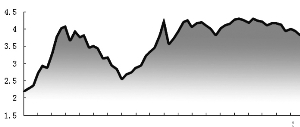

五年持续回报积极混合型明星基金 兴全趋势投资 牛市进取 跌市保守 2007年到2011年五年间,兴全趋势单位净值累计增长率达103.49%,有四年业绩排名同类基金前40%,2007年、2008年该基金排名同类前10%。该基金在牛市、震荡市中积累了较高的超额收益,在下跌市场中首先考虑安全边际,确保基金资产的保值增值。在上海证券五年评级中,兴全趋势获评综合评级为五星,选证能力、风控能力也均获评五星,择时能力获评四星。基金经理运用兴全多维趋势分析系统,对公司成长趋势、行业景气趋势和价格趋势进行分析,并运用估值把关精选个股。在大类资产配置上保持平衡基金的特点,资产配置十分灵活,注重动态再平衡,历史股票仓位在45%-90%之间。该基金行业配置比较集中、季度间行业调整的力度并不大,长期重配盈利确定的金融保险行业。 华夏大盘精选 风格独特的领军者 华夏大盘精选混合成立于2004年8月,晨星分类为激进配置型基金,该基金年度收益率连续六年较大幅度超越同类平均水平,历经股市牛熊周期仍表现坚挺,业绩表现出良好的持续性。截至2011年末,最近一年、两年、三年和五年年化回报均处在同类前十分之一,基金对下行风险的控制能力强,晨星三年和五年评级均为五星。该基金由王亚伟先生管理,其管理经验丰富,投资风格独特,其从产业投资者角度入手思考,通过多角度深入挖掘企业的内在价值。王亚伟投资思路是自下而上精选个股,对个股的挑选侧重价值的考量,其次从企业经营管理能力和预期成长的角度综合分析,并通过动态优化管理组合风险。历史上看,其在个股选择上有较多成功的投资案例。基金的行业配置较为广泛,对多数行业均有参与一定的配置;选股视觉精细化,个股投资相对集中。 鹏华中国50 风险防御能力突出 在2007年到2011年五年间,鹏华中国50基金单位净值累计增长率达到59.43%。长期来看,该基金防御能力较强、下行风险较低,在熊市、震荡市中有相对较好的表现,能够在充分控制风险的基础上实现基金的长期稳定增值。基金经理集中投资于基本面和流动性良好同时收益价值或成长价值相对被低估的股票,长期持有并结合适度波段操作。在类指数的投资方式下同时进行积极的权重配置,对于股票、债券仓位的调整比较灵活,股票历史仓位在55%-90%之间。近一年来股票仓位较为稳定,并加大了对于短期金融工具的投资,为基金的收益提供有效的补充。该基金在行业配置较为集中,长期重配金融保险以及机械仪表行业,基金一直秉承契约中约定的价值投资理念,侧重于个股选择,长期持有与波段操作相结合,前十大重仓股大多数为大市值蓝筹股票。 华夏红利 市场机会的把握者 在2007年到2011年五年间,华夏红利基金取得136.24%的回报,五年期净值表现在同类中排名第二,2007年、2008年、2009年基金均排名同类前20%。华夏红利具有明显的高收益、高风险特征,在牛市、震荡市中具有较强的爆发力,能够把握住主要的市场机会。在上海证券基金评级系统中,华夏红利五年期综合评级为五星,选证能力、风控能力也均获评五星,择时能力获评三星。基金经理主要选择具备良好现金分红能力且财务健康、具备长期增长潜力、市场估值合理的上市公司进行投资。在资产配置上,基金经理立足于宏观经济、政策和证券市场走势的综合分析,在股票、债券、短期金融工具之间积极地进行资产配置,历史股票仓位在55%-95%之间。2008年基金股票仓位大幅下调至60%左右,最近两年来股票仓位趋于稳定,维持在80%左右。基金长期重配机械设备、金融保险等大市值行业,短期行业调整幅度不大,基金在周期性与防御性行业之间轮动配置比较明显。 摩根士丹利华鑫资源优选 深谙长期投资之道 在2007年到2011年五年间,大摩资源优选混合基金累计单位净值增长率达133.94%,大幅超越业绩比较基准。该基金2007年、2010年进入同类前10%。在上海证券基金评级系统中,大摩资源五年期综合评级为五星,选股能力、择时能力和风控能力也都获评五星。在不同的市场环境下,基金均有不俗的表现,体现出基金管理人优秀的长期投资管理能力。基金中长期持有以资源类股票为主的股票投资组合,并注重资产在资源类各相关行业的配置,适当进行时机选择。投资方法主要以自上而下为主,积极地进行大类资产配置。股票仓位控制灵活,历史变动区间在40%-90%之间,季度间调整在10%-35%之间,总体来看基金经理对于市场趋势的把握较为准确。行业配置灵活轮动、顺势而为,各行业配置均衡、分散,单个行业持有比例基本不超过10%。 国泰金龙行业精选 稳健投资 稳定收益 2007年到2011年五年间,该基金累计单位净值增长率82.98%,除2008年外,基金业绩均排名同类前35%。国泰金龙风格稳健,长期收益相对稳定,年化波动率水平与同类基金相比较低。在上海证券基金评级系统中,国泰金龙五年期综合评级为五星,选证能力和风控能力获评四星。基金经理采用定性与定量分析的方法,通过行业精选,确定拟投资的优势行业及相应比例,再通过个股选择,挖掘具有突出成长潜力且被当前市场低估的上市公司。基金经理在投资过程中遵守契约,保持了稳定的股债资产配比,股债仓位长期控制在70%和20%左右。权益类资产方面,国泰金龙长期重配金融保险、机械设备等大市值行业,短期积极操作,板块调整快速灵活,季度间行业变化调整幅度比较明显。 本版导读:

|

证券时报多媒体数字报

2012年3月26日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >