证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

证券代码:002415 证券简称:海康威视 公告编号:2012-013 杭州海康威视数字技术股份有限公司2011年度报告摘要 2012-04-24 来源:证券时报网 作者:

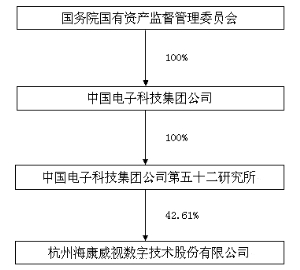

§1 重要提示 1.1 本公司董事会、监事会及其董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。 本年度报告摘要摘自年度报告全文,报告全文同时刊载于巨潮资讯网(www.cninfo.com.cn)。投资者欲了解详细内容,应当仔细阅读年度报告全文。 1.2 公司年度财务报告已经天健会计师事务所(特殊普通合伙)审计并被出具了标准无保留意见的审计报告。 1.3 公司负责人陈宗年、主管会计工作负责人傅柏军及会计机构负责人(会计主管人员)金艳声明:保证年度报告中财务报告的真实、完整。 §2 公司基本情况 2.1 基本情况简介 ■ 2.2 联系人和联系方式 ■ §3 会计数据和财务指标摘要 3.1 主要会计数据 单位:元 ■ 3.2 主要财务指标 单位:元 ■ 3.3 非经常性损益项目 √ 适用 □ 不适用 单位:元 ■ §4 股东持股情况和控制框图 4.1 前10名股东、前10名无限售条件股东持股情况表 单位:股 ■ 4.2 公司与实际控制人之间的产权及控制关系的方框图 ■ §5 董事会报告 5.1 管理层讨论与分析概要 (一)公司报告期内总体经营情况 1、公司整体业务保持高速增长 报告期内,公司所处安防行业维持了行业稳定增长态势。公司进一步精细化原有国内外营销网络,国内分公司数量增加至32家,海外销售网络完成全球范围内初步铺设,带动了公司产品销售。公司产品线日臻完善,多层次全方位满足客户个性化需求,持续推升公司业绩。公司2011年实现主营业务收入5,150,999,666.24元,比上年增长44.87%,公司主营产品毛利率与上年相比基本维持稳定,实现利润总额1,727,369,561.78元,同比增长51.14%。2011年,公司前端音视频产品继续保持高速增长;后端音视频类业务受累于视频编解码卡产品逐步退出市场而销售增长减缓,但NVR及网络存储产品已开始进入高速增长期。根据2011年国际权威调查机构IMS发布的市场研究报告显示:公司除DVR产品继续保持全球第一的市场份额外,嵌入式NVR产品仅次于日本松下居全球第二。 2、前端产品持续发力 2011年,公司前端产品业务继续保持高速增长,前端产品销售收入与后端已基本持平,彻底解决过往公司业绩对DVR产品的过度依赖问题。目前公司已拥有模拟、网络、高清、红外等完整的前端产品系列,相关技术应用日趋成熟,产品质量稳定,尤其是网络/数字摄像机方面在市场竞争中处于有利地位。 3、坚持国际化品牌和渠道建设,海外业务进入稳定增长期 2011年,公司精耕海外市场,推动自有品牌建设的努力取得初步成效。报告期内,公司海外市场营业收入增长速度开始回升,并与国内市场趋同。 4、软件产品业务崭露头角,带动公司整体销售提升 公司从2009年开始投入视频管理系统的研发,2011年公司在软件产品业务继续保持高速增长,在国内细分行业中已处于领先地位,并同步带动公司整体产品销售,软硬件产品的协同效应初步呈现。 5、重庆项目进度情况 公司于2010年11月确认承接重庆市社会公共视频信息管理系统建设项目。报告期内,公司完成了重庆市级需求的调研、系统顶层设计、市级项目可行性研究、市级项目初步设计、各区县项目初步设计等工作。相关成果报告均通过了重庆市政府有关部门评审,并最终与重庆各级政府签署正式商务合同。 同时,公司对重庆市的业务需求做了进一步的详细梳理,完成了全部区县前端安置点实地勘察、以及大部分的施工图纸设计。上述业务实践过程中,公司积累了300多人的项目团队,完成了组织架构的梳理,固化了项目管理的能力,为下一步项目的全面建设奠定了良好的基础,2011年重庆项目相关支出均已计入当期。 截止到目前,除部分监控中心机房外,整体工程建设正待区县详细设计结束并通过评审后再全面启动。 (二)公司主营业务及其经营情况 1、主营业务范围:电子产品的研发、生产;销售自产产品;提供技术服务。 2、主营业务分行业、产品情况表 单位:元 ■ 3、主营业务分地区情况 单位:元 ■ 4、主要供应商、客户情况 单位:元 ■ 2011年度,公司没有从单一客户处采购金额超过30%的情况,也没有向单一客户处销售金额超过30%的情况。 5、研发投入情况 单位:万元 ■ 6、报告期内资产构成变化情况 单位:元 ■ 说明:(1)、应收票据本期末余额与年初余额相比增加182.41%,主要原因:公司销售增长较快,应收票据随之增长所致。 (2)、应收账款本期末余额与年初余额相比增加78.15%,主要原因:公司销售增长较快,应收账款随之增长所致。 (3)、预付账款本期末余额与年初余额相比增加117.25%,主要原因:为改善办公条件,预付购房款等增加所致。 (4)、其他应收账款本期末余额与年初余额相比增加67.02%,主要原因:公司项目投标押金增加所致。 (5)、固定资产本期末余额与年初余额相比增加102.43%,主要原因:滨江制造基地于本年完工转入固定资产增加所致; (6)、在建工程本期末余额与年初余额相比减少72.36%,主要原因:滨江制造基地于本年完工转入固定资产减少在建工程余额所致; (7)、应付账款本期末余额与年初余额相比增加72.36%,主要原因:公司销售增长,采购原材料相应增长,估应付账款余额随之增长。 7、报告期内经营活动、投资活动和筹资活动产生的现金流量的构成情况 单位:元 ■ 说明:(1)、经营活动现金流入量本年度与上年同期相比增加41.94%,主要原因:公司所处安防行业继续维持增长态势,公司收入增长,经营活动现金流入相应增长所致; (2)、经营活动现金流出量本年度与上年同期相比增加35.05%,主要原因:销售增长,采购支付相应增加所致; (3)、投资活动现金流入量本年度与上年同期相比增加232.75%,主要原因:利息收入增加所致; (4)、投资活动现金流出量本年度与上年同期相比增加33.80%,主要原因:随着公司在并购方面增加投入、分公司购置办公用房增加以及研发大楼基建建设地深入,投资活动现金流出量呈上升趋势; (5)、筹资活动现金流入量本年度与上年同期相比减少99.84%,主要原因:由于公司上市募集资金在上年同期到位而本期并未有新的筹资,使得筹资活动现金流入量大幅减少。 8、报告期内主要费用情况 单位:元 ■ 说明:(1)、营业税金及附加本年度与上年同期相比增加404.29%,主要原因:按照税法相关规定,公司自2010年12月份开始缴纳城市维护建设税及教育费附加,相应增加年度营业税金及附加所致。 (2)、销售费用本年度与上年同期相比增加34.55%,主要原因:销售增长,费用随之增长所致。 (3)、管理费用本年度与上年同期相比增加34.69%,主要原因:公司为继续保持在技术方面的领先不断加大研发投入,使得管理费用持续增长。 (4)、财务费用本年度与上年同期相比增加317.11%,主要原因:公司资金量增多使得财务利息收入也相应增加。 (5)、资产减值损失本年度与上年同期相比减少47.17%,主要原因:公司加强了对存货的管理,公司不良存货大幅下降,使得需要计提的减值准备大幅下降。 (6)、所得税费用本年度与上年同期相比增加170.51%,主要原因: 2011年度因国家规划布局内重点软件企业尚未开始评审,公司暂按15%计缴企业所得税所致。 (三)公司所处行业发展趋势 随着物联网应用的兴起,过往安防产品特别是视频监控产品,随着其向高清、智能、网络化发展,产品应用范围已逐步跨出了传统安防行业,向未来可视化管理应用延伸。基于此,可以预期整体市场规模在未来几年还将会继续保持高速增长。并呈现出以下发展趋势: 1、安防系统尤其是视频监控系统与业务应用结合在进一步紧密;智能可视化管理系统软件(IVMS)在整个系统中的重要性开始凸显; 2、随着技术创新和成本的下降,视频监控系统由模拟向数字/高清转化的速度将不断加快,可能会超过市场的预期。 3、报警产品与视频技术相结合的报警视频复核应用已开始预热,而其他传统安防产品包括门禁、出入口道闸、甚至电子消防等设备与视频技术相结合的应用尝试也已开始出现。未来随着应用要求的不断提升、产品成本的不断下降及智能、软件系统的不断成熟,预期围绕视频融合趋势将进一步加快。 4、随着城市化进程在全国的逐步推进,国内城市规模扩张以及人口流动的加速,使得城市管理已成为民生的核心问题。目前,以视频监控为主要组成部分的智慧型平安城市的建设区域从过往东部中心城市逐步向中西部中心城市以及东部二、三线城市扩展,平安城市建设开始进入高潮。 5、全球化的产业转移趋势基本确认。在高清视频需求的推动下,安防产业IT化趋势在加快,对原来的全球产业体系造成极大的冲击。东亚公司(主要是中国、韩国、台湾为主)正以更加低廉的成本、更加迅速的研发效率为竞争力,影响全球的产业格局,美国、日本和欧洲传统强势企业存在竞争压力,需要寻求变革,国际市场传统的壁垒有望逐步消融。 6、安防IT化趋势明显,大量非传统安防企业的进入将加剧行业竞争。但同时IT企业尤其是大量的软件企业的介入,将极大丰富安防产品的应用,加快产业向非统安防行业的延伸,最终会有利于打开了市场空间,共同推动行业的高速持续增长。 (四)公司的主要竞争优势 1、与经营规模相匹配的研发投入能力 公司拥有支撑持续、大规模研发的资本能力,而公司现有高速增长的业务规模为公司能够安排足额的研发投入预算提供了有力保障。尤其在云计算、图像识别、行为分析、基础平台等前瞻性的技术研发中,领先优势明显。大规模的研发投入将保障公司产品、业务在市场中的长期竞争力。 2、硬、软件一体化解决方案的提供能力 目前公司在视频监控领域,拥有业内最为完整的自有知识产权产品线,可提供从视频采集、视频存储、视频传输、视频控制、视频分析到应用平台软件一体化解决方案。更为丰富的设备和软件产品选择,可为客户及业务伙伴提供更多的合作模式,并在为客户提供一站式服务的同时,较竞争对手具有综合的性价比优势。 3、日趋完善的全球营销网络和品牌 经过十年的发展,海康威视已构建了相对完整的安防营销网络。截至报告期末,公司在国内32个城市和地区设立了分公司,在海外设立了7家分支机构,海外营销渠道布局基本完成。 营销网络是与各行业合作伙伴开展深入合作,与行业用户进行充分沟通的基石,尤其在安防产业从以产品为重心向解决方案为重心转移,公司从产品销售延伸到行业解决方案提供的过程中,完善有效的营销网络的作用将日益呈现。 (五)公司发展战略 1、坚持走国际化道路 在当前全球一体化的趋势下,国际化是企业取得成功不可回避的命题,而不是一种选择。国际化战略不仅是国际营销渠道的建设,还有国际化思维与管理标准,以及研发产品的国际化定位。 公司在通过建设国际营销网络,提供本地化服务,扩大公司产品的海外市场份额的同时,下一步将推动业务的全球布局,将研发、供应链等职能向海外拓展。 (下转D47版) 本版导读:

|

证券时报多媒体数字报

2012年4月24日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >