证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

聚焦券商创新发展问卷调查(下) 借鉴海外投行经验 国内券商差异化发展 2012-05-04 来源:证券时报网 作者:伍泽琳

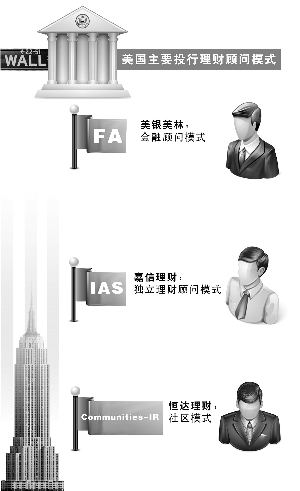

美银美林: 金融顾问模式 美林有强大的财富管理平台,金融顾问只需输入客户的相关资料,财务计划书即可在短时间内由总部研究部门制作完成。金融信息资料也由总部的研究机构收集制作后存放至信息平台,并通过财富管理平台传递给金融顾问。美林要求金融顾问为客户提供的任何投资建议,都是系统内公布的代表美林整体研究结论的观点。 嘉信理财: 独立理财顾问模式 嘉信理财将自己定位为低成本交易通道服务供应者,每年的重要投入主要放在系统开发上,采用“淘宝网”式的平台共享模式,让独立理财顾问做生意,而自己仅仅提供系统并共享资源。同时,嘉信专门设立了“机构部”作为内部与独立顾问的协调、监督桥梁。 恒达理财: 社区模式 恒达理财总部只有为数不多的证券分析师来提供研究支持,原因是恒达将自身定位为零售类经纪型券商。恒达理财每开发一个地区的市场一般都要建立独立的信息技术系统。

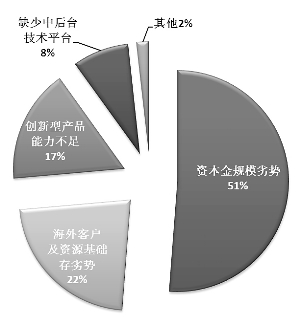

证券时报记者 伍泽琳 他山之石可以攻玉,海外投行业务差异化发展模式值得国内券商借鉴,这也是接受证券时报问卷调查券商们的共识之一。 据了解,在成熟的海外市场,大型投行均注重打造自己的核心竞争力,业务侧重点有所不同。诸如高盛、摩根士丹利分别主攻投行业务和资管业务,美银美林则选择了经纪业务。 经纪业务转型四条路径 综合73家参与证券时报问卷调查的券商建议,以及借鉴海外成熟市场的投行发展历程,国内券商经纪业务转型至少有四条路径可以参考,分别为:全面服务型投顾模式、低成本个人金融服务商模式、社区经纪商模式以及折扣网上经纪商模式。 其中,服务型投顾模式以美银美林为代表。一家参与问卷调查的券商表示,“国内市场有广泛的高净值人口基础、拥有强大研究实力的本土券商、高净值人群财富管理渠道正逐渐向专业机构转移”,因此,国内研究实力较强的券商可考虑学习美银美林的投顾模式。 此外,有近三成券商认为,营业部数量占优势的国内券商可以借鉴社区经纪商模式。参与调查的券商同时指出,国外投行经纪业务在佣金收入比重下降的同时,迅速将其与咨询服务、资管业务和融资融券等增值服务结合起来,从而逐步提高咨询服务收入和利息收入。因此,国外投行经纪业务“在发展佣金收入的基础上,同时发展其他增值服务的业务模式”可供国内券商参考。 全能型银行模式 英国、日本两国分别于1986年和1998年对金融体系进行了“大爆炸(Big Bang)”改革,突破传统分业管理的框架,放开对“全能银行”的限制。美国则在1999年颁布《金融现代化法案》,废除了主宰美国银行业多年的《格拉斯-斯第格尔法》,准许商业银行、投资银行和保险公司互相进入对方的领域。 由此不难发现,金融全球化和全能型银行也是国外投行的发展方向,近两成参与调查的券商认为,国内部分大型券商未来也可以参考该模式。 “金融全球化在全球性交易系统的基础上,不仅分散了投行业经营风险,也扩大了盈利空间。”一家参与问卷调查的券商表示。 而所谓全能型银行模式,基本与国内部分券商提出的“金融超市”相符合。所谓金融超市,就是将传统的银行储蓄、贷款业务与证券、基金、保险、企业年金以及个人理财咨询等新兴金融业务整合在一家大型金融机构旗下,像超市一样为顾客提供“一站式采购”金融服务。 对此,一家参与调查的券商解释说,当客户进入集储蓄、信贷、中间业务、投资和保险等多功能于一身的金融超市后,如同进入大型超市,“办信用卡、抵押贷款、购买共同基金、投资顾问、投保甚至纳税等服务,都能一揽子提供。” 实际上,国内许多金融机构与工商企业集团,为满足客户对综合性金融业务的需求,正逐步实现金融服务全能化。“最受国内业界关注的是花旗模式,按照这个模式,可以打造中国式的金融控股集团。”该券商认为,金融全能化模式已在中国萌芽。 在总结海外投行经验时,有近五成券商提到金融体系的差异决定了市场环境和经营环境的差异,进而直接影响证券公司发展模式的选择。为此,我国证券公司在发展模式的选取上,应该结合我国金融体系和证券行业的基本特征,而不能盲目照搬海外投行的发展经验。

·链 接· 券商建言节选 ●目前国内券商在与国际投行的竞争中处于不利地位,建议在合理风险控制的前提下,鼓励行业创新,以提升国内券商资本实力;需考虑完善增加跨境并购审批灵活性等一系列政策。 ●建议强化内地与香港资本市场的联系和对接,大力支持中资券商开展内地企业赴港上市业务;拓展内地与香港跨境债券业务,并限定中资国企在港发行人民币债券必须有中资券商参与承销等。 ●为更好地引进国际性优秀人才和着手长期的发展战略,可以适当考虑中资在港券商员工持股计划、股权激励机制应给予更多的空间和灵活性。 ●建议规范跨境投融资业务。例如合理引导境内企业在海外上市的需求、扩大境外私募股权投资基金(PE)投资境内企业的退出渠道、优化跨境投融资的审批流程、建立独立的审批和协调机构。 (伍泽琳 整理) 本版导读:

|

证券时报多媒体数字报

2012年5月4日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >