证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

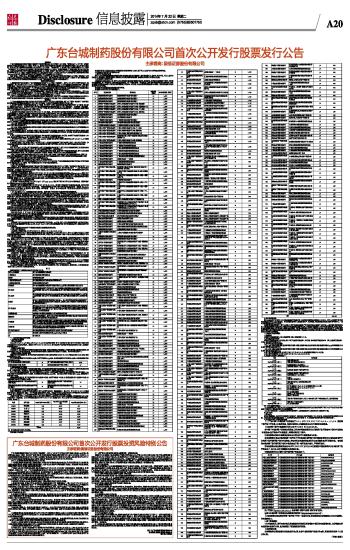

广东台城制药股份有限公司首次公开发行股票投资风险特别公告主承销商:国信证券股份有限公司 2014-07-22 来源:证券时报网 作者:

广东台城制药股份有限公司(以下简称“台城制药”、“发行人”或“公司”)首次公开发行新股不超过2,500万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监许可[2014]691号文核准。经发行人与主承销商国信证券股份有限公司(以下简称“主承销商”)协商决定本次发行数量为2,500万股。本次发行将于2014年7月23日(T日)分别通过深圳证券交易所(以下简称“深交所”)交易系统和网下发行电子化平台实施。 发行人、主承销商特别提请投资者关注以下内容: (一)中国证券监督管理委员会、其他政府部门对本次发行所做的任何决定或意见,均不表明其对发行人股票的投资价值或投资者的收益做出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资决策。 (二)拟参与本次发行申购的投资者,须认真阅读2014年7月15日(T-6日)刊登于《中国证券报》、《证券时报》、《上海证券报》、《证券日报》上的《广东台城制药股份有限公司首次公开发行股票招股意向书摘要》及巨潮资讯网(www.cninfo.com.cn)的招股意向书全文,特别是其中的“重大事项提示”及“风险因素”章节,充分了解发行人的各项风险因素,自行判断其经营状况及投资价值,并审慎做出投资决策。发行人受到政治、经济、行业及经营管理水平的影响,经营状况可能会发生变化,由此可能导致的投资风险应由投资者自行承担。 (三)本次网下发行的股票无流通限制及锁定安排,自本次发行的股票在深交所上市交易之日起开始流通。请投资者务必注意由于上市首日股票流通量增加导致的投资风险。 (四)本次发行价格为14元/股,请投资者根据以下情况判断本次发行定价的合理性。 1、根据中国证监会《上市公司行业分类指引》,台城制药归属于C27“医药制造业”。截止2014年7月18日(T-3日),中证指数发布的C27“医药制造业”最近一个月平均静态市盈率为34.48倍。本次发行价格14元/股对应的2013年摊薄后扣非市盈率为17.50倍,低于可比上市公司2013年静态市盈率均值31.30倍, 低于行业最近一个月平均静态市盈率。 2、提请投资者关注发行价格与网下投资者报价之间存在的差异,网下投资者报价情况详见同日刊登于《中国证券报》、《证券时报》、《上海证券报》、《证券日报》上及巨潮资讯网(www.cninfo.com.cn)的《广东台城制药股份有限公司首次公开发行股票发行公告》。 3、本次发行有可能存在上市后跌破发行价的风险。投资者应当充分关注定价市场化蕴含的风险因素,知晓股票上市后可能跌破发行价,切实提高风险意识,强化价值投资理念,避免盲目炒作,监管机构、发行人和主承销商均无法保证股票上市后不会跌破发行价格。 (五)发行人本次募投项目的计划资金需求量为32,181.26万元。按本次发行价格14元/股计算的预计募集资金量为35,000万元,扣除发行人应承担的发行费用预计2,823万元后,募集资金净额约为32,177万元,存在因取得募集资金导致净资产规模大幅度增加对发行人的生产经营模式、经营管理和风险控制能力、财务状况、盈利水平及股东长远利益产生重要影响的风险。 (六)本次发行申购,任一投资者只能选择网下或者网上一种方式进行申购,所有参与网下报价、申购、配售的投资者均不得再参与网上申购;单个投资者只能使用一个合格账户进行申购,任何与上述规定相违背的申购均为无效申购。 (七)请投资者务必关注投资风险:若2014年7月23日(T日)出现网下申购不足,将中止本次发行;若T日出现网上申购不足,网上申购不足部分向网下回拨,由发行人和主承销商按照网下配售原则进行配售;网下配售后仍然认购不足的,由主承销商余额包销。 (八)本次发行结束后,需经深交所批准后,方能在深交所公开挂牌交易。如果未能获得批准,本次发行股份将无法上市,发行人会按照发行价并加算银行同期存款利息返还给参与网上申购的投资者。 (九)发行人的所有股份均为可流通股,本次发行前的股份有限售期,有关限售承诺及限售期安排详见招股意向书。上述股份限售安排系相关股东基于发行人治理需要及经营管理的稳定性,根据相关法律、法规做出的自愿承诺。 (十)经营业绩增长较依赖核心产品的风险 公司核心产品止咳宝片和金匮肾气片报告期内的合计销售收入分别为9,136.54万元、11,384.43万元和12,029.99万元,占公司当期营业收入的比例分别为29.94%、33.40%和35.10%,同时,这两种产品报告期内的合计销售毛利分别为7,183.78万元、8,879.63万元和9,584.39万元,占公司当期销售毛利的比例分别为59.15%、62.50%和64.36%,可见止咳宝片和金匮肾气片的生产及销售状况在很大程度上决定了公司的盈利水平。一旦这两种主导产品由于质量、替代产品等因素出现市场波动,将影响本公司未来的盈利能力。 (十一)受产能不足等影响导致经营业绩增速进一步放缓的风险 目前公司各主要剂型片剂、散剂等的产能利用率均超过100%,产能不足的压力较大,故公司近年来业绩增速有所放缓,具体而言,2012年度公司营业收入和净利润同比上年的增长率分别为11.70%和12.75%,2013年度公司营业收入和净利润同比上年的增长率分别为0.56%和2.52%。在现有产能不足、业绩基数不断增大的前提下,或者如果因医药行业出现重大的市场突变或其他不可抗力因素造成重大不利影响,以及公司未来未能妥善处理规模快速扩张过程中所面临的管理、市场开拓、技术开发与人才瓶颈等问题,公司将面临业绩增速进一步放缓的风险。 (十二)产品质量风险 药品作为特殊商品,与人民群众健康密切相关,产品质量尤为重要。公司自成立以来一贯高度重视产品质量,严格按照GMP的规范执行,在采购、验收、储存、领用、生产、检验、发运等流程中,均建立了严格的质量控制体系,来保证公司产品质量,公司到目前为止未发生任何产品质量事故,也未发生过重大产品质量纠纷事件。尽管如此,未来仍不排除公司可能因其他某种不确定或不可控因素导致出现产品质量问题,从而给公司带来经营风险。 (十三)上市当年每股收益和净资产收益率下降的风险 按扣除非经常性损益后归属于公司普通股股东的净利润计算,公司2011年度、2012年度和2013年度的每股收益分别为 0.88 元、1.01 元和 1.07 元,加权平均净资产收益率分别为34.10%、30.48%和25.62%,公司具有较强的盈利能力。本次发行后,公司股本规模、净资产规模较2013年底将出现较大增长,而募集资金投资项目有一定的建设周期,项目产生效益尚需一段时间,同时受产能所限公司盈利短期内不会出现大幅提高的情形。因此,本次发行后,公司存在上市当年与过去年度相比每股收益和净资产收益率下降的风险。 (十四)控股股东控制风险 本次公开发行股票前,公司股东许丹青先生、许为高先生、许松青先生、许恒青先生和许丽芳女士共持有公司90%的股份,上述五人系同一家族成员。本次发行完成后,前述股东控制的公司股份比例将有所下降,但其仍处于绝对控股地位,若其凭借控制地位通过行使表决权等方式对公司的人事任免、经营决策等进行影响,存在损害公司及公司中小股东利益的可能。 (十五)新版药品GMP认证的风险 历经5年修订、两次公开征求意见的《药品生产质量管理规范(2010年修订)》(以下简称“新版药品GMP”)由原卫生部于2011年2月12日对外发布,旨在加强药品生产质量管理体系建设,确保药品生产企业持续稳定地生产出符合预定用途和注册要求的药品。新版药品GMP在质量管理、机构与人员、文件管理、生产管理、质量控制与质量保证、厂房与设施、设备等软硬件方面进行了细化,完善了药品安全保障措施。新版药品GMP于2011年3月1日起施行,自2011年3月1日起,凡新建药品生产企业、药品生产企业新建(改、扩建)车间均应符合新版药品GMP的要求。现有药品生产企业除血液制品、疫苗、注射剂等无菌药品的生产外,其他类别药品的生产应在2015年12月31日前达到新版药品GMP要求。未达到要求的企业(车间),在2015年12月31日后不得继续生产药品,只有通过新版药品GMP认证后才能恢复生产。结合公司自身情况,如果在规定期限内(即2015年12月31日之前)未能通过新版药品GMP认证,将导致届时无法继续生产药品,进而对经营业绩造成重大不利影响。 (十六)行业政策变化的风险 公司属于医药行业中的制药企业,受到我国相关部门的严格监管,国家及有关部门已出台了一系列的监管制度以保障该行业的健康发展,包括《中华人民共和国药品管理法》、《药品生产质量管理规范》、《处方药与非处方药分类管理办法》、《药品政府定价办法》以及《药品注册管理办法》等。同时,公司生产所需的罂粟壳等国家管制药材执行特殊的采购程序。完善的监管制度有利于为公司发展创造一个良好的政策环境,但不排除一些监督制度的变化或会给公司盈利水平带来一定的影响。 (十七)本投资风险特别公告并不保证揭示本次发行的全部投资风险,建议投资者充分深入了解证券市场的特点及蕴含的各项风险,理性评估自身风险承受能力,并根据自身经济实力和投资经验独立做出是否参与本次发行申购的决定。 发行人:广东台城制药股份有限公司 主承销商:国信证券股份有限公司 2014年7月22日 本版导读:

发表评论:财苑热评: |

中国基金报多媒体数字报

2014年7月22日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >