证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

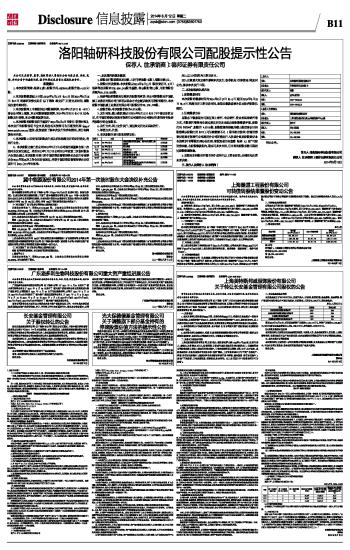

证券代码:600820 股票简称:隧道股份 编号:临2014-030 债券代码:122032 债券简称:09隧道债 转债代码:110024 转债简称:隧道转债 上海隧道工程股份有限公司可转债转股结果暨股份变动公告 2014-08-12 来源:证券时报网 作者:

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。 重要内容提示: ● 转股情况:截至2014年8月8日,累计共有1,001,270,000元“隧道转债”已转换成公司股票,转股数为144,685,044股,占本公司可转债转股前已发行股份1,298,659,332股的11.14%;占截至2014年8月8日本公司总股本2,805,962,756股的5.16%。 ● 未转股可转债情况:截至2014年8月8日,尚有1,598,730,000元“隧道转债”未转股,占“隧道转债”发行总量的61.49%。 一、可转债发行上市概况 (一)可转债发行情况 经中国证券监督管理委员会(以下简称“中国证监会”)证监许可[2013]957号文核准,公司于2013年9月13日公开发行了2,600万张可转换公司债券(以下简称“可转债”),每张面值100元,发行总额为260,000万元。发行方式采用向公司原A股股东全额优先配售,优先配售后余额部分(含原股东放弃优先配售部分)采用网下对机构投资者配售和通过上海证券交易所交易系统网上定价发行相结合的方式进行,认购金额不足26亿元部分,由主承销商包销。 (二)可转债上市情况 经上海证券交易所自律监管决定书[2013]11号文同意,公司本次发行的260,000万元可转债于2013年9月30日起在上海证券交易所挂牌交易,债券简称“隧道转债”,债券代码“110024”。 (三)可转债转股概况 根据有关规定和公司《上海隧道工程股份有限公司公开发行可转换公司债券募集说明书》(以下简称“《募集说明书》”)的约定,公司本次发行的“隧道转债”自2014年3月14日起可转换为本公司股份,起始转股价格为人民币9.71元/股;2014年6月16日,因实施2013年年度利润分配公司对可转换公司债券当期转股价格进行调整,修正后的转股价格为人民币4.71元/股。 二、可转债本次转股情况 公司本次公开发行的“隧道转债”转股期自2014年3月14日起,至2019年9月13日止。 2014年6月30日至2014年8月8日期间,累计共有379,022,000元“隧道转债”已转换成公司股票,转股数为80,471,441股;截至2014年8月8日,累计共有1,001,270,000元“隧道转债”已转换成公司股票,转股数为144,685,044股,占本公司可转债转股前已发行股份1,298,659,332股的11.14%;占截至2014年8月8日本公司总股本2,805,962,756股的5.16%。截至2014年8月8日,尚有1,598,730,000元“隧道转债”未转股,占“隧道转债”发行总量的61.49%。 三、股本变动情况 单位:股

四、其他 咨询部门:上海隧道工程股份有限公司董事会秘书室 咨询电话:021-65419590 传 真:021-65419227 特此公告。 上海隧道工程股份有限公司董事会 2014年8月12日 本版导读:

发表评论:财苑热评: |

中国基金报多媒体数字报

2014年8月12日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >