证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

央行双降将促使股市进一步回暖 2015-10-26 来源:证券时报网 作者:周少杰

兴业证券张忆东:“爱在深秋”反弹行情未结束 证券时报记者 周少杰

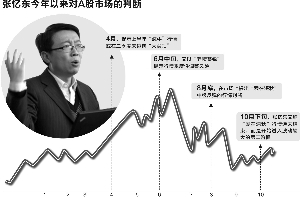

兴业证券首席策略师张忆东今年以来屡在A股市场关键节点上有精辟论断:今年4月,他以“富贵险中求”策略报告提示上半年“疯牛”行情或在二季度末遭遇“大尖顶”;继而在6月中旬,又以“养精蓄锐”提示行情季度性调整风险;8月底,又率先在市场上提出“爱在深秋”中级反弹的行情判断。 进入10月下旬,市场持续反弹后有所震荡,张忆东又认为“爱在深秋”行情远未结束,而是开始进入波动较大的第二阶段。在证券时报和中国基金报共同组织的一场研讨会上,张忆东表示:“至少在11月6日之前,市场机会大于风险,爱在深秋,不醉不休;而11月6号之后,此轮中级反弹或将逐步进入‘鱼尾’行情,但结构性机会仍有望延续到12月。” “应对泡沫化资产配置的大环境,投资者应该在左侧一点的位置进行交易,过分追求右侧交易有可能就成了最后的埋单人。”他建议道。 中级反弹基础是 货币宽松下的“资产荒” 对于当前宏观环境的判断,张忆东认为,经济降速转型、利率不断下行,将是较长一段时间的“新常态”。一方面,实体经济运行情况并不支撑典型的牛市;另一方面,宽松的货币环境又不同于历史上的熊市特征,因此,在未来两三个季度内,A股市场大概率将呈现“非熊市、非牛市,而是泡沫化配置的猴市格局”。股市反弹的基础是货币宽松背景下的“资产荒”,从而导致针对“好资产”的结构性泡沫。 张忆东认为,9月底以来的“爱在深秋”行情,是在股市大跌后市场信心极度受挫的背景下开始犹犹豫豫的震荡反弹,因此,行情空间的判断上,不能按照今年上半年“杠杆牛市”来预期,而应基于存量资金为主、增量资金为辅的博弈环境分析,预计行情进入到四季度的成交密集区将遭遇较大阻力,行情的节奏不是连续逼空式的,而是波动加大、震荡上行。 对于影响反弹行情的风险因素,张忆东认为,下阶段金融反腐、清理违规配资、IPO重启的预期,以及存量博弈背景下机构投资者仓位回到较高水平,都可能导致行情的震荡,但是,最需要关注的核心约束因素是汇率。人民币汇率的预期稳定,则反弹无忧;如果汇率不稳,则资本外逃压力加大,甚至影响到经济政策的主动性,从而对股市行情产生系统性风险。 “后续影响此轮反弹的关键节点,一个是11月6日美国非农数据公布,另一个关键节点是12月美联储议息会议。”张忆东分析,美国公布的非农数据会比较平淡,从而对12月美联储是否加息的预期还是不确定,这有利于人民币汇率稳住,有利于中国稳增长的财政政策与货币政策继续加码,从而,爱在深秋的第二段行情在11月中旬之后继续展开,并步入较高风险的“鱼尾”行情,结构性行情有望延续到12月美联储议息会议之前。 “当然,不排除出现小概率情景的发生,就是美国数据非常差,不加息了,而欧洲再搞一把量化宽松,那么‘爱在深秋’行情就有了第三阶段——冬天里的一把火。”张忆东说。 投资两条主线: 跟着中央和产业资本走 在当前的泡沫化资产配置的市场环境下,张忆东建议,投资者要精选适合“抱团取暖”的投资机会,在衡量风险收益比之后,左侧布局、“主动买套”,从而能够等到别人“抬轿子”,实现“多赢”,而不是随大流追涨杀跌,导致“两边挨巴掌”。 如何把握投资机会,张忆东指出,一方面是能够优选并长期抱团取暖的大机会,集中在新兴产业、转型领域;另一方面则是波段交易型的机会,建议寻找“预期差”较大的题材股,比如,券商、国企改革、大健康服务、低空开放(通用航空)。 适合抱团取暖的大机会,张忆东指出两条路:跟着中央导向和跟着产业资本找机会。 中央导向方面,张忆东看好先进制造业,又有市场需求,国家也在加大投入的,包括新能源、新能源汽车、电力设备(核电)、轨道交通(高铁)、军工、环保、信息技术、高端装备制造等相关行业带来较为确定的需求增长。 “2005年福布斯排行榜上富豪都是发家于金融、地产等传统产业。但2014年中国富豪榜前十,几乎全受益经济转型。”张忆东认为,跟随这些富豪进行产业投资或许是明智的选择,而这些产业资本主要是在互联网消费以及现代服务业领域进行布局、扩张。因此,跟随产业资本找机会则有两条主线:重点看好互联网消费相关细分机会(广告、游戏、支付、娱乐、O2O、在线医疗、智能家居、车联网、在线教育、智能硬件等);现代服务业(医疗保健、传媒、体育、旅游、文化、教育等)。 吴比较/制图 本版导读:

发表评论:财苑热评: |

证券时报多媒体数字报

2015年10月26日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >