|

| 孙璐璐/制表 彭春霞/制图 |

证券时报记者 孙璐璐

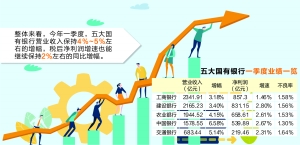

截至昨日晚间,工农中建交五大国有银行已悉数披露2021年一季报。国有大行一季度营收和净利润增速延续去年下半年以来的良好态势,净息差下降势头趋于收敛,资产质量持续转好。此外,不良贷款率无一家上涨,而是与去年底持平或下降。

数据显示,五大行一季度合计实现净利润3106.41亿元,相当于每天净赚34.5亿元。

“开局良好”是多家大行对自身一季度业绩的评价总结,反映出当前国有大行经营情况整体平稳。农行表示,一季度主要经营业绩延续了去年以来稳中有进、稳中向好的态势,财务运行好于预期,业务经营实现良好开局。

贷款增幅4%~5%左右

整体来看,今年一季度,五大国有银行营业收入保持4%~5%左右的增幅,税后净利润增速也能继续保持2%左右的同比增幅。

营收和净利润能保持平稳增幅离不开银行加大信贷投放的力度。银保监会公布的数据显示,今年一季度,人民币贷款增加7.7万亿元,同比多增5741亿元,继续保持适度增长,为经济恢复和保市场主体提供稳定资金支持。信贷资金更多流向科技创新、绿色发展和小微企业、个体工商户、新型农业经营主体。

作为信贷投放的主力,五大国有银行公布的一季度经营业绩同样反映上述特点。今年一季度,国有大行普遍在制造业、普惠金融、乡村振兴、绿色金融等领域继续加大信贷投放力度,贷款增幅基本保持在4%~5%左右。例如,农行一季度新增贷款主要投向制造业等“稳增长、补短板”领域。截至3月末,重大项目贷款投放2040亿元,制造业贷款增速8.9%,高于全行3.3个百分点。持续提升普惠金融服务精准性和覆盖面,普惠型小微企业贷款余额1.16万亿元,增加2033亿元,贷款客户数增加28.7万户,总量达185万户。

中行一季度境内人民币贷款比年初新增4886亿元,增幅4.2%。普惠金融贷款余额7211亿元,比年初新增1455亿元,增幅25.28%,超过各项贷款增速,综合融资成本稳中有降。中长期制造业贷款比年初新增538亿元,增幅12.01%。战略新兴产业贷款比年初新增641亿元,增幅29%。

交行也表示,一季末,集团客户贷款时点余额较上年末增长5.43%。贷款投向与国家战略保持“同频共振”,长三角、珠三角和环渤海三大区域贷款较上年末新增2022亿元,占集团贷款比重较上年末提升0.53个百分点。支持重点领域发展,境内行制造业贷款较上年末增长6.47%,制造业中长期贷款较上年末增长16.62%。

值得注意的是,除了贷款增速平稳增长对营收和净利润形成贡献外,净息差(NIM)降幅的收敛也有贡献。今年一季度,受贷款重定价和负债成本走高等影响,多家国有大行净息差仍有所下降,但降幅趋于收敛。

资产质量持续转好

随着经济的持续复苏,以及银行加大不良资产处置力度,国有大行的资产质量逐渐摆脱疫情影响。今年一季度,五大国有银行无一家不良率继续攀升,而是与去年底持平或下降,中国银行更是实现不良贷款余额和不良率的“双降”,多家大行拨备覆盖率均有不同程度提高。

工行一季度不良贷款余额较上年末增加130.65亿元,不良率1.58%,与上年末持平。拨备覆盖率183.22%,比上年末提高2.54个百分点。建行情况与工行类似,不良贷款余额增加135亿元左右,不良率与上年末持平,拨备覆盖率较上年末上升1.35个百分点。

中行更是实现了不良贷款的“双降”。中行表示,坚定不移防范化解金融风险,不断优化全面风险管理体系,加大重点领域风险排查,持续提高风险管理的主动性、前瞻性和有效性,资产质量保持基本稳定,不良余额和不良率实现“双降”。截至3月末,集团不良贷款余额1948.77亿元,比年初减少123.96亿元,不良贷款率1.30%,比年初下降0.16个百分点。不良贷款拨备覆盖率为189.88%,比年初上升12.04个百分点。

光大证券首席银行业分析师王一峰表示,银行业资产质量整体稳中向好。一季度末,银行业不良率较年初下降0.02个百分点至1.89%,预计上市银行问题资产率(不良+关注率)继续下降。不良率较低且拨备厚实的银行,信用成本预计边际趋降,并有望形成利润释放的来源。

- 五大行晒一季度成绩单 净利润保持2%左右增幅 2021-04-30

- 二连浩特农村合作银行关于筹备召开第三届股东大会的通知 2021-04-30

- 动力煤涨声一片 煤炭企业利润增长创纪录 2021-04-30

- 上期所首推

交割仓库分类评估 2021-04-30