|

| 图虫创意/供图 官兵/制图 |

|

证券时报记者 曹晨 王君晖

在经历了阵痛期后,房企融资迎来暖意。多部门自三季度开始频繁作出涉及房地产行业表态,释放出积极信号。近期,多方数据显示,房企融资及居民按揭贷款规模较上月均有提升,个人住房抵押贷款资产支持证券(RMBS)在今年有所放量,截至当前发行规模已超去年全年。种种迹象表明,涉房融资已回暖,市场预期房企整体信贷环境将会得到一定的改善。

尽管近期有房企在债券公开市场成功发债融资,但有市场人士分析,当前发债的企业均是城投公司或央企国企,且发行主体和债项评级相对较高,未来是否能扩大发债主体至其他类型的企业仍有待观察。

银行间市场融资回暖

9月底以来,央行和银保监会多次提及促进房地产行业稳定健康发展。市场人士将其理解为政策端风向有所缓和,房企融资环境预期有所放松。

中指研究院提供给证券时报记者的最新数据显示,截至2021年11月23日,11月房地产企业融资总额为617.5亿元,环比已超10月总额的69.2%,单月融资规模环比连续3个月下降后终于呈现上升势头。从结构来看,信用债发行规模已达425.4亿元,是最主要的融资力量,占总规模近七成。

中指研究院企业事业部研究副总监陈星对证券时报记者表示,继11月9日银行间市场交易商协会召开房企代表座谈会后,房企信用债发行明显提速,本月发行量已达上月的227.2%,市场响应积极。

银行间市场交易商协会11月9日举行的房企代表座谈会被市场认为是房企融资的一个转折点,部分参会房企有计划在银行间市场注册发行债务融资工具,被业内视为房地产企业境内发债的政策或会有所松动。

座谈会后,众多房企密集发行中期票据和超短融资券。克而瑞研究中心近期发布的研报显示,据不完全统计,11月10日以来,共有25家房企及城投企业宣布在银行间市场融资,所涉金额达287.8亿元,数额及发行企业数量相对较高。多家企业的中票、短融等债券融资计划设立成功,显示当前银行间债券市场融资口子已经打开,鼓舞了市场的信心,未来其他资质良好、信用较高的企业特别是国企央企也有望加入发债的队伍。

具体来看,11月10日,北京住总拟发行10亿元超短期融资券,全部用于偿还未到期的银行借款;常州城建拟发行5亿元超短期融资券用于偿还债务融资工具;镇江城建拟发行 4 亿元中期票据,用于偿还债务。保利发展拟发行2021年度第四期中期票据,计划募集资金20亿元,用于偿还银行贷款。这也是11月9日中国银行间市场交易商协会举行房企代表座谈会后,首个主流房企发债的案例。此后,11月12日,招商蛇口公告拟发行30亿元中票用于偿还其它债务融资工具,光明地产拟发行5.8亿元中期票据用于偿债。

易居企业集团首席执行官丁祖昱表示,多家房企中票、短融等债券融资计划设立成功,预示目前银行间债券市场对房企融资的口子已经松开,未来资质良好、信用较高的企业特别是国企央企也有望加入发债的队伍。

RMBS发行提速

加大房企腾挪空间

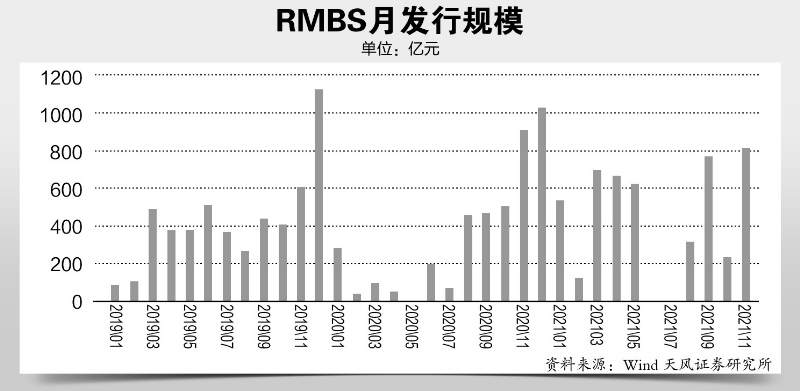

RMBS在今年有所放量,截至11月10日,RMBS的年内发行规模已经达到4550.1亿元,超过2020年全年发行规模。节奏上看,今年年初RMBS上量较快,6~7月受到限制,连续2个月没有新发,但8月开始又恢复。

RMBS是银行信贷ABS模式之一,以个人住房按揭贷款为底层资产。RMBS通常分为优先级、劣后级,劣后级一般由发起银行自持。从监管机构来看,RMBS发行额度和节奏主要由银保监会、央行共同管理,前者负责登记、后者负责注册。银行发行RMBS的主要原因包括缓解资本充足压力、盘活存量资产、实现利差收入、腾挪表内按揭额度等。

对此,中信证券固定收益首席分析师明明表示,今年RMBS放量的主要动力来自于2020年末出台的房地产贷款集中度管理要求,银行有较强的动机进行房贷出表,从而腾挪贷款空间。

“一定程度上或有维持按揭贷款稳定的意图,并进而对房企流动性压力带来缓释。但从实际效果来看,RMBS 的放量也没有对房企流动性危机带来明显对冲,一方面是因为规模增加并不多,另一方面也是因为即便按揭边际宽松,资金账户监管偏严的问题也会抵消这一现金流入。”明明表示。

华泰证券研究所大金融行业首席分析师沈娟表示,在维持房住不炒、三道红线、长期引导涉房贷款占比下降的前提下,个人按揭贷款或成为地产政策微调切入点,重启RMBS发行或为稳地产的措施之一。主要有三方面作用:一是可为按揭贷款腾挪额度,助信贷稳定投放。二是缓解房地产资金来源压力,有助于平稳化解风险。三是有助于稳定市场情绪,叠加银行基本面向好趋势持续,银行板块估值有望修复。

此外,虽然涉及地产的资产支持证券(ABS)融资仍继续断发,不过据上交所ABS项目信息平台显示,本月已有购房尾款、长租公寓等资产支持项目显示为“已反馈”,一项商业地产的资产支持计划显示为“通过”,ABS融资或将出现松动迹象。

按揭贷款方面,证券时报记者梳理公开信息发现,10月下旬后多家银行开始跨区跨季调配按揭额度,按揭发放也明显加快。多个城市按揭发放时间缩短了1个月左右,部分城市恢复了二手房贷款办理。

据凤凰网报道,上海地区相比于此前几个月额度紧张甚至没有额度、放款需要一直排队等待的情形,很多银行给出了相对充足的额度,可按照正常流程和时间审核放款。杭州有银行之前按揭放款时间至少2~3个月,现在基本1个月左右就能放款。北京有银行10月房地产按揭信贷额度比9月多了不少,放款速度加快,但整体仍没有完全开放。

央行数据也表明按揭贷款正在增加,10月份居民部门中长期贷款增加4221亿元,10月末,个人住房贷款余额37.7万亿元,当月增加3481亿元,较9月多增1013亿元,这也是央行首次单独发布个人住房贷款数据。

融资市场分化

虽然整体上看房地产企业融资总额已有明显抬升,但当前在公开市场发债的企业均是城投公司或央企国企,且主体和债项评级相对较高,未来是否能扩大发债主体至其他类型的企业仍有待观察。

不少业内人士也认同房地产市场融资主体分化的观点。中原地产首席市场分析师张大伟对记者分析,目前来看,房企融资环境刚刚复苏,相比之前融资总额度阶段低点,已逐渐恢复。“目前银行间市场融资,以国企央企为主,这是本轮楼市最主要特征,从房企拿地也能间接说明开发商融资的分化,今年下半年以来,拿地最多的十家房企只有一家民营开发商。”

不过,陈星也指出,房企发债主体分化特征明显。本月发行人仍以央企及地方国企为主,仅金地一家为混合所有制企业,民企等待边际放松仍需时日。此外,信托融资182.0亿元,较上月已增长20.8%,也已出现一定回暖迹象。

这种融资分化的特征还体现在融资成本上。景晖智库首席经济学家胡景晖对记者表示,房地产国企和民企融资差异化由来已久。“从资金状况来讲,大部分国企央企开发商资金面偏向宽松,同时其融资成本非常低,某央企的综合融资成本在4.8%左右,而民企开发商目前流动性紧张,融资成本相对较高,随着近期银行系统的逐步放水,开发商也在利用时间窗口加快融资解决现金流问题。”

从融资成本看,一些大型民营房企融资成本可以维持较低水平。截至2021年上半年底,碧桂园的融资成本约为5.39%,较去年底下降17个基点,其中发行的5.5年期5亿美元优先票据利率低至2.7%;2021年上半年,美的置业新增融资成本为4.74%,加权平均融资成本4.92%;截至2021年6月底,龙湖集团平均融资成本为4.21%。

美的置业方面对证券时报记者表示,整体而言今年房企发债利率中枢普遍都在提高,相较于民营房企而言,央国企在投资机构的准入上会更加有优势。短期来看,紧信用的金融环境会导致国企开发商和民企开发商存在一些机构准入上的分化,相较而言前者会更有优势一些。但从中长期来看,随着房地产市场恢复稳定有序的发展,机构对企业的评估还是会回归到对企业长期经营能力和产品质量的竞争力之上。

谈及民营开发商发债融资的策略,一位地产民营上市公司10强的高管告诉证券时报记者,公司会根据既定的节奏和策略,始终保持自律与稳健,掌握资金管理的主动性。“事实上,政策导向对行业的发展方向更加明确,一些企业层面的潜在风险确实引起评级机构的关注。随着去风险、降杠杆的监管逻辑在信用层面带来资质分化,资源也有望向稳健企业倾斜。”

美的置业方面认为,目前国内融资市场还是以银行机构为主的间接融资体系。今年从银行开发贷来看,对于优质房企的项目审批和投放整体并没有特别的收紧。可以预期在房地产贷款额度管控有所放松之后,主要还是针对优质房企进行倾斜,即紧信用的环境不会有太明显的转变。

张大伟建议,房地产融资收紧政策应该循序渐进。“房企调控分为融资端和销售端,一方面,三道红线政策限制了高负债房企的扩张拿地,可以遏制一些风险。另一方面,对首套房刚需的房贷周期应该满足,政策目标是保证房地产市场的稳定。对市场而言,2个月的贷款时间较为合理,目前市场上挤压的信贷资金释放后,房企流动性问题也可以得到纾解。”

展望未来,中指研究院认为,明年预期融资政策矫正修复,机构偏好国企及稳健头部民企,房企策略应注重长期主义。预期未来机构偏好的企业类型以央企国企,实力强、经营稳的头部民企以及区域龙头企业为主。与此同时,中央进行窗口指导后,信贷政策改善正在路上,多家机构已在执行和落地,但传导至市场端仍需过程,按揭放款和开发贷等资金到位尚需时间,且不同区域会有差异。另外,受银行端“两道红线”影响,信贷放松的空间有限。

- 涉房融资回暖 发债主体现分化 2021-11-25

- 未收到质押手续证明材料

科远智慧存款遭质押迷雾待解 2021-11-25