|

| 孙翔峰/制表 周靖宇/制图 |

证券时报记者 孙翔峰

近日,多家券商相继召开中期策略会或发布中期策略。在昨日的中银证券2022年度中期策略会上,中银证券首席经济学家徐高表示,国内此轮疫情冲击峰值已过去,经济景气度的上行将给A股带来支撑。该公司首席策略分析师王君则认为,基本面上内忧缓和,外患无惧,流动性环境货币宽松基调不改,内外压制因素缓和,衰退后期A股迎来黄金配置阶段,成长股的边际改善逐步体现。

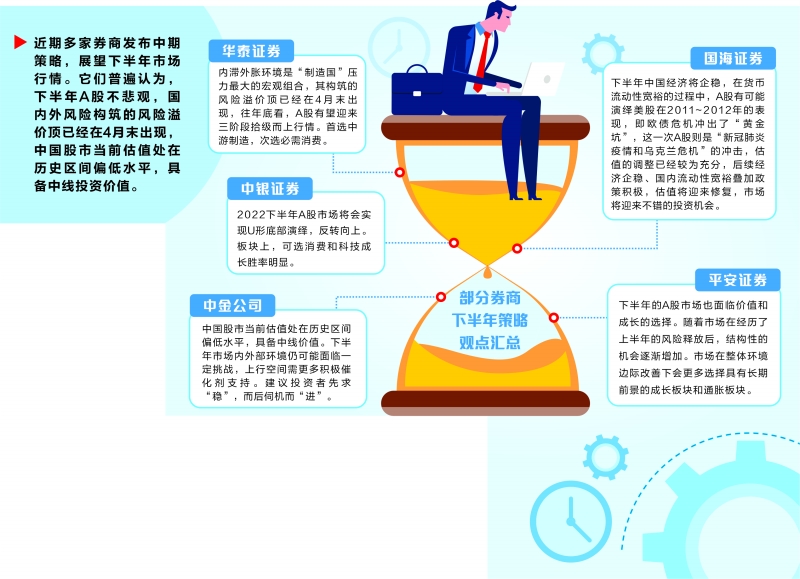

近期华泰证券、中金公司等券商都发布了中期策略,展望下半年市场行情。券商普遍认为,下半年A股不悲观,国内外风险构筑的风险溢价顶已经在4月末出现,中国股市当前估值处在历史区间偏低水平,具备中线投资价值。不过,短期来看,市场从4月底反弹以来,主要指数普遍上涨,短期回调压力增大。不少分析认为,反弹可能已进入尾声。

看好下半年市场

在上述会上,徐高称,国内此轮疫情冲击峰值已过,但未来仍然有较高不确定性。国内经济稳增长需求迫切,就业问题需要格外关注,稳增长政策还当继续发力,基建投入力度将进一步加大并成为当前稳增长的主要抓手。

外部方面,美国退出量化宽松货币政策带来的冲击逐步显现,流动性紧缩效应可能给市场带来冲击。对下半年的大类资产投资前景而言,国内债券收益率已到底部位置,而权益投资方面随着经济景气的上行将给A股带来支撑。周期、地产基建、金融和消费是配置方向,大宗商品价格涨幅高点已过。

外汇方面,美中利差的走势预示着人民币的贬值压力,但2015年“811”汇改之后,我国民间外汇资产负债状况已经大为改善,给人民币汇率带来了韧性。

王君认为,资本市场的好转有待于实体经济的改善,这是应该达成的共识。A股市场的底部不是来自情绪和博弈交易,而是基于宏观经济自上而下的判断,即从周期定位角度,通过政策、利率等领先指标的逻辑判断经济底部,进而判断资本市场的拐点。

“对国内宏观经济而言,货币流动性持续宽松,提振经济的有利政策不断加码,二季度实际GDP触底是大概率发生的。”王君表示,类似2009年、2020年等情形,实际GDP触底回升和PPI持续回落给予A股市场非常“舒适”的宏观环境,下半年市场盈利和估值均有望修复。

华泰证券在近日发布的年中策略报告中亦表示,下半年A股大势不悲观。内滞外胀环境是作为制造大国压力最大的宏观组合,其构筑的风险溢价顶已经在4月末出现。往年底看,A股有望迎来三阶段拾级而上行情:第一阶段是5月至中报季,震荡反弹至上海疫情前震荡位;第二阶段是中报季至10月业绩拐点出现,进入反转行情;第三阶段是10月后的释放行情弹性。

平安证券展望下半年市场时则指出,A股下半年将迎来以成长为主导的结构性震荡上行。平安证券认为,当前市场估值已回归至历史均值以下,成长估值更具相对弹性,股债收益比显示进入了中长期配置区间。

不过,中金公司相对谨慎。展望下半年时,中金公司表示,2022年到目前为止的市场环境比年初预期的更有挑战性。展望下半年,海外从交易“滞胀”过渡到交易“如何走出滞胀”,中国在疫情防控中力求“稳增长”。下半年市场内外部环境仍可能面临一定挑战,上行空间需更多积极催化剂支持。

成长板块更受关注

从配置角度来看,华泰证券建议,把握二季度后重大边际变化和已有逻辑的交易程度。美债贴现率压力见顶、产业链利润分配压力见顶,当前产业周期、通胀结构、地产宽松的股价隐含预期程度不高,由此,中游制造为首选,必需消费次优。细分品种中,结合自下而上逻辑,中游制造考虑机械、电子、汽车、电新和军工。

平安证券则关注通胀板块、低碳经济和数字经济。一是通胀板块,即弹性较大的动力煤、石油石化、能源金属、航运、农化、生猪板块;二是低碳经济,即新能源产业链和新能源汽车产业链;三是数字经济,即智能化汽车产业链和智能制造。

板块上,王君认为,可选消费和科技成长超额收益明显。这一方面归因于经济需求弹性;另一方面则是主导产业的成长趋势。

“本轮科技行情或不会重现2015年稳增长窗口期关闭后的成长股跑输。中游制造集聚的高景气成长下半年相对盈利优势仍有望保持在较高水平。结合上半年估值挤压和盈利下调的充分定价,成长股重新回到了起跑线上,蓄势待发。”王君说。

短期或进入反弹尾段

昨日,A股出现V形反转行情。从4月27日的盘中低点算起,上证综指已经反弹425.25点,反弹幅度高达14.85%,而创业板指数更是反弹20%。

在快速有力的反弹之后,机构对于短期市场的态度趋于谨慎。东北证券认为,社融超预期提升盈利企稳预期,海外紧缩预期再起,风险偏好偏中性,反弹进入尾部行情。

具体来看,东北证券认为,5月信贷社融超预期回升,尽管结构仍偏差,但大概率提升经济增长和企业盈利预期;从2020年的修复经验来看,今年中报业绩增速将进一步下行,但分化明显。同时,海外通胀压力下加息预期再起,国内保增长压力下流动性维持相对宽松;外资和结算金当前回流分别超过660亿元和1670亿元,情绪资金回流明显。美联储加息和地缘冲突仍压制风险偏好,社融超预期和保增长政策进一步支撑市场情绪。

行业配置上,东北证券建议重点关注补涨和超跌修复的计算机、传媒、建筑建材、券商、军工、电新、部分消费等。反弹后半段补涨和超跌修复是主逻辑,当前已进入尾部行情,还未上涨的大金融、TMT、消费等可能有修复。

山西证券日前发布的一份研报认为,基本面、交易面的边际改善均难以支撑A股进一步上行反转,后市将在震荡中演绎结构性行情。

- 20家承销商IPO投价报告遭问询 占比逾七成 2022-06-15

- “商品之王”飙涨仍被看好CTA私募成赢家 2022-06-15

- 券商中期策略看好下半年 短期反弹或近尾声 2022-06-15