证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

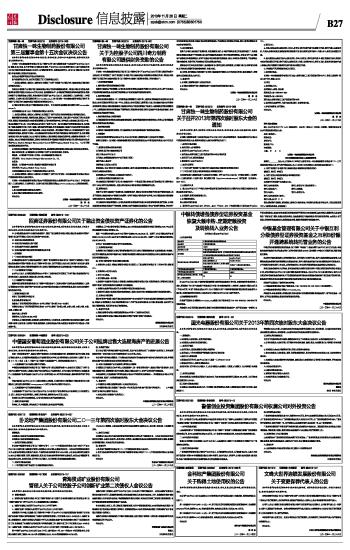

证券代码:600999 证券简称:招商证券 编号:临2013-057 招商证券股份有限公司关于融出资金债权资产证券化的公告 2013-11-26 来源:证券时报网 作者:

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。 ● 公司以融资业务所产生债权为基础资产,通过广发证券股份有限公司设立融出资金债权专项资产管理计划,发行不超过人民币40亿元的资产支持证券。 ● 本次交易未构成关联交易 ● 本次交易未构成重大资产重组 ● 交易实施不存在重大法律障碍 ● 交易实施尚需中国证券监督管理委员会的审批 一、交易概述 (一)本次交易的基本情况 公司以融资业务所产生债权为基础资产,通过广发证券股份有限公司(以下简称"计划管理人")设立融出资金债权专项资产管理计划 (以下简称"专项计划"),发行不超过人民币40亿元的资产支持证券。前述融资业务是指《证券公司监督管理条例》及《证券公司融资融券业务试点管理办法》中规定的相关业务。 (二)公司董事会审议情况 2013年11月22日,公司第四届董事会2013年第十二次临时会议审议通过了《关于融出资金债权资产证券化的议案》。表决结果为:同意15票,反对0票,弃权0票。 (三)尚需履行的审批程序 根据中国证券监督管理委员会(以下简称"中国证监会")《证券公司资产证券化业务管理规定》,证券公司通过设立专项计划发行资产支持证券,应当向中国证监会提出申请并获得批准。因此本次交易尚需中国证监会的审批。 二、管理机构情况介绍 名称:广发证券股份有限公司 企业性质:股份有限公司 注册地:广州市天河区天河北路183-187号大都会广场43楼(4301-4316房) 主要办公地点:广州市天河区天河北路183-187号大都会广场5楼、18楼、19楼、36楼、38楼、39楼、41楼、42楼、43楼和44楼 法定代表人:孙树明 注册资本:人民币5,919,291,464元 主营业务:公司经营范围:证券经纪;证券投资咨询;与证券交易、证券投资活动有关的财务顾问;证券承销与保荐;证券自营;证券资产管理;融资融券;证券投资基金代销;为期货公司提供中间介绍业务;代销金融产品。 主要股东:辽宁成大股份有限公司持股21.12%;吉林敖东药业集团股份有限公司持股21.03%;中山公用事业集团股份有限公司持股11.6%。 最近一年主要财务指标:2012年末公司资产总额89,976,324,196.92 元,归属于上市公司股东的所有者权益33,048,680,138.03元;2012年全年实现营业总收入6,971,380,329.07元,归属于上市公司股东的净利润2,191,457,089.53元。 公司与广发证券股份有限公司不存在关联关系。 三、交易标的基本情况 交易标的为公司根据《证券公司监督管理条例》及《证券公司融资融券业务试点管理办法》的规定,在正常开展融资业务活动中根据与客户签署的相关融资合同而合法享有的融资业务所生债权和其他权利及其"附属担保权益"。 四、专项计划所涉资产买卖合同的主要内容 1、合同主体:出售方:招商证券股份有限公司;购买方:广发证券股份有限公司 (作为专项计划管理人)。 2、交易价格:40亿元人民币。 3、支付方式:现金。 4、支付期限:全额一次付清。 5、基础资产交割的时间安排:计划管理人向招商证券股份有限公司支付购买价款后,即视为双方就基础资产买卖(包括首次购买及后续购买)的交割完成。 6、合同的生效条件和生效时间:本合同经中国证监会核准后生效。 7、违约责任:违约方违反协议约定构成违约的,违约方应向守约方赔偿因其违约行为而遭受的损失。 五、交易对公司的影响 通过专项资产管理计划发行融出资金债权资产支持证券用于补充快速发展的融资融券业务所需资金,将提升公司营收能力,为公司保留和吸引客户,不仅可以有效利用财务杠杆提升股东回报,还有利于拓宽公司融资渠道、灵活及时补充公司营运资金。 六、备查文件目录 1、招商证券股份有限公司第四届董事会2013年第十二次临时会议决议; 2、招商证券股份有限公司融出资金债权专项资产管理计划资产买卖协议。 特此公告。 招商证券股份有限公司 2013年11月25日 本版导读:

发表评论:财苑热评: |

证券时报多媒体数字报

2013年11月26日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >