证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

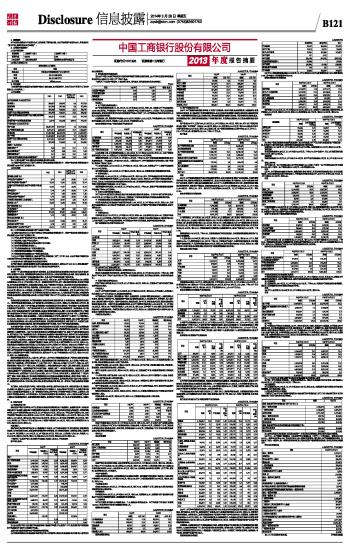

证券代码:601398 证券简称:工商银行 中国工商银行股份有限公司2013年度报告摘要 2014-03-28 来源:证券时报网 作者:

1. 重要提示 本年度报告摘要来自年度报告全文,投资者欲了解详细内容,应当仔细阅读年度报告全文。具体请参见“发布年报、摘要及资本充足率报告”。 2. 公司基本情况简介 2.1 基本情况简介

2.2 联系人和联系方式

3. 财务概要 (本摘要所载财务数据及指标按照中国会计准则编制,除特别说明外,为本行及本行所属子公司合并数据,以人民币列示。) 3.1 财务数据

注:(1)期末归属于母公司股东的权益除以期末股本总数。 (2)根据中国证监会《公开发行证券的公司信息披露编报规则第9号-净资产收益率和每股收益的计算及披露》(2010年修订)的规定计算。 3.2 财务指标

注:(1)净利润除以期初和期末资产总额的平均数。 (2)根据中国证监会《公开发行证券的公司信息披露编报规则第9号-净资产收益率和每股收益的计算及披露》(2010年修订)的规定计算。 (3)平均生息资产收益率减平均计息负债付息率。 (4)利息净收入除以平均生息资产。 (5)净利润除以期初和期末风险加权资产的平均数。 (6)业务及管理费除以营业收入。 (7)不良贷款余额除以客户贷款及垫款总额。 (8)贷款减值准备余额除以不良贷款余额。 (9)贷款减值准备余额除以客户贷款及垫款总额。 (10)2013年根据中国银监会《商业银行资本管理办法(试行)》计算,2011-2012年根据中国银监会《商业银行资本充足率管理办法》及相关规定计算。 3.3 按境内外会计准则编制的财务报表差异说明 本行按中国会计准则和按国际财务报告准则编制的财务报表中,截至2013年12月31日止报告期归属于母公司股东的净利润和报告期末归属于母公司股东的权益并无差异。 4. 业务回顾 过去的一年,面对依然复杂的国内外经济形势,以及更趋活跃的金融创新和主体更加多元的市场竞争格局,管理层审时度势,紧紧围绕董事会确定的各项目标任务,加快经营转型和业务创新,强化内部管理,提升服务竞争能力,既实现了当期业绩的稳定增长,也为未来可持续发展创造了新的优势。 盈利持续稳定增长。全行实现净利润2,629.65亿元,增长10.2%;加权平均净资产收益率为21.92%,实现基本每股收益0.75元,比上年多实现0.07元。这一成绩的取得来之不易。去年,面对影响利润增长的诸多不利因素,本行加快经营转型步伐,主动发展附加值高、为客户增值多的中间业务,适应利率市场化加快的新情况,改进定价管理,积极开源节流、挖潜增效,实现利息净收入4,433.35亿元,增长6.1%;手续费及佣金净收入1,223.26亿元,增长15.3%,占营业收入比重提高1.00个百分点至20.75%,收益结构进一步优化。境外机构(不含对标准银行投资)、境内综合化子公司净利润分别增长52.2%和76.2%,大大超过集团平均增速,对集团盈利贡献和战略协同作用显著增强。成本收入比较去年同期下降0.53个百分点至28.03%,继续保持在可比同业领先水平。 信贷经营质态积极改善。本行坚持围绕实体经济改善信贷经营管理,优化信贷结构,增强信贷经营活力。一是信贷资金使用效率提高。全年境内新增人民币贷款9,244.03亿元,增幅11.7%;贷款累放8.7万亿元,同比多放9,740亿元,超过了当年新增额。新增贷款和存量贷款收回再贷主要投向了符合国家产业政策和转型升级要求的行业和项目。二是行业结构持续优化。中长期贷款主要投向在建续建项目,先进制造业、现代服务业、文化产业和战略性新兴产业新增贷款占全部公司贷款增量的85%。同时,对地方政府融资平台、产能过剩行业等贷款实行严格的行业限额管理,这些领域贷款余额及在全部贷款的比重均有下降。三是零售信贷增长迅速。持续改进小微企业金融服务,小微企业贷款余额1.87万亿元;创新支持个人消费,个人贷款增加4,404.98亿元,增长19.3%,合计占全部新增贷款的39.4%。本行始终坚守风险管理底线,突出加强产能过剩行业、受经济波动影响较大的小微企业贷款风险防范,重在通过推动并购重组、创新信贷方式,在促进行业和企业健康发展中防控和化解风险,同时多渠道清收处置不良贷款,保持了资产质量的稳定健康。 业务创新步伐进一步加快。本行深入研究多层次资本市场发展、利率市场化进程加速以及互联网金融对银行经营形成的挑战和机遇,以新思维新模式全面推进业务创新,特别是研发推出电商平台、基于居民直接消费的小额消费信贷、小商户POS收单贷款等具有互联网金融特质的产品,提高了产品的便捷性和易用性,更好地适应了客户金融需求的变化。零售业务以及金融资产服务等新兴业务,依靠本行综合化经营形成的协同创新优势以及客户广泛形成的交叉销售优势,实现较快发展。银行卡发卡量达到5.8亿张,消费额达到5.77万亿元,分别增长23.2%和39.7%,其中信用卡发卡量突破8,800万张,消费额超过1.61万亿元,继续保持发卡量和消费额亚太双第一。销售银行类理财产品额5.79万亿元;私人银行管理资产5,413亿元,增长14.4%;贵金属业务交易额和交易量分别达1.31万亿元和13.66万吨,分别较上年增长20.2 %和35.5%;托管资产4.6万亿元,增长16.8%;养老金受托管理基金达546亿元、管理个人账户1,238万户,继续保持了同业优势地位。与此同时,本行更加注重传统基础业务和新兴业务的协调发展,依靠创新挖掘存款、支付、结算等基础业务的增长潜力,在激烈的竞争中展现了较好的成长性。截至2013年末,客户存款余额达14.62万亿元,增加9,779.15亿元,增长7.2%,持续领先同业。 服务和管理基础更加扎实。九层之台,起于垒土。本行牢牢把握金融发展本质,不断夯实服务和管理基础,获取更加深厚的增长潜能。在客户拓展上,通过全面完善分层分类的服务体系,加大目标客户营销力度,实现了客户基础的进一步优化和强化,个人客户达4.3亿户,增长9.9%;公司客户473.5万户,增长8.1%,其中现金管理客户数96.5万户,增长18.7%。在渠道建设上,启动实施网点竞争力提升工程,在城市新区、重点县域加快自助渠道建设,创新微信银行等手机银行服务,构建线上线下一体化的渠道体系。在服务改进上,以“服务品质提升年”活动为推动,以大力改善窗口服务为重点,持续提升服务质量和效率。到2013年末,离柜交易率在80%以上的活跃客户占比升至29.3%,同比上升4.7个百分点。在科技支撑上,规划并启动了“信息化银行”建设,利用大数据、云计算、移动互联网等信息技术改造业务流程和管理系统,深度开发客户价值、支持开展业务竞争。在风险管理上,按照全球系统重要性银行监管要求,运用先进的风险计量技术和大数据分析,全面管控信用风险、市场风险、操作风险、流动性风险和声誉风险,进一步增强了集团全面风险管理能力。 我们深知,变化永远是时代特征,革新永远是大势所趋。能否保持基业长青,关键是把握大局,因势而变;找准方向,乘势而上。2014年,我们将在形势变化中增强定力,在应对挑战中顶住压力,在攻坚克难中提升动力,在创新发展中激发活力,进一步推动全行加快从资产持有大行向资产管理大行转变、从高资本占用向资本节约型业务转变、从存贷利差收入为主向多元均衡盈利增长格局转变、从本土传统商业银行向全球大型综合化金融集团转变,全面增强发展的稳健性、协调性和可持续性,努力以良好业绩回报股东、回馈社会。 5. 讨论与分析 5.1 利润表项目分析 面对复杂严峻的市场环境,本行立足服务实体经济发展和满足客户金融需求,全面深化改革,加快经营转型,依托产品创新与服务提升持续改善盈利增长格局,实施更为严格的成本管理与风险防控,实现盈利稳定增长。2013年实现净利润2,629.65亿元,比上年增加242.74亿元,增长10.2%,平均总资产回报率1.44%,加权平均净资产收益率21.92%。营业收入5,896.37亿元,增长9.8%,其中利息净收入4,433.35亿元,增长6.1%;非利息收入1,463.02亿元,增长22.8%。营业支出2,525.91亿元,增长10.1%,其中业务及管理费1,652.80亿元,增长7.8%,成本收入比下降0.53个百分点至28.03%;计提资产减值损失383.21亿元,增长13.6%。所得税费用755.72亿元,增加55.76亿元,增长8.0%。 利息净收入 面对利率市场化改革步伐加快与日趋激烈的市场竞争,本行持续加强资产负债主动管理,积极调整信贷结构,优化投资组合结构,加强流动性管理和利率定价管理,努力控制负债成本,实现利息净收入稳定增长。2013年,利息净收入4,433.35亿元,比上年增加255.07亿元,增长6.1%,占营业收入的75.2%。利息收入7,671.11亿元,增加456.72亿元,增长6.3%;利息支出3,237.76亿元,增加201.65亿元,增长6.6%。 下表列示了生息资产和计息负债的平均余额、利息收入和支出、平均收益率 和平均付息率。 人民币百万元,百分比除外

注:(1)生息资产和计息负债的平均余额为每日余额的平均数,非生息资产、非计息负债及资产减值准备的平均余额为年初和年末余额的平均数。 (2)报告期内重组类债券包括华融债券和特别国债。 (3)存放和拆放同业及其他金融机构款项包含买入返售款项;同业及其他金融机构存放和拆入款项包含卖出回购款项。 ◆ 净利息差和净利息收益率 受2012年中国人民银行降息以及存贷款利率浮动区间调整政策的影响,2013年净利息差和净利息收益率分别为2.40%和2.57%,均比上年下降9个基点。 下表列示了生息资产收益率、计息负债付息率、净利息差、净利息收益率及其变动情况。 百分比

利息收入 ◆ 客户贷款及垫款利息收入 客户贷款及垫款利息收入5,486.40亿元,比上年增加287.88亿元,增长5.5%,主要是由于平均余额增加10,709.69亿元所致。平均收益率下降40个基点,主要是受中国人民银行2012年6、7月两次下调人民币贷款基准利率影响,新发放贷款及重定价后的存量贷款执行利率水平低于上年。本行积极应对利率市场化改革,加强人民币贷款定价管理。 从期限结构上看,短期贷款平均余额32,979.42亿元,利息收入1,671.17亿元,平均收益率5.07%;中长期贷款平均余额61,595.58亿元,利息收入3,815.23亿元,平均收益率6.19%。 按业务类型划分的客户贷款及垫款平均收益分析 人民币百万元,百分比除外

从业务类型上看,公司类贷款利息收入3,789.88亿元,比上年增加145.24亿元,增长4.0%,占客户贷款及垫款利息收入的69.1%,主要是由于公司类贷款平均余额增加5,979.06亿元所致。 票据贴现利息收入103.30亿元,比上年减少41.65亿元,下降28.7%。本行主动压缩票据贴现规模以支持其他信贷业务,平均余额比上年减少207.63亿元。主要受2013年上半年票据贴现市场利率同比大幅下降影响,收益率下降152个基点。 个人贷款利息收入1,406.08亿元,比上年增加148.33亿元,增长11.8%,主要是由于个人贷款平均余额增加4,104.34亿元所致。 境外贷款利息收入187.14亿元,比上年增加35.96亿元,增长23.8%,主要是受境外贷款规模增长带动。 ◆ 投资利息收入 投资利息收入1,485.14亿元,比上年增加103.55亿元,增长7.5%。其中,受平均余额增加和平均收益率提升带动,非重组类债券投资利息收入1,427.13亿元,增加124.46亿元,增长9.6%。本行把握市场收益率逐步上升时机,适度加大对收益率相对较高债券品种的投资力度,新增债券投资收益率高于组合存量债券收益率,带动非重组类债券平均收益率上升12个基点。 重组类债券投资利息收入58.01亿元,比上年减少20.91亿元,下降26.5%,是部分华融债券提前还款使得平均余额下降928.10亿元所致。 ◆ 存放中央银行款项的利息收入 本行存放中央银行款项主要包括法定存款准备金和超额存款准备金。存放中央银行款项利息收入454.87亿元,比上年增加37.21亿元,增长8.9%,主要是客户存款增长使得法定存款准备金规模增加所致。 ◆ 存放和拆放同业及其他金融机构款项的利息收入 存放和拆放同业及其他金融机构款项的利息收入244.70亿元,比上年增加28.08亿元,增长13.0%,主要是平均余额增加554.31亿元以及平均收益率上升15个基点所致。本行坚持严控风险和审慎发展策略,适度开展同业业务。 利息支出 ◆ 存款利息支出 存款利息支出2,737.97亿元,比上年增加243.75亿元,增长9.8%,占全部利息支出的84.6%,主要是平均余额增长13,333.54亿元所致。存款平均付息率与上年基本持平,主要是付息率相对较高的公司定期存款占比上升部分抵消了2012年降息政策的影响。本行积极应对利率市场化挑战,完善存款差别定价机制。 按产品类型划分的存款平均成本分析 人民币百万元,百分比除外

注:(1)包含汇出汇款和应解汇款。 ◆ 同业及其他金融机构存放和拆入款项的利息支出 同业及其他金融机构存放和拆入款项的利息支出382.09亿元,比上年减少52.52亿元,下降12.1%,主要是由于平均付息率下降29个基点所致。本行进一步加强流动性管理,优化同业负债结构,有效控制资金成本。 ◆ 已发行债务证券利息支出 已发行债务证券利息支出117.70亿元,比上年增加10.42亿元,增长9.7%,主要是本行境外机构发行债务证券利息支出增加。 非利息收入 2013年,本行实现非利息收入1,463.02亿元,比上年增加271.85亿元,增长22.8%。非利息收入占营业收入的比重提升2.6个百分点至24.8%,收益结构持续改善。 本行积极应对市场竞争,紧密围绕客户需求,在规范收费、切实维护消费者权益基础上,创新发展技术含量高、能为客户增值的产品,推进金融资产服务业务健康快速发展。大力发展信用卡、投资银行、私人银行业务;规范银行理财产品设计、销售与资金投向;推进贵金属、资产托管、养老金业务发展;稳固拓展结算和现金管理业务优势,实现中间业务健康稳定发展。2013年手续费及佣金净收入1,223.26亿元,比上年增加162.62亿元,增长15.3%;手续费及佣金收入1,345.50亿元,增长16.1%,其中银行卡、对公理财、担保及承诺等类业务收入实现较快增长。手续费及佣金支出增加24.07亿元,增长24.5%,主要是信用卡发卡及收单业务、保险业务手续费及佣金支出增加。 手续费及佣金净收入 人民币百万元,百分比除外

结算、清算及现金管理业务收入305.13亿元,比上年增加30.14亿元,增长11.0%,人民币结算业务收入增长平稳,现金管理服务业务收入实现了较快增长。 投资银行业务收入294.86亿元,增加33.69亿元,增长12.9%,其中本行着力发展的银团安排、并购重组、股权融资、结构化融资等业务收入增长较快。 银行卡业务收入285.33亿元,增加50.39亿元,增长21.4%,主要是银行卡发卡量和消费额增长带动相关收入增加。 个人理财及私人银行业务收入182.31亿元,增加14.71亿元,增长8.8%,其中代理销售个人基金、实物贵金属、私人银行等业务收入取得较快增长。 对公理财业务收入126.11亿元,增加25.93亿元,增长25.9%,主要是对公理财产品规模保持增长以及对公贵金属业务快速发展带动相关收入增加。 资产托管业务收入68.93亿元,增加9.19亿元,增长15.4%,其中证券投资基金、信托、股权投资基金等托管资产规模增加推动相关收入增加。 担保及承诺业务收入43.57亿元,增加15.09亿元,增长53.0%,主要是承诺类业务及对外担保业务增长带动相关收入增加。 其他业务收入20.69亿元,增加5.21亿元,增长33.7%,主要是养老金业务收入增长较快。 其他非利息收益 人民币百万元,百分比除外

其他非利息收益239.76亿元,比上年增加109.23亿元,增长83.7%。其中,汇兑及汇率产品净收益增加24.98亿元,主要是由于外汇衍生产品净收益增加;其他业务收入增加98.34亿元,主要是受子公司工银安盛人寿保险有限公司保险业务收入增长带动。投资收益减少16.29亿元,主要是向客户兑付的保本理财资金收益支出增加导致投资收益减少。 营业支出 业务及管理费 人民币百万元,百分比除外

实施严格的成本管理与控制,业务及管理费1,652.80亿元,比上年增加119.44亿元,增长7.8%,成本收入比下降0.53个百分点至28.03%。职工费用1,034.55亿元,增长7.5%,其中职工工资及奖金增长7.8%(还原2012年新并购机构增长5.94%);业务费用453.87亿元,增长7.8%,在保障业务持续增长的同时,厉行节约,差旅费、会议费等支出比上年净减少。 ◆资产减值损失 持续加强贷款风险防控,在贷款质量保持总体稳定的同时,坚持稳健审慎的拨备计提政策。计提各类资产减值损失383.21亿元,比上年增加45.76亿元,增长13.6%。其中,计提贷款减值损失380.98亿元,增加55.26亿元,增长17.0%。 ◆其他业务成本 其他业务成本115.49亿元,比上年增加42.09亿元,增长57.3%,主要是子公司工银安盛人寿保险有限公司保费相关支出增加所致。 所得税费用 所得税费用755.72亿元,比上年增加55.76亿元,增长8.0%。实际税率22.3%,实际税率低于法定税率主要是由于持有的中国国债利息收入按税法规定为免税收益。 5.2 分部信息 本行的主要经营分部有公司金融业务、个人金融业务和资金业务。本行利用基于价值会计的管理(MOVA)作为评估本行经营分部绩效的管理工具。 概要经营分部信息 人民币百万元,百分比除外

概要地理区域信息 人民币百万元,百分比除外

5.3 资产负债表项目分析 2013年,本行根据外部宏观经济环境,优化资产负债结构,保持存贷款业务协调发展,加强流动性管理和利率定价管理,努力提高资产负债资源配置效率。结合实体经济发展需要,积极运用经济资本限额调控等手段,合理把握信贷投放的总量、投向和节奏。紧密结合国际国内金融市场走势,灵活安排投资进度和重点,投资规模适度增长。积极采取措施促进客户存款的稳定增长,优化同业负债结构,保证资金来源的稳定和持续增长。 资产运用2013年末,总资产189,177.52亿元,比上年末增加13,755.35亿元,增长7.8%。其中,客户贷款及垫款总额(简称“各项贷款”)增加11,186.82亿元,增长12.7%;投资增加2,383.57亿元,增长5.8%;现金及存放中央银行款项增加1,190.64亿元,增长3.8%。从结构上看,客户贷款及垫款净额占总资产的51.2%,比上年末上升2.3个百分点;买入返售款项占比1.8%,下降1.3个百分点。 资产运用 人民币百万元,百分比除外

贷款 2013年,本行根据宏观经济环境变化和金融监管要求,结合实体经济发展和产业结构调整,合理把握信贷投向和节奏。继续支持国家重点在建续建项目,重点支持先进制造业、现代服务业、文化产业和战略性新兴产业的发展,改进中小微企业的金融服务模式,加大对个人合理信贷需求的支持力度,注重信贷结构调整和风险防控并举,贷款增长平稳适度,贷款投向结构合理。2013年末,各项贷款99,223.74亿元,比上年末增加11,186.82亿元,增长12.7%。其中,境内分行人民币贷款88,151.82亿元,比上年末增加9,244.03亿元,增长11.7%。 按业务类型划分的贷款结构 人民币百万元,百分比除外

公司类贷款比上年末增加7,139.37亿元,增长11.3%。从期限结构上看,短期公司类贷款增加4,009.77亿元,增长16.2%,占全部公司类贷款增量的56.2%;中长期公司类贷款增加3,129.60亿元,增长8.1%。从品种结构上看,流动资金贷款增加4,320.61亿元,增长15.5%,主要是继续加大对生产流通领域企业信贷需求的支持力度,其中贸易融资增加771.46亿元,增长7.5%,主要是境外机构贸易融资贷款增加;项目贷款增加2,857.61亿元,增长9.5%,主要是继续支持国家重点在建续建项目;房地产贷款减少38.85亿元,下降0.7%。 票据贴现减少357.53亿元,下降19.4%,主要是根据全行信贷投放进度,主动调整贴现规模以满足资产负债组合管理需要。 个人贷款增加4,404.98亿元,增长19.3%,主要是个人住房贷款增加3,796.44亿元,增长28.3%,占个人贷款增量的86.2%;个人消费贷款减少104.73亿元,下降2.7%,主要是本行加强个人消费贷款用途管理,主动调整贷款产品结构所致;个人经营性贷款增加90.84亿元,增长2.8%;信用卡透支增加622.43亿元,增长25.4%,主要是信用卡分期付款业务持续发展以及信用卡发卡量和消费额稳定增长所致。 贷款五级分类分布情况 人民币百万元,百分比除外

贷款质量基本稳定。2013年末,按照五级分类,正常贷款96,325.23亿元,比上年末增加11,309.57亿元,占各项贷款的97.08%,提高0.51个百分点。关注贷款1,961.62亿元,减少313.89亿元,占比1.98%,下降0.60个百分点。不良贷款余额936.89亿元,增加191.14亿元,不良贷款率0.94%,上升0.09个百分点。 按业务类型划分的贷款和不良贷款结构 人民币百万元,百分比除外

公司类不良贷款余额732.53亿元,比上年末增加122.76亿元,不良贷款率1.04%,上升0.08个百分点,主要是受宏观经济下行压力加大、外部市场不景气等因素的影响,部分企业特别是中小企业经营困难加大导致不良贷款额出现反弹。个人不良贷款余额204.26亿元,增加68.28亿元,不良贷款率0.75%,上升0.16个百分点,主要是部分借款人经营性收益下降或工资性收入减少导致个人经营性贷款、个人消费贷款和信用卡透支不良额上升。 按地域划分的贷款和不良贷款结构 人民币百万元,百分比除外

本行不断优化区域信贷资源配置,促进各区域信贷投放均衡发展,贷款质量基本保持稳定。积极支持中部地区、西部地区和东北地区的区域发展要求,三个地区新增贷款4,314.22亿元,占各项贷款增量的38.6%。境外及其他贷款增加2,263.28亿元,增长43.0%,占各项贷款增量的20.2%,主要是工银亚洲、纽约分行以及新加坡分行等境外机构积极开拓本地业务,实现贷款较快增长。 不良贷款余额增加较多的地区分别是长江三角洲、珠江三角洲和环渤海地区,主要原因是受国内外需求疲软影响,以外向型经济为主的地区小微企业普遍出现订单下降、成本上升、利润下滑等问题,企业资金较为紧张。 按行业划分的境内分行公司类贷款和不良贷款结构 人民币百万元,百分比除外

2013年,本行科学把握信贷投放方向和结构调整导向,积极支持符合国家经济结构调整方向的先进制造业、现代服务业、文化产业、战略性新兴产业发展。其中,制造业贷款增加963.28亿元,增长6.9%,主要集中在装备制造业、农副食品加工业等先进制造业客户以及部分传统产业中的龙头企业;交通运输、仓储和邮政业贷款增加837.19亿元,增长7.4%,主要投向国家重点在建续建项目;作为服务业贷款主体部分的批发和零售业贷款增加804.02亿元,增长11.4%。房地产业贷款减少236.01亿元,主要是本行继续对房地产业实施严格限额管理的结果。 交通运输、仓储和邮政业不良贷款余额减少较多。批发和零售业不良贷款增加的主要原因是受宏观经济影响,大宗商品价格波动下行,部分批发领域企业资金紧张,零售企业收入和利润下滑。制造业不良贷款增加的主要原因是受国内投资出口增速趋缓、产能过剩压力增大、市场需求下滑等因素影响,金属制品、电气机械、纺织等行业运行压力加大。 贷款减值准备变动情况 人民币百万元

2013年末,贷款减值准备余额2,409.59亿元,比上年末增加205.56亿元;拨备覆盖率257.19%;贷款拨备率2.43%,其中境内口径贷款拨备率为2.56%。 按担保类型划分的贷款结构 人民币百万元,百分比除外

抵押贷款44,460.23亿元,比上年末增加6,915.48亿元,增长18.4%,主要是个人住房贷款大幅增长所致。质押贷款11,841.75亿元,增加971.24亿元,增长8.9%。信用贷款29,269.77亿元,增加2,338.39亿元,增长8.7%。 逾期贷款 人民币百万元,百分比除外

注:当客户贷款及垫款的本金或利息逾期时,被认定为逾期。对于可以分期付款偿还的客户贷款及垫款,如果部分分期付款已逾期,该等贷款的全部金额均被分类为逾期。 逾期贷款1,336.31亿元,比上年末增加79.69亿元。其中90天以上逾期贷款797.63亿元,增加176.68亿元。 重组贷款 重组贷款和垫款49.29亿元,比上年末减少22.59亿元,下降31.4%。其中逾期3个月以上的重组贷款和垫款27.01亿元,减少12.68亿元。 展期贷款 展期贷款余额103.83亿元,比上年末减少38.49亿元,其中不良贷款余额24.76亿元,比上年末减少3.93亿元。 借款人集中度 本行对最大单一客户的贷款总额占本行资本净额的4.2%,对最大十家单一客户的贷款总额占资本净额的16.2%。最大十家单一客户贷款总额2,544.56亿元,占各项贷款的2.5%。 投资 2013年,本行紧密结合金融市场走势,准确把握市场有利时机,灵活安排投资进度和重点,优化投资组合结构,在保证流动性和风险可控的基础上,不断提高投资组合收益水平。2013年末,投资43,222.44亿元,比上年末增加2,383.57亿元,增长5.8%。 投资 人民币百万元,百分比除外

非重组类债券38,369.95亿元,比上年末增加1,176.93亿元,增长3.2%;重组类债券投资2,310.46亿元,减少290.50亿元,下降11.2%,主要是部分华融债券提前还款所致。权益工具及其他1,772.94亿元,增加1,606.14亿元,主要是本行发行保本理财产品的投资规模增加所致。 按发行主体划分的非重组类债券投资结构 人民币百万元,百分比除外

从发行主体结构上看,政府债券增加1,004.75亿元,增长11.5%;中央银行债券减少1,635.54亿元,下降29.6%,主要是报告期内部分央票到期所致;政策性银行债券增加946.70亿元,增长6.0%;其他债券增加861.02亿元,增长12.3%,主要是本行适度加大对优质信用债券的投资力度所致。 按持有目的划分的投资结构 人民币百万元,百分比除外

存放和拆放同业及其他金融机构款项 存放和拆放同业及其他金融机构款项7,179.84亿元,比上年末增加815.34亿元,增长12.8%。主要是本行为提高资金使用效率,适度开展同业业务,使得存放和拆放同业及其他金融机构款项有所增长。 买入返售款项 买入返售款项3,319.03亿元,比上年末减少2,126.76亿元,下降39.1%。主要是本行根据流动性管理需要,通过买入返售债券业务向市场融出资金减少所致。 负债 2013年末,总负债176,392.89亿元,比上年末增加12,255.31亿元,增长7.5%。 负债 人民币百万元,百分比除外

客户存款 客户存款是本行资金的主要来源。2013年,利率市场化深入推进,同业竞争日趋激烈。本行积极应对外部形势变化,充分发挥金融服务综合优势,稳定现有客户,拓展新客户,挖掘新市场,完善存款利率差别化定价机制,促进存款业务平稳增长。2013年末,客户存款余额146,208.25亿元,比上年末增加9,779.15亿元,增长7.2%。从客户结构上看,公司存款增加5,952.52亿元,增长8.6%;个人存款增加3,415.52亿元,增长5.2%。从期限结构上看,定期存款增加6,965.33亿元,增长10.4%;活期存款增加2,402.71亿元,增长3.5%。 按业务类型划分的客户存款结构 人民币百万元,百分比除外

注:(1)包含汇出汇款和应解汇款。同业及其他金融机构存放和拆入款项 本行进一步优化同业负债结构,有效控制资金成本。同业及其他金融机构存放和拆入款项余额12,692.55亿元,比上年末减少2,175.50亿元,下降14.6%。 卖出回购款项 卖出回购款项2,993.04亿元,比上年末增加615.40亿元,增长25.9%。主要是报告期末为满足本行流动性管理需要,向市场适度融入资金。 5.4 资本充足率及杠杆率情况 下表列示了2013年末本行根据中国银监会《商业银行资本管理办法(试行)》和《商业银行资本充足率管理办法》分别计量的资本充足率情况。 人民币百万元,百分比除外

注:(1)信用风险采用权重法计量风险加权资产,市场风险采用标准法,操作风险采用基本指标法。 2013年末,本行根据中国银监会《商业银行资本管理办法(试行)》计算的核心一级资本充足率10.57%,一级资本充足率10.57%,资本充足率13.12%,均满足监管要求。报告期内,本行利润继续保持增长,有效补充了核心一级资本;进一步强化资本约束机制,风险加权资产增速得到有效控制,资本充足率保持稳健水平。 资本充足率情况表 人民币百万元,百分比除外

注:(1)外币报表折算差额。 (下转B122版) 本版导读:

发表评论:财苑热评: |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

证券时报多媒体数字报

2015年1月14日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >