|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

证券代码:600663 证券简称:陆家嘴

900932 陆家B股

2023

年度报告摘要

第一节 重要提示

1 本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到www.sse.com.cn网站仔细阅读年度报告全文。

2 本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实性、准确性、完整性,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

3 公司全体董事出席董事会会议。

4 普华永道中天会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。

5 董事会决议通过的本报告期利润分配预案或公积金转增股本预案

以2023年末总股本4,812,931,457股为基数,按每10股向全体股东分配现金红利人民币1.14元(含税),共计分配现金红利人民币548,674,186.10元。上述利润分配预案尚待公司股东大会批准。

注:如无特别说明,本报告摘要中相关词语和简称的含义与《上海陆家嘴金融贸易区开发股份有限公司2023年年度报告》相同。

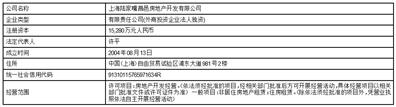

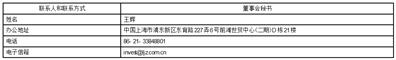

第二节 公司基本情况

1 公司简介

2 报告期公司主要业务简介

2023年是全面贯彻落实党二十大精神的开局之年,也是实施“十四五”规划承上启下的关键一年。一年来,面对复杂多变的行业形势和充分竞争的市场环境,公司聚焦《中共中央 国务院关于支持浦东新区高水平改革开放打造社会主义现代化建设引领区的意见》,坚持稳中求进,积极应对挑战,以服务浦东融合发展为重心,立足“金色中环”发展带的打造。在区域开发中,秉承“高水平规划、高品质建设、高效率运营”的理念;在金融服务中,深入研究转型发展和队伍建设,保持了公司健康、稳健及持续发展的态势。

2.1 公司所处行业情况

区域开发板块方面,2023年中央经济工作会议明确房地产市场要平稳发展,做好保交楼、保民生、保稳定工作,强调因城施策,支持刚性和改善性住房需求,持续推进保障性住房建设。上海打出调控“组合拳”,下调住宅首付比例、房贷利率,调整普通住宅标准等政策,进一步满足多样化住房需求。从需求端来看,刚性和改善性合理住房需求缓慢释放。从供给端来看,部分房地产企业“高杠杆、高负债、高周转”的经营模式难以为继,房地产市场供给正经历阶段性调整。同时,上海办公楼及产业园租赁供应不断增加。受制于内外部经济环境的复杂性与不确定性,企业租赁扩张意愿较低。在企业寻求成本和品质的平衡下,上海新兴商务区有望成为租赁升级需求流入的活跃区域。

金融服务板块方面,2023年召开的中央金融工作会议明确提出,推动金融高质量发展,实现金融强国宏伟目标。年末“一行一会一局”方案正式出台,进一步优化金融监管体制,以金融服务实体经济为宗旨,走好中国特色金融发展之路。年内,资本市场改革持续深化,推动股票发行注册制全面落地,加速证券投行业务提升综合能力。信托业务“三分类”新规实施,助力行业突破传统业务模式,推动信托服务进一步开辟新的展业领域。保险业“报行合一”政策逐步落地,推动险企严控负债成本,聚焦健康发展。

2.2 公司从事的业务情况

2023年,公司牢牢把握“商业地产+商业运营+金融服务”发展格局,坚持以商业地产为核心,构筑城市战略空间载体;以商业运营为延伸,营造城市生态品质;以金融服务为纽带,努力服务城市功能。

公司深度参与浦东引领区建设,在深耕细作陆家嘴金融城的同时,围绕“金色中环”及三个圈层发展规划,推进前滩国际商务区、张江科学城、川沙新市镇项目的开发建设。

公司坚持聚焦主业发展,通过注入优质资产,整合优势资源,提升核心资产价值。同时,秉承“高水平规划、高品质建设、高效率运营”的发展理念,提高项目开发及运营水平,加强团队专业化管理能力,营造优越办公营商环境,致力成为“具有卓越竞争力的现代服务业综合运营商”,全方位彰显“陆家嘴”品牌价值。

一方面,公司持续优化商业地产租售业务,在做精做强持有的核心资产运营、不断打造楼宇经济新高地的同时,推进住宅产品及部分办公楼宇的销售,实现资产的有序流动。

另一方面,金融服务板块聚焦转型发展和提质增效,各持牌机构以稳经营、控风险为目标,努力服务实体经济,推动地产与金融业务协同,促进金融板块稳定、健康发展。

综上,公司经营战略方针是长期持有核心区域的优质物业,短期出售或者转让住宅及商办物

业,在做优做强商业地产、商业运营的同时,深化与金融板块的业务协同,积极推动“城市开发运营+金融服务”双轮驱动战略,实现公司股东利益最大化的目标。

3 公司主要会计数据和财务指标

3.1 近3年的主要会计数据和财务指标

单位:元 币种:人民币

说明:2023年7月,公司发行股份及支付现金购买资产并募集配套资金暨关联交易涉及的标的资产完成交割,标的资产纳入财务报表合并范围,本次交易构成同一控制下企业合并,公司对以前年度相关财务数据进行追溯调整。在计算同期增减比例时,同期数据为调整后数据。

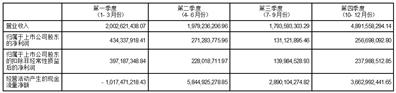

3.2 报告期分季度的主要会计数据

单位:元 币种:人民币

季度数据与已披露定期报告数据差异说明

√适用 □不适用

2023年7月,公司发行股份及支付现金购买资产并募集配套资金暨关联交易涉及的标的资产完成交割,标的资产纳入财务报表合并范围,本次交易构成同一控制下企业合并,公司对相关财务数据进行追溯调整。

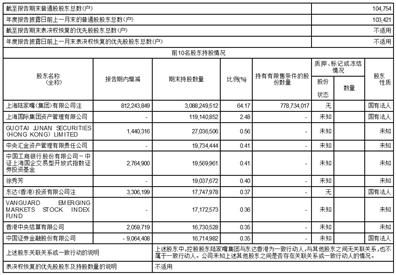

4 股东情况

4.1 报告期末及年报披露前一个月末的普通股股东总数、表决权恢复的优先股股东总数和持有特别表决权股份的股东总数及前10名股东情况

单位: 股

注:公司于2023年11月12日收到控股股东陆家嘴集团通知,基于对公司未来发展前景的信心及中长期投资价值的认可,陆家嘴集团及其全资子公司拟自2023年11月13日起12个月内通过上海证券交易所允许的方式(包括但不限于集中竞价交易、大宗交易等)增持公司A股和B股股份,增持总金额不低于人民币10亿元(含本数),不超过人民币20亿元(含本数)(以下简称“本次增持计划”)。具体内容详见公司于2023年11月13日,在上海证券交易所网站披露的《关于控股股东及其全资子公司增持公司股份计划的公告》(公告编号:临2023-095)。

2023年11月14日至2023年12月31日,陆家嘴集团及其全资子公司东达香港通过上海证券交易所系统以集中竞价交易方式,分别累计增持公司A股股份33,509,832股,增持公司B股股份3,306,199股,增持股份合计36,816,031股,占公司总股本的0.76%,增持金额合计为人民币30,705.67万元。

截至本报告披露日,陆家嘴集团及其全资子公司的增持计划尚未实施完毕,将按照增持计划,继续择机增持公司股份。

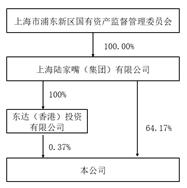

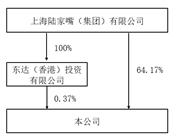

4.2 公司与控股股东之间的产权及控制关系的方框图

√适用 □不适用

4.3 公司与实际控制人之间的产权及控制关系的方框图

√适用 □不适用

4.4 报告期末公司优先股股东总数及前10 名股东情况

□适用 √不适用

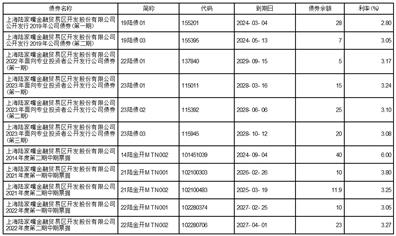

5 公司债券情况

√适用 □不适用

5.1 公司所有在年度报告批准报出日存续的债券情况

单位:亿元 币种:人民币

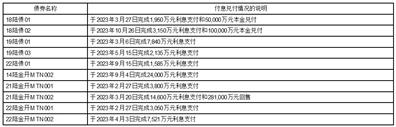

5.2 报告期内债券的付息兑付情况

5.3 报告期内信用评级机构对公司或债券作出的信用评级结果调整情况

□适用 √不适用

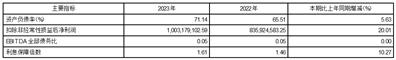

5.4 公司近2年的主要会计数据和财务指标

√适用 □不适用

单位:元 币种:人民币

第三节 重要事项

一、公司应当根据重要性原则,披露报告期内公司经营情况的重大变化,以及报告期内发生的对公司经营情况有重大影响和预计未来会有重大影响的事项。

2023年,公司在董事会领导下,进一步加强团队建设,提高风险意识,规范内部管理,坚持市场化运作,发挥专业能力,科学决策公司重大事项。各专业委员会分工明确,权责清晰,有效维护公司及股东利益。全年,公司共召开10次董事会(含临时董事会),召开11次专门委员会会议,为公司各项决策和重要经营工作稳步推进提供了保障。

(一) 2023年度经营工作回顾

1、2023年度营业收入106.67亿元,其中:房地产业务收入97.47亿元,金融业务收入9.20亿元。

2、2023年度房地产业务成本39.12亿元,金融业务成本及管理费用5.23亿元。

3、2023年度项目开发投资支出65.06亿元。

4、2023年度实现归属于上市公司股东的净利润10.93亿元。

(二) 2023年经营工作分析

1、经营收入分析

(1)物业租赁收入

①合并报表范围内长期在营物业租金现金流入,合计44.62亿元,主要包括:

办公物业。主要包括甲级写字楼与高品质研发楼。2023年度租赁流入35.03亿元,比2022年度增加4.59亿元,同比增长15%。

目前公司持有在营甲级写字楼共24幢,总建筑面积197万平方米。截至2023年末,公司上海成熟甲级写字楼(运营一年及以上)的平均出租率为83%,平均租金7.97元/平方米/天。公司天津成熟甲级写字楼的平均出租率为62%,平均租金3.45元/平方米/天。

高品质研发楼包括园区型的上海市级软件产业基地一一上海陆家嘴软件园区以及陆家嘴981大楼。截至2023年末,长期在营高品质研发楼总建筑面积33万平方米,出租率90%,平均租金6.02元/平方米/天。

商业物业。2023年度租赁流入4.31亿元,比2022年度增加1.87亿元,同比增长77%。

商业物业主要包括上海陆家嘴L+MALL、天津陆家嘴L+MALL、陆家嘴96广场、陆家嘴1885、前滩L+PLAZA、花木陆悦坊、金杨陆悦坊、陆家嘴金融城配套商业设施。截至2023年末,主要商业物业总建筑面积50万平方米,其中成熟商业物业(运营一年及以上)的出租率情况为:上海陆家嘴L+MALL出租率为92%;天津陆家嘴L+MALL出租率为71%;陆家嘴96广场出租率为87%;陆家嘴1885出租率为100%;花木陆悦坊出租率为83%;金杨陆悦坊出租率为69%。2023年3月,前滩L+PLAZA试营业。

酒店物业。2023年度营业收入4.72亿元,比2022年度增加2.21亿元,同比增长88%。

公司酒店物业包括:东怡大酒店、陆家嘴明城酒店、天津陆家嘴万怡酒店、上海前滩香格里拉酒店。其中,东怡大酒店配备209间房间,2023年度GOP率为33.78%,平均出租率为75.30%;陆家嘴明城酒店配备221间房间,2023年度GOP率为-32.06%,平均出租率为29.78%(于2023年8月26日整修后重新开业);天津陆家嘴万怡酒店配备258间房间,2023年度GOP率为23.54%,平均出租率为74.74%;上海前滩香格里拉酒店配备585间房间,2023年度GOP率为38%,平均出租率为67.46%。

住宅物业。租赁住宅物业主要为川沙悦庭,于2023年2月开业,年末出租率为94%,平均租金2.48元/平方米/天。2023年度,住宅租赁流入0.51亿元。

②合并报表范围外长期在营物业租金收入,合计12.29亿元。

公司持股50%的前绣实业、新国博、富都世界以投资收益方式计入合并报表。

前绣实业。前绣实业为前滩太古里的运营主体,2023年度租赁收入4.51亿元,较2022年度增加1.1亿元,同比增长32%。

新国博。新国博为上海新国际博览中心的运营主体,2023年度租赁收入6.90亿元(2022年度展馆全年闭馆,无展览收入)。

富都世界。2023年度租赁收入为0.88亿元,较2022年度增加0.17亿元,同比增长24%。

(2)房产销售收入

2023年度,公司实现房产销售现金流入合计172.85亿元。收入主要来自于:

住宅物业(含车位)销售现金流入139.72亿元,主要为:世纪前滩·天御、世纪前滩·天汇、川沙锦绣云澜第一批及第二批。2023年度累计住宅物业合同销售面积14.09万平方米,同比增长98%;合同销售金额142.71亿元,同比增长107%;在售项目的整体去化率为86%。

商办物业销售现金流入33.13亿元,主要为:东方广场一期、富汇大厦A栋、陆家嘴滨江中心部分商墅。

(3)物业管理及服务性收入

合并报表范围内,2023年度,公司实现20.15亿元物业管理收入,较2022年度调整后的19.03亿元,同比增长5.89%。

合并报表范围外,物业管理及服务性收入主要来源于前绣实业和新国博、富都世界。其中:前绣实业实现物业管理收入1.16亿元,同比增长13.73%;新国博实现服务性收入3.52亿元,同比增长81.44%。富都世界实现物业管理收入0.39亿元,较上年度无变化。

(4)金融服务收入

2023年度,金融业务实现收入9.20亿元,占公司营业收入总额的8.62%。

2、项目投资分析

2023年,公司无新开工项目。

竣工项目1个,总建筑面积5.75万平方米,为竹园2-16-1地块(金控广场二期)。续建项目14个,总建筑面积266万平方米,为张江中区73-02地块、张江中区

74-01地块、张江中区75-02地块、张江中区57-01地块、张江中区56-01地块、前滩54-01地块、前滩21-02地块、前滩21-03地块、川沙C04-13/14地块、川沙C06-01/02地块、川沙C06-03地块、洋泾西区E08-4/E10-2/E12-1地块、潍坊社区497-02地块及梅园社区2E8-19地块。

3、有息负债现状

2023年末,公司有息负债总额733.86亿元,占2023年末公司总资产的45.20%,较2022年末调整后的有息负债总额增加8.33%。2023年末,有息负债构成如下:短期贷款(含一年内到期的长期贷款)152.15亿、长期贷款152.40亿、中期票据94.90亿、应付债券(公司债)100亿、资产支持证券(CMBS)144.76亿、关联方借款88.02亿(含尚未支付的重大资产重组购买对价款25.88亿元)、金融持牌机构收益凭证和转融资1.63亿元。

4、经营业绩影响分析

公司2023年度利润来源主要由租赁、房地产销售及金融业务组成。其中:长期持有物业出租毛利率为73.72%;房地产(含投资性房地产)销售毛利率为78.62%;金融业务利润率43.15%。

除此以外,下述项目支出与公司年度利润及现金流有较大相关性:

(1)税金支出:公司2023年度共缴纳税金43.11亿元,较2022年度调整后增加30.44%,占营业收入106.67亿元的40.41%。

(2)投资性房地产摊销:根据公司会计政策,2023年度摊销投资性房地产8.46亿元。

(下转B758版)

- 上海陆家嘴金融贸易区开发股份有限公司2023年度报告摘要 2024-04-30

- 上海陆家嘴金融贸易区开发股份有限公司2024第一季度报告 2024-04-30

微信好友

扫码分享

微信好友

扫码分享 QQ空间

QQ空间 微博

微博- 复制

手机WAP

手机WAP 扫码阅读

扫码阅读