证券时报网络版郑重声明经证券时报社授权,证券时报网独家全权代理《证券时报》信息登载业务。本页内容未经书面授权许可,不得转载、复制或在非证券时报网所属服务器建立镜像。欲咨询授权事宜请与证券时报网联系 (0755-83501827) 。 |

新股发行非牛市杀手 IPO与二级市场共生共荣 2015-04-15 来源:证券时报网 作者:

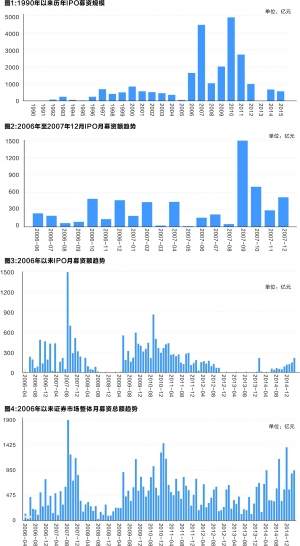

在上证指数冲上4000点的关口,沪深股市迎来了30只新股IPO。过去20多年来,有关新股IPO对二级市场影响的争论从未停息,IPO规模增加压制市场的观点一度占据主流。因此,新股IPO时不时成为投资者的心头大患,也成为市场走势的“震源”。 然而,通过梳理过去20年来的历史数据可以发现,IPO规模与市场走势之间并没有明显的线性相关。我们认为,IPO压制股市论理据不通,新股发行并非终结牛市的杀手。 中国上市公司研究院 4月2日,上证指数冲关4000点前夕,沪深股市迎来了30家公司首次公开发行(IPO)的消息。在这个关口,如何判断新股IPO对二级市场的影响,对投资者的决策至关重要。一些专家断言,如此大幅度地增加IPO规模,对二级市场的压制是不可想象的。听闻此言,许多投资者开始忐忑不安。4月2日午盘开市后,沪深指数急速跳水。4月3日,早盘大幅低开。投资者对IPO的恐惧隐现其中。虽然随后两市的强劲走势证明,“IPO恐惧症”不过是虚惊一场,但那些出逃的投资者无疑受到了实实在在的损失。 事实上,这样的轮回此前已不知上演了多少次。过去20多年来,有关新股IPO对二级市场影响的争论从未停息,时不时成为投资者的心头大患,也成为市场走势的“震源”。因此,本文旨在从过去20多年的股市历史中,梳理出新股IPO与二级市场走势的关系,并从理论上为这种关系找出合理的逻辑和解释。 IPO的历史轮廓 与市场走势 无论股市走势,还是IPO,决定它们的都是同一个因素——宏观经济基本面。 考察1990年以来IPO的变动情况,我们可以看到IPO增减的大致脉络:1、1990年至1993年呈增加趋势;2、1994年至1995年呈下降趋势;3、1995年至2000年呈增加趋势;4、2001年至2005年呈下降趋势;5、2006年至2007年大幅增加;6、2008年大幅下降;7、2009年、2010年大幅增加;8、2011年至2013年呈下降趋势;9、2014年开始呈增加趋势(见图1)。 结合二级市场走势,我们发现,上述9个分段趋势正好与上证指数9大波段相对应,并呈现出以下规律:1、牛市中,IPO随指数上升而增加;2、熊市中,IPO随指数走低而下降;3、若从月份数据看,在牛市末期,IPO先于指数呈现出下降态势。 由此,我们可以归纳出两点:1、IPO随着市场升温而增加,随着市场降温而下降;2、IPO是先于二级市场见顶的。换句话说,与一般印象不同,IPO对市场走势不会产生排斥或抑制作用,而是与市场走势呈现出“共生共荣”的关系;而IPO先于指数见顶的情形更是有力地说明,牛市的终结,并不是由于IPO规模大幅增加所致。 不过,IPO先于市场走势见顶背后的原因,仍然是一个值得探讨的问题。我们猜想,一定是发行者找到了判断是否发行的依据,并据此确定自己的发行策略。我们不排除这个依据的内涵包括了股市未来的潜力,即发行者会参考指数演绎来判断后市走势,从而决定自己是否提出发行申请。 我们不清楚发行者复杂的决策过程具体包含哪些内容,但有一点是肯定的,即一旦他们担忧股市有转向走低的迹象,就会理智地停止IPO。因此,实际上是决定股市走势的基本面决定了IPO的规模与速度。由此,我们得出的结论是:无论股市走势,还是IPO,决定它们的都是同一个因素——宏观经济基本面。 2007年牛市中 IPO与市场走势的关系 从2007年牛市中的数据来看,如果以月份为时间单位,我们几乎无法在IPO规模与股市涨跌之间建立起任何有效的因果联系。因此,IPO打击股价、压制行情、乃至终结牛市的说法都是没有依据的。

4月2日,在30家公司IPO的消息宣布之后,有人总结出2014年年中以来10次IPO对二级市场走势的影响,并总结出一些规律:在之前10次IPO中,沪指次日下跌的情况占70%,后3日下跌的情况占80%,证明短期内市场受IPO影响会发生调整。 我们不能否认上述事实,但背后的逻辑很可能不是他们所说的那样。 首先,从理论的角度,由于股价变化背后的因素千千万万,我们无法在新股IPO与股市下跌之间找出严格的线性相关。大而化之地将IPO消息与股市下跌牵连在一起,不仅逻辑上容易犯错,理念上也会误导投资者。过去20多年来,在市场走势疲弱及IPO规模增加之际,投资者往往闻股色变,不能不说是这种逻辑恐吓的结果。 其次,持有上述观点的人还补充说,随着时间的推移,市场基本消化IPO发行的利空影响,后10日及20日,沪指上涨的情况分别占到60%及90%。在他们叙述后面,我们甚至可以揶揄式地再补充一句:21日后,沪指上涨的概率高达100%。 相对于一轮大牛市而言,1日、3日,都是一个非常短促的时间段,不及牛市整体时长的1%,股指的变动幅度甚至不及牛市升幅的千分之一。因此,这样的分析,乃至煞有介事的警告,纯粹是自作多情,对投资者毫无意义。 下面,我们具体考察一下2007年大牛市与IPO之间的关系。 首先,从整个牛市过程来看,从2005年6月的998点启动的大牛市,到2007年10月时触及最高点6124点,指数最大涨幅为513.63%。整个牛市的过程持续了29个月,这中间只有5个月的时间指数是下跌的。其中,两个月的跌幅较大:一次是行情启动初期的1000点附近,发生在2005年10月,上证指数跌幅为5.43%;一次是在4000点的高位,发生于2007年6月,上证指数下跌7.03%。可以说这两次大的调整,基本上均与IPO无关。一是第一次大调整发生在指数1000点附近,IPO还没有提上日程;二是2007年6月的IPO规模仅156.43亿元,只有前期4个接近450亿元高峰值的三分之一。 其次,我们考察具体月份的IPO与市场走势。由于2006年5月之前没有IPO,因此,我们的分析从2006年6月份开始。从6月到8月,IPO规模是下降的,上证指数基本上是窄幅震荡。9月至10月,IPO由84.76亿元升至482.34亿元,增幅高达469.06%。但上证指数正好在9月份创出新高,形成突破走势。其后,IPO规模基本上高低相间,从没间断过。其中,2006年12月、2007年2月以及4月形成小高潮,IPO分别达到460亿元、426亿元及430亿元。对应月份的上证指数分别上涨了27.45%、3.40%及20.64%。2007年牛市的高点出现在10月份,但IPO在9月份达到了最高点1490.41亿元。其后的10月、11月与12月,IPO分别下降到691.89亿元、284.30亿元与510.49亿元(见图2)。 综上所述,如果以月份为时间单位,我们几乎无法在IPO规模与股市涨跌之间建立起任何有效的因果联系。因此,IPO打击股价、压制行情、乃至终结牛市的说法都是没有依据的。IPO压制股市论 理据不通 商品市场的边际递减效用并不适用于资本市场,因此,加大股票供给会对市场股价产生压力的说法并不可靠;IPO若导致市场资金不足,解决问题的办法不是停止新股发行,而是修正错误的金融政策与股市政策。

尽管没有证据证明IPO会对股市走势产生压制作用,但投资者对IPO的恐惧一直没有消散。尤其是在核准制将被注册制取代的预期下,由于“IPO恐惧症”的存在,在许多人眼里,注册制无异于股市的洪水猛兽。 综合而言,IPO影响市场走势的主要理由有两个:1、IPO加大股票供给,对现有股票价格产生不利影响。2、新股发行会破坏市场原有的均衡,具体表现为因供给增加而强化了资金面的紧张,即IPO会导致市场资金短缺。 针对第一个理由,我们可以这样来分析:认为加大股票供给,对现有股票价格产生不利影响的人沿用了商品市场的供求规律来解释股票供求之间的关系。然而,商品市场的供求规律之所以起作用,在于商品的边际效用递减。这个法则对于股票市场是否有效?我们知道,股票投资不同于商品消费,因此,边际效用递减的规律是不存在的。没有人会因为股票多了而反胃,也没有人会因为股票多了而消化不良。投资股票,是为了获得更多的收益,即用货币表示的更多的财富。而对于财富,一般人的欲望总是越多越好。因此,股票市场的IPO,不会像商品市场那样出现边际效应递减而压低股票的价格。 至于新股IPO会压低老股的价格,可以肯定,这种现象是存在的,但原因不在IPO,而是原来的老股或者估值过高,或者与新股相比没有什么优势。有一种观点认为,发行新股会导致投资者追捧新股而抛售老股以致给二级市场带来下行压力。因此,IPO是市场的大敌,是牛市的杀手。按照这个逻辑,好像停发新股就可以维持老股的价格。很明显,这是说不通的。投资者抛售老股、追逐新股的真正理由是新股能带来更高的收益预期。因此,老股价格下跌的真正原因不是有了新的可选择对象,而是自己的质地不够好。 另一方面,老股总是处在不停被交易状态,其股价涨跌虽然非常频繁,看似无由头,但本质上还是围绕其内在价值而上下波动。即使没有新股加入,老股价格的下跌也是普遍存在的。我们不能因此将老股的下跌归咎于新股发行。如果这是普遍现象,那正好说明了股市的功能得到了正常发挥。 针对第二个理由,我们的解释如下: 第一,就全社会而言,正常情况下,其所拥有的货币量与社会经济活动是匹配的。而且,漫长的经济史告诉我们,货币与交易需求的正常状态呈现出来的通胀要远远超过通缩。也就是说,在有货币以来的经济史中,通胀的幅度及持续时间要远远高于通缩,即货币供应量远远多于实际交易需求量。其中的原因不难理解,因为通胀是最有效、最安全的税收工具,而且对于任何形式的政府而言,这一工具都得到了最充分的应用。 第二,资金在不同领域的分布受制于社会平均利润率。也就是说,在没有人为限制的条件下,资金是自由流动的,哪里可能获得的收益高,就流向哪里。而一旦流入的资金过多,收益率就会下降,资金就会停止流入。因此,从整个经济体系来看,资金是在不停的流动,目的是为了追逐高收益,但最后的结果是使得不同领域的利润趋向均衡。 第三,股票市场新股供给规模扩大,说明IPO有利可图。这等于向全社会发出信号,邀请资金加盟。近几年来,由于互联网金融的发展,老旧银行业务面临新的竞争压力,各种形式的金融工具层出不穷。于是,我们看到了不同的金融工具、金融手段插手股票市场的盛况,或者为打新提供融资,或者为股票买卖配资,或者以理财的方式进入股票市场等等。 因此,正常条件下,IPO导致股市资金不足的现象是不存在的。如果存在资金不足现象,那一定是金融政策、股市政策存在问题。假如这样,那么解决问题的办法不是停止新股发行,而是修正金融政策与股市政策。 如何看待未来的IPO? 对于整个证券市场而言,IPO并不是最主要的募资手段。随着中国经济总量的不断扩大,社会对资本的需求也会连上台阶,因此,通过除IPO之外的其他融资渠道募集资金的量非常大。这实际上也间接解释了IPO规模扩大的真正原因。

自2014年年中以来,随着股市逐渐活跃,IPO也水涨船高,发行公司数、发行股本与融资规模不断增加。 但是,和过去相比,现今的IPO出现了一些新特点:1、由于大型公司,尤其是大型国企、国企控股的大型企业等未上市的所剩无几,募集资金量大的超级IPO盛况难再;2、中小型企业,尤其是中小型民营企业是未来的融资主体,IPO会呈现出公司家数多、单一募资规模小、频次高的特点。因此,IPO总体规模不会太大。 就目前的情况而言,IPO的规模明显小于2006至2007年以及2009至2011年两个时段的水平(见图3)。 值得注意的是,IPO只是上市公司募集资金的渠道之一。对于整个证券市场而言,IPO甚至不是最主要的募资手段。这一点从2011年以来的募资结构看得更清楚。 2011年至2014年,IPO的规模分别为2720亿元、995亿元以及669亿元(2013年无IPO),而对应的增发规模分别达到3877亿元、3480亿元、3598亿元以及6911亿元。也就是说,虽然IPO的可塑性较强,但全社会的融资需求具有较强的刚性,通过除IPO之外的其他融资渠道募集资金的量非常大(见图4)。这实际上也间接解释了IPO规模扩大的真正原因。 众所周知,即使2012年、2013年股市走势疲软,但通过增发募集资金的意愿仍然非常高,实际募集的资金规模也处在较高水平。我们认为,这样的现象与两个因素关联度很大:一是经济规模扩大之后派生出的资金需求非常大;二是常规的银行信贷不能满足大量中小企业的融资需求,将它们逼向证券市场。2006年,我国GDP总量突破20万亿元,其后急剧攀升,接连突破30、40、50万亿元规模,目前雄踞世界第二。因此,为维持经济规模扩张,对资本的需求也会连上台阶。这是自2006年以来,包括IPO在内的募资规模处于高位的主要原因。 所幸的是,2011年兴起的增发募资,大多采取定向的形式,既照顾了企业融资的需求,也在一定程度上强化了对融资的硬性约束。相较过去的配股、公开增发等,这种形式的再融资对于上市公司以及投资者而言,是更为有效、有利的。这也是这类股票在二级市场更受追捧的主要原因。这样的公司多了,牛市才会更强劲、更持久。(研究员 肖国元) 本版导读:

发表评论:财苑热评: |

证券时报多媒体数字报

2015年4月15日

按日期查找: < 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >

< 上一期 下一期 >